首頁(yè) >> 正文

??? 進(jìn)入年底,,大宗商品市場(chǎng)的年度表現(xiàn)也基本“八九不離十”了,。統(tǒng)計(jì)顯示,到11月23日,漲幅最大的螺紋鋼較前一年底的價(jià)格上漲33.8%,,同時(shí)雞蛋,、硅鐵和焦炭的漲幅也都超過(guò)30%,,分列原材料價(jià)格漲幅榜的二三四位,。緊隨其后的動(dòng)力煤、鋅,、熱軋卷板和玻璃的價(jià)格也都超過(guò)20%,。

在下跌的品種中,,棕櫚油、強(qiáng)麥,、大豆,、豆油和橡膠年度的跌幅都超過(guò)10%,其中跌幅最大的天然橡膠價(jià)格累計(jì)下跌了25%,,使其2016年較大的漲幅基本回吐了一半,,主力合約報(bào)價(jià)1.35萬(wàn)元左右,相比2月份2.2萬(wàn)元附近的4年高點(diǎn),,接近腰斬,。

不過(guò)原材料市場(chǎng)依然延續(xù)了2016年的漲勢(shì),追蹤一籃子大宗商品期貨價(jià)格表現(xiàn)的文華商品指數(shù)較前一年底上漲了5.2%,,在過(guò)去6年的業(yè)績(jī)表現(xiàn)中,,依然僅次于2016年的大幅漲勢(shì),。

回顧2016年商品市場(chǎng)的表現(xiàn),,按照大宗商品數(shù)據(jù)商生意社的統(tǒng)計(jì),2016年度的原材料價(jià)格漲跌榜中,,除了維生素,、TDI等未上市期貨交易的品種,漲幅最大的且有期貨交易的焦煤較前一年大漲105%,,鐵礦石,、螺紋鋼和金屬錫等品種的漲幅也都超過(guò)50%,即便農(nóng)副產(chǎn)品的油菜籽同比漲幅也達(dá)到31%,。

主要的大宗原材料商品中,,罕有品種的價(jià)格在2016年較前一年回落,原材料價(jià)格的紛紛上漲,,使得追蹤一籃子大宗商品價(jià)格表現(xiàn)的商品綜合指數(shù)在2016年較前一年大漲接近40%,,是2008年全球金融危機(jī)以來(lái)僅次于2009年全球主要經(jīng)濟(jì)體“大放水”后的漲幅。

比較2016年和2017年來(lái)的市場(chǎng)表現(xiàn),,商品市場(chǎng)的漲幅明顯收窄,,2017年漲幅最大的品種和2016年漲幅最大的品種,其同比漲幅接近萎縮2/3,。

值得一提的是鋼材煤炭市場(chǎng),,盡管受2016年大漲的示范效應(yīng),煤炭,、鋼鐵在2017年的市場(chǎng)表現(xiàn)依然受到各界的高度關(guān)注,,但屢創(chuàng)新高的價(jià)格繼續(xù)大漲的動(dòng)能已大為減弱。

與漲幅縮窄相伴的,,相比2016年的市場(chǎng)表現(xiàn),,主要原材料價(jià)格的波動(dòng)幅度也加大。比如螺紋鋼期貨價(jià)格,由于市場(chǎng)對(duì)供應(yīng)的反應(yīng)和預(yù)期變動(dòng),,螺紋鋼期貨價(jià)格一度從年初的每噸2900元附近,,升至4200元附近,而3-4月份和年底的兩輪下跌,,都出現(xiàn)了接近20%的大幅回落,,市場(chǎng)“過(guò)山車”形勢(shì)明顯。

在金屬市場(chǎng)中,,波動(dòng)較大的金屬鎳則上演“V”型反轉(zhuǎn),,主力合約年初的價(jià)格一度從每噸8.5萬(wàn)元附近,持續(xù)回落到每噸7.3萬(wàn)元附近,,而下半年隨著新能源對(duì)金屬的需求預(yù)期增強(qiáng),,加上供應(yīng)端的制約,鎳價(jià)格“絕地反擊”,,7月中旬到9月初,,短短一個(gè)半月時(shí)間,鎳價(jià)從每噸7.4萬(wàn)元回升至每噸9.6萬(wàn)元上方,,反彈幅度接近30%,。

9月份開始雖然鎳價(jià)一度技術(shù)性回調(diào),一度跌至每噸8.4萬(wàn)元附近,,但到11月份,,鎳期貨價(jià)格一度突破10萬(wàn)元大關(guān),創(chuàng)下2015年5月份來(lái)的兩年多新高,。到11月23日,,鎳期貨主力合約收?qǐng)?bào)每噸9.42萬(wàn)元,依然徘徊在多年的高點(diǎn)附近,。

而對(duì)于石油化工類品種來(lái)說(shuō),,2016年和2017年則經(jīng)歷了較大的“變局”。相比2016年大宗原材料漲幅榜上,,石油化工類品種漲幅紛紛居前的狀況不同,,2017年后盡管包括聚合MDI、TDI以及炭黑等產(chǎn)品的價(jià)格漲幅依然巨大,,但漲幅居前的品種數(shù)量大幅縮小,,尤其是在大宗類的化工類品種領(lǐng)域。

數(shù)據(jù)顯示,,在上市有期貨的品種中,,2017年漲幅最大的化工類品種甲醇僅較前一年上漲9%,而2016年的年度漲幅是58%,,漲幅僅次于甲醇的PP期貨合約則較前一年上漲3.9%,,而前一年的數(shù)字為51%,,漲幅的大幅縮小甚至較前一年的下跌,使得2017年化工類商品綜合價(jià)格較前一年下跌了近3%,,與前一年48%的漲幅形成鮮明對(duì)比,。

|

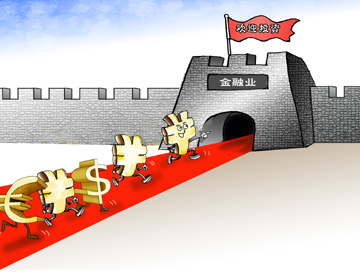

金融業(yè)步入深度開放期

根據(jù)財(cái)政部副部長(zhǎng)朱光耀日前發(fā)布的信息,,我國(guó)將大幅放寬外資進(jìn)入包括銀行業(yè)、證券基金業(yè)和保險(xiǎn)業(yè)等金融行業(yè)的投資比例限制,。

·網(wǎng)貸“易容術(shù)”:借新概念行騙防不勝防

預(yù)付式消費(fèi)失信商家能否“見光死”,?

近年來(lái),,這類預(yù)付式消費(fèi)陷阱頻現(xiàn),,成為消費(fèi)者投訴熱點(diǎn),。