首頁 >> 正文

畢馬威會計師事務(wù)所近日發(fā)布報告稱,,到2030年,傳統(tǒng)銀行及其服務(wù)可能消失,。受宏觀經(jīng)濟(jì)下行壓力,、金融脫媒進(jìn)程加快,、金融科技創(chuàng)新等因素綜合影響,今年以來我國銀行業(yè)盈利能力持續(xù)下降,,經(jīng)營轉(zhuǎn)型已是迫在眉睫,,而從信用中介向信息中介轉(zhuǎn)變,或是未來銀行業(yè)經(jīng)營轉(zhuǎn)型的方向,。

當(dāng)前我國銀行業(yè)經(jīng)營面臨30年未有之變局,。從宏觀經(jīng)營環(huán)境分析,我國正處于經(jīng)濟(jì)結(jié)構(gòu)戰(zhàn)略轉(zhuǎn)型進(jìn)程,,新經(jīng)濟(jì)增長動能仍在培育,,信貸資金布局既不易清晰把握方向也存在較大風(fēng)險,同時也遭遇直接融資方面巨大的挑戰(zhàn),;利率市場化導(dǎo)致存貸利差失去制度保護(hù),,全球范圍內(nèi)較長時間內(nèi)低利率環(huán)境也將進(jìn)一步壓縮銀行業(yè)凈息差水平,,傳統(tǒng)上依賴貸款規(guī)模驅(qū)動的經(jīng)營模式不可持續(xù),;我國銀行業(yè)尚未完全經(jīng)歷完整經(jīng)濟(jì)周期沖擊,表內(nèi)外資產(chǎn)質(zhì)量劣變風(fēng)險仍將持續(xù)釋放,,資本損耗和流動性壓力將有增無減,;雖然公司治理機(jī)制建設(shè)初步建立,但業(yè)務(wù)擴(kuò)張與風(fēng)險控制容易失衡,,同業(yè)業(yè)務(wù),、表外業(yè)務(wù)、理財業(yè)務(wù)很可能成為連接影子銀行風(fēng)險的通道,;手機(jī)銀行,、網(wǎng)上銀行服務(wù)的興起,傳統(tǒng)銀行經(jīng)營網(wǎng)點(diǎn)存在的必要性顯著下降,;隨著大數(shù)據(jù),、互聯(lián)網(wǎng)技術(shù)與金融的深度融合,銀行獨(dú)占企業(yè)經(jīng)營狀況信息的優(yōu)勢正面臨互聯(lián)網(wǎng)平臺的強(qiáng)有力挑戰(zhàn),,銀行產(chǎn)品與服務(wù)易于模仿,,進(jìn)一步削弱了傳統(tǒng)銀行信用中介的功能。

從信用中介向信息中介轉(zhuǎn)變,,可能會是未來銀行業(yè)經(jīng)營轉(zhuǎn)型的方向,。傳統(tǒng)上認(rèn)為,銀行是從事期限轉(zhuǎn)換和信用轉(zhuǎn)換的中介機(jī)構(gòu),。但隨著互聯(lián)網(wǎng)和大數(shù)據(jù)技術(shù)發(fā)展和應(yīng)用,,由銀行充當(dāng)信用中介的必要性顯著下降,擁有豐富數(shù)據(jù)信息的互聯(lián)網(wǎng)電商平臺已經(jīng)在相當(dāng)程度上替代了銀行信用中介的職能,。即便如此,,傳統(tǒng)銀行依然掌握了巨大的企業(yè)和個人信用信息數(shù)據(jù)庫,,已經(jīng)發(fā)展出相對成熟的信用風(fēng)險技術(shù),無論是充當(dāng)信用中介還是信息中介(服務(wù)于資金撮合交易),,這都不可或缺,,為銀行從信用中介向信息中介轉(zhuǎn)變奠定了堅實(shí)的基礎(chǔ),具體來說:

一是確立銀行信息化經(jīng)營管理發(fā)展戰(zhàn)略,。降低基于信用中介存貸利差收入的依賴,,提高基于信息中介服務(wù)收入的比重,廣泛應(yīng)用大數(shù)據(jù)技術(shù),,大力發(fā)展互聯(lián)網(wǎng)金融服務(wù),。二是有效整合客戶信息。建立統(tǒng)一客戶信息管理平臺,,加快客戶信息標(biāo)準(zhǔn)化處理,,推動大數(shù)據(jù)技術(shù)應(yīng)用和模型開發(fā),形成客戶完整風(fēng)險視圖,。三是深入挖掘客戶信息價值,。通過模型篩選客戶,確定客戶風(fēng)險等級和融資價格,,利用大數(shù)據(jù)模型努力實(shí)現(xiàn)貸款風(fēng)險的在線監(jiān)控和實(shí)時預(yù)警,。四是加快建設(shè)互聯(lián)網(wǎng)金融平臺,適應(yīng)客戶信息深度整合與測度需求,,對金融機(jī)構(gòu)組織機(jī)構(gòu)進(jìn)行再造,,對構(gòu)成金融產(chǎn)品與服務(wù)的要素進(jìn)行重新整合,主動提供基于銀行信息優(yōu)勢的產(chǎn)品,,包括P2P服務(wù)等,。

當(dāng)然,銀行職能轉(zhuǎn)變不能改變金融服務(wù)實(shí)體經(jīng)濟(jì)發(fā)展的本質(zhì),。傳統(tǒng)銀行產(chǎn)品與服務(wù)消失,,經(jīng)營網(wǎng)點(diǎn)關(guān)閉,并不意味著銀行業(yè)就要成為“21世紀(jì)的恐龍”,,銀行業(yè)在未來社會仍有廣闊發(fā)展空間,。應(yīng)該看到,傳統(tǒng)銀行從信用中介向信息中介職能發(fā)展,,將進(jìn)一步提升金融服務(wù)實(shí)體經(jīng)濟(jì)的效率,,擴(kuò)大對小額、分散融資需求的服務(wù),,契合普惠金融的需要,。同時,大數(shù)據(jù)下信用風(fēng)險分析監(jiān)測能力的提高也將降低整個金融體系運(yùn)行的風(fēng)險,。

|

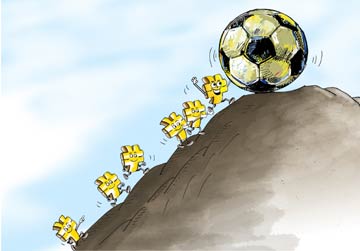

中資“掃貨”海外足壇燒錢容易賺錢難

區(qū)別于長遠(yuǎn)的遠(yuǎn)景規(guī)劃,收購海外俱樂部面臨的短期風(fēng)險不得不防,,俱樂部本身的財務(wù)危機(jī),、中國投資者管理經(jīng)驗(yàn)不足等問題都需引起關(guān)注。