首頁 >> 正文

近1200張罰單,、逾1.4億元罰金,,這是前三季度保險業(yè)監(jiān)管交出的“成績單”,。截至2020年9月30日(以披露行政處罰決定的日期為準(zhǔn),,下同),,銀保監(jiān)系統(tǒng)對保險公司和個人開出罰單數(shù)量和金額同比“雙升”,,罰金金額已與去年全年持平,。在被罰主體中,,財險公司較為突出,,而保險機(jī)構(gòu)在材料和業(yè)務(wù)上造假套利這一亂象,,也已然成為罰單“重災(zāi)區(qū)”。分析人士指出,,“監(jiān)管之手”對違法違規(guī)亂象的剛性約束不斷收緊,,覆蓋經(jīng)營全鏈條已成常態(tài)。

保險業(yè)百萬級罰單頻出

今年以來,,銀保監(jiān)會層面對保險機(jī)構(gòu)開出罰單11張,,地方銀保監(jiān)局及銀保監(jiān)分局披露罰單數(shù)量1100余張,。其中,銀保監(jiān)會層面罰單涉及既包括中國人保,、中國平安,、中國太保等大型險企,也包括永誠財險,、利安人壽,、中華聯(lián)合財險等中小型險企。

從罰金來看,,今年以來月均罰金均突破千萬,,其中百萬級罰單亦(包括針對同一案由的多張罰單)頻頻發(fā)出,財險公司占據(jù)絕對“主力”,,包括人保財險,、平安財險、中華聯(lián)合財險等多家險企“中招”,。

例如,,平安財險因“未按照規(guī)定使用經(jīng)批準(zhǔn)的保險費率;給予投保人,、被保險人保險合同約定以外的保險費回扣和其他利益,;虛列理賠費用”等,被廣東銀保監(jiān)局處罰295萬元,,其中機(jī)構(gòu)被罰152萬元,,相關(guān)責(zé)任人被罰143萬元。此外,,人保財險廣州市分公司,、湛江支公司、遵化支公司和中華聯(lián)合財險廣州中支,、上海分公司也紛紛因各類違法違規(guī)行為收到百萬級罰單,。

與財險公司相比,人身險公司的單張罰單金額相對較小,,僅人保壽險一家獲百萬級罰單,,案由為欺騙投保人等侵害消費者權(quán)益行為,被銀保監(jiān)會消保局處罰338萬元,。

從罰單和罰金數(shù)據(jù)不難看出,,盡管保險業(yè)一定程度受到疫情影響,但監(jiān)管機(jī)構(gòu)對保險業(yè)監(jiān)管力度并未放松,,反而加大了對保險機(jī)構(gòu)違法違規(guī)現(xiàn)象處罰,。首都經(jīng)貿(mào)大學(xué)保險系副主任李文中認(rèn)為,高壓監(jiān)管是階段性現(xiàn)象,不會也不應(yīng)該一直維持,?!爸愿邏罕O(jiān)管,是因為現(xiàn)在市場亂象比較嚴(yán)重,,隱藏了較多風(fēng)險,在強(qiáng)化防風(fēng)險的特定階段,,嚴(yán)監(jiān)管也就順理成章了,。”李文中分析稱,,未來隨著市場化改革不斷推進(jìn),,保險將更多依賴償付能力監(jiān)管,適度放松市場行為監(jiān)管和公司法人治理結(jié)構(gòu)監(jiān)管,,真正發(fā)揮市場的資源配置作用,。

穿透式、全鏈條監(jiān)管齊上陣

從罰單內(nèi)容來看,,作為目前保險監(jiān)管處罰的“熟面孔”,,給予投保人合同約定外的利益,虛列費用,,編制,、提供虛假資料,財務(wù)數(shù)據(jù)不真實,,未按規(guī)定經(jīng)批準(zhǔn)或備案的保險費率等是財產(chǎn)險市場和人身險市場普遍存在的問題,。就保險中介市場而言,利用業(yè)務(wù)便利為其他機(jī)構(gòu)或個人牟取不正當(dāng)利益,、未按規(guī)定辦理執(zhí)業(yè)登記,、聘任不具有任職資格的高管等問題同樣較為嚴(yán)重。

例如,,華海財險因車險業(yè)務(wù)虛列費用,、聘任不具有任職資格人員擔(dān)任公司高管和違規(guī)銷售投資型產(chǎn)品等行為被銀保監(jiān)會處罰金110萬元,時任董事長被罰10萬元并給予警告處分,。柳州銀保監(jiān)分局下發(fā)的罰單顯示,,由于涉及存在虛列費用行為,柳州銀保監(jiān)分局對該公司處以40萬元罰款,。

值得注意的是,,除了對保險機(jī)構(gòu)予以罰款、警告等常規(guī)動作,,伴隨治理亂象力度的升級,,停止接受新業(yè)務(wù)等更為強(qiáng)力的舉措也頻繁出現(xiàn)在保險機(jī)構(gòu)罰單之中。中華財險上海分公司收到銀保監(jiān)會上海監(jiān)管局《行政處罰決定書》,,上海分公司存在未按照規(guī)定使用經(jīng)批準(zhǔn)的保險條款,、委托未取得合法資格的機(jī)構(gòu)從事保險銷售活動的違法違規(guī)行為,,受到罰款80萬元、停止接受信用保證保險新業(yè)務(wù)2年的處罰,。廈門市天地安保險代理有限公司因編制和提供虛假報告報表,、妨礙依法監(jiān)督檢查,被責(zé)令停止接受全部新業(yè)務(wù)三年,。

保險監(jiān)管補(bǔ)短板提速信號持續(xù)釋放

在近期印發(fā)的《健全銀行業(yè)保險業(yè)公司治理三年行動方案(2020-2022年)》中,,銀保監(jiān)會明確表示,力爭通過三年時間初步構(gòu)建起中國特色銀行業(yè)保險業(yè)公司治理機(jī)制,。

銀保監(jiān)會公司治理部一級巡視員鄧玉梅日前表示,,在公司治理方面,銀保監(jiān)會下一步將不斷創(chuàng)新監(jiān)管的方式和手段,,提升公司治理監(jiān)管的能力和水平,。持續(xù)開展對銀行保險機(jī)構(gòu)公司治理的全面評估和專項整治工作,嚴(yán)格問責(zé)處罰,,加強(qiáng)公開披露,,推動問題整改。同時,,加快彌補(bǔ)公司治理監(jiān)管制度短板,,將制定或修訂銀行保險機(jī)構(gòu)公司治理指引、大股東行為監(jiān)管指引,、董事監(jiān)事履職評價辦法等重要公司治理監(jiān)管規(guī)制,,努力構(gòu)建中國特色銀行業(yè)保險業(yè)公司治理機(jī)制,促進(jìn)銀行保險機(jī)構(gòu)高質(zhì)量發(fā)展,,更好服務(wù)實體經(jīng)濟(jì),,打贏防范化解金融風(fēng)險攻堅戰(zhàn)。

國務(wù)院發(fā)展研究中心保險研究室副主任朱俊生表示,,在目前的嚴(yán)監(jiān)管背景下,,扎緊、完善制度藩籬不僅有助于明晰行政權(quán)力,,彌補(bǔ)監(jiān)管短板,,更有助于保護(hù)消費者權(quán)益,同時促進(jìn)監(jiān)管權(quán)力的高效運行,。

“事實上,,監(jiān)管威懾力絕不限于罰單,更是警示所有違規(guī)意圖,,近期的罰單和政策均體現(xiàn)出保險監(jiān)管‘從嚴(yán)’與‘對癥’并重的特點,。”朱俊生表示,近年監(jiān)管部門密集披露針對具體業(yè)務(wù),、機(jī)構(gòu)治理,、亂象整治的新規(guī)(含征求意見稿)、通知等,,這也體現(xiàn)了監(jiān)管將補(bǔ)短板重點放在空白盲點以及風(fēng)險和問題較多的領(lǐng)域,,從而加快建立防控長效機(jī)制。

爛尾住宅“懸而未決”成民生之痛

記者走訪發(fā)現(xiàn),,爛尾住宅項目已成為地方民生之痛,。加之受今年疫情影響,部分業(yè)主租房,、生活開銷壓力陡增,,一些業(yè)主與項目開發(fā)商和地方政府矛盾不斷加劇。

·長租公寓連環(huán)“爆雷”深陷信用危機(jī)

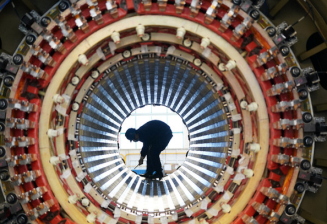

“靶向”出招 東北重裝制造業(yè)力撐產(chǎn)業(yè)安全

面對疫情導(dǎo)致的復(fù)雜形勢,,聚集在東北老工業(yè)基地的重大裝備制造業(yè)企業(yè)率先突圍,,成為穩(wěn)定上下游產(chǎn)業(yè)鏈條和產(chǎn)業(yè)安全的“定海神針”。