多頭投資者抄底中行原油寶導(dǎo)致穿倉倒欠銀行錢的事件正在持續(xù)發(fā)酵。4月20日,,國際油價大跌,,美國WTI原油期貨5月合約因21日到期結(jié)算價暴跌超300%至-37.63美元/桶,,創(chuàng)下歷史首次負值紀錄,。在彼時還未完成移倉且持有中國銀行原油寶的投資人,由于本次公布的結(jié)算價為負值,,不僅要虧光本金,,還需補繳交割款項。

中行原油寶巨虧事件引發(fā)軒然大波,,4月22日晚,,中行發(fā)布公告對原油寶產(chǎn)品做出說明。但投資人對中行仍存在廣泛質(zhì)疑:產(chǎn)品設(shè)計規(guī)則是否存在重大漏洞,?產(chǎn)品風(fēng)控是否到位,?亦有業(yè)內(nèi)人士表示,中行此類產(chǎn)品在投資者適當(dāng)性管理方面或存在瑕疵,。

業(yè)內(nèi)人士也提示,,個人投資者投資石油期貨,基本的前提是要對期貨市場,、交易規(guī)則,、風(fēng)險敞口等有所了解,應(yīng)在相關(guān)條件具備的情況下謹慎參與,,還需對風(fēng)險做更多的評估和預(yù)判,。

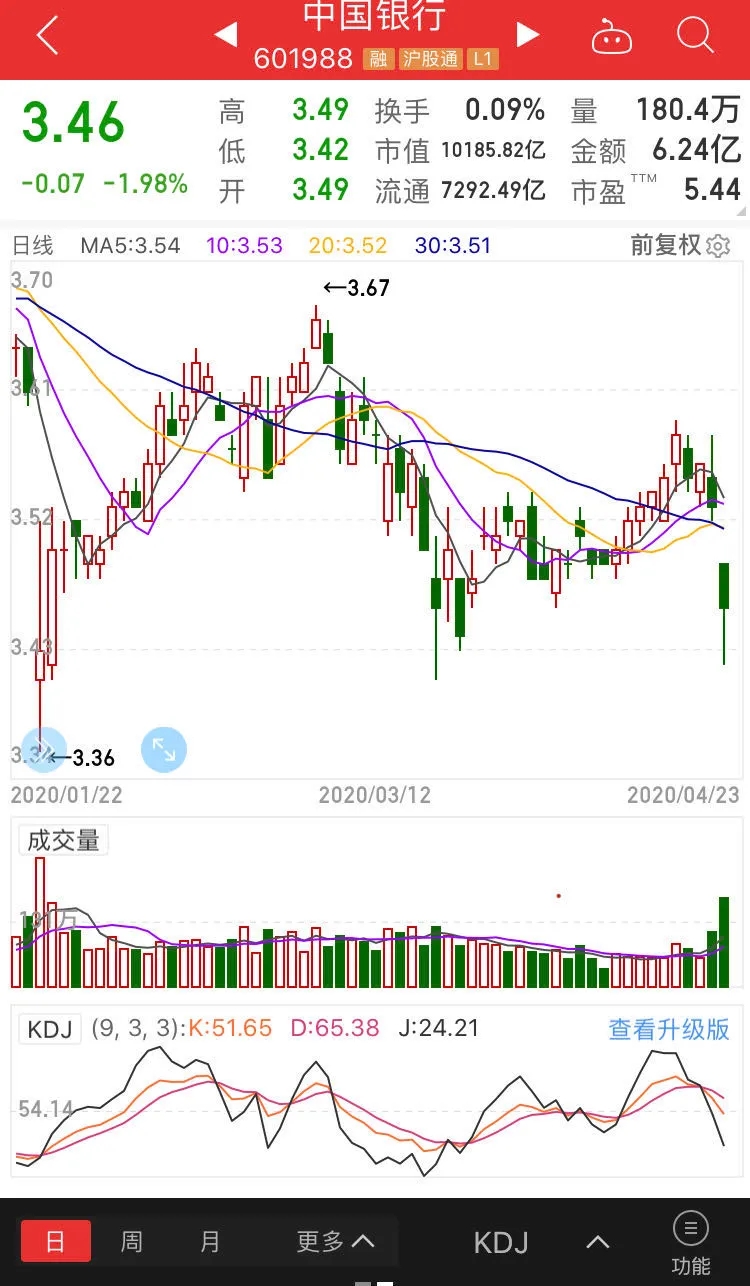

截至今日收盤,中行A股股票收跌1.98%,,報3.46元人民幣,,H股收跌1.37%,,報2.870港元,。

數(shù)據(jù)來源:同花順APP截圖

焦點一:產(chǎn)品設(shè)計規(guī)則是否存在重大問題?

原油寶產(chǎn)品實際上就是俗稱的“紙原油”,,即個人憑證式原油,,投資者按銀行報價在賬面上買賣“虛擬”原油,個人通過把握國際油價走勢進行操作,,賺取原油價格的波動差價,。

來自中行網(wǎng)站的介紹顯示,原油寶,,即個人賬戶原油業(yè)務(wù),,是指中國銀行面向個人客戶發(fā)行的掛鉤境內(nèi)外原油期貨合約的交易產(chǎn)品,,按照報價參考對象不同,包括美國原油產(chǎn)品和英國原油產(chǎn)品,。其中美國原油對應(yīng)的基準標的為“WTI原油期貨合約”,,英國原油對應(yīng)的基準標的為“布倫特原油期貨合約”,并以美元(USD)和人民幣(CNY)計價,。中國銀行作為做市商提供報價并進行風(fēng)險管理,。個人客戶在中國銀行開立相應(yīng)綜合保證金賬戶,簽訂協(xié)議,,并存入足額保證金后,,實現(xiàn)做多與做空雙向選擇的原油交易工具。原油寶是賬戶交易類產(chǎn)品,,賬戶中的原油份額不能提取實物,。

工行、建行,、交行等其他銀行也有類似的”紙原油“產(chǎn)品,,投資人廣泛質(zhì)疑的是,為什么中行的產(chǎn)品出現(xiàn)巨虧,,其他銀行卻沒有,,是否中行產(chǎn)品設(shè)計存在問題?

根據(jù)中行4月22日發(fā)布的公告,,原油寶產(chǎn)品掛鉤境外原油期貨,,類似期貨交易的操作,按照協(xié)議約定,,合約到期時會在合約到期處理日,,依照客戶事先指定的方式,進行移倉或到期軋差處理,。其中,,移倉是指平倉客戶持有的全部當(dāng)期合約,同時開倉下期合約,;軋差是指僅平倉客戶持有的全部當(dāng)期合約,。根據(jù)協(xié)議約定并提前公告,4月20日為原油寶美國原油5月合約當(dāng)月的最后交易日,,交易截止時間為北京時間22點,。

根據(jù)相關(guān)產(chǎn)品說明書,中行和工行等其他銀行掛鉤美國原油的產(chǎn)品,,最后交易日的時間設(shè)定是不同的,。中行的最后交易日與工行等其他銀行相比,要更加靠近NYNEX(紐約商品交易所)美國原油各個月份的產(chǎn)品交割日,。換句話說,,中行當(dāng)初設(shè)計的強制展期操作(或結(jié)算)的時間點要晚一些,。“移倉窗口”的時機選擇是諸多投資人質(zhì)疑的關(guān)鍵點,。

一家國內(nèi)期貨公司專家表示,,各個銀行在設(shè)計產(chǎn)品時會互相參考,在大的交易機制設(shè)計上不會存在大的問題,。不過,,工行、建行等在4月早些時候就提前做了“移倉換月”的動作,,即把五月到期的合約換成六月或者更遠月份的合約,,這是一個簡便、有效進行風(fēng)控的方式,。因為在進入交割月之后,,市場上往往剩下兩類投資人,一類人在博最后的投機機會,,另一類人是為了交割拿到實物,。如果不參與交割,最好提前了結(jié)頭寸離場,。

上海石油天然氣交易中心業(yè)務(wù)創(chuàng)新部負責(zé)人劉明磊表示,,紙原油產(chǎn)品在國內(nèi)出現(xiàn)已經(jīng)至少七年了,總體上來說風(fēng)險是可控的,?!斑@次事件主要因為沒有預(yù)料到全球疫情爆發(fā)的情況下,美國原油期貨會出現(xiàn)這樣一個極端行情,。事實上,,4月初以來,針對可能出現(xiàn)負油價,,現(xiàn)貨市場報價有所顯現(xiàn),,上市WTI期貨的芝商所做了一些相應(yīng)的準備,4月15日剛發(fā)布測試公告稱,,如果出現(xiàn)零或者負價格,,所有交易和清算系統(tǒng)將繼續(xù)正常運行。由于時間緊急,,銀行的交易系統(tǒng)和風(fēng)控體系來不及同步調(diào)整,,這種交易所端和客戶端的不匹配就容易導(dǎo)致風(fēng)險的暴露,,疊加極端行情下流動性枯竭,,不易平倉?!彼f,。

焦點二:中行在投資者適當(dāng)性管理上是否得當(dāng),?

也有業(yè)內(nèi)人士提出,對于原油期貨交易本身這種比較專業(yè)的交易產(chǎn)品,,銀行在投資者適當(dāng)性管理方面是否存在不足,?

中行官網(wǎng)顯示的原油寶(個人賬戶原油業(yè)務(wù))適用對象為,境內(nèi)外具有完全民事行為能力,,對原油市場有一定認識且具備相應(yīng)風(fēng)險承受能力的個人客戶,。相關(guān)風(fēng)險提示為,“原油寶交易面臨包括政策風(fēng)險,、市場風(fēng)險,、流動性風(fēng)險、操作風(fēng)險在內(nèi)的各種風(fēng)險,。受國際上各種政治,、經(jīng)濟因素及突發(fā)事件的影響,國際市場原油價格實時波動,,客戶應(yīng)充分認識到此項業(yè)務(wù)可能涉及的風(fēng)險,,并自行承擔(dān)價格漲跌波動引起的投資交易風(fēng)險?!敝行泄倬W(wǎng)信息還顯示,,原油寶交易起點低:交易起點數(shù)量為1桶,交易最小遞增單位為0.1桶,。

據(jù)記者采訪了解,,客戶在購買原油寶產(chǎn)品時需先做一個風(fēng)險測試,通過風(fēng)險測試即可購買,。

網(wǎng)絡(luò)上近兩日流傳的一張原油寶產(chǎn)品的宣傳圖引發(fā)廣泛關(guān)注,,圖上寫有“原油比水還便宜 中行帶你去交易”的宣傳語。

有業(yè)內(nèi)人士表示,,這種宣傳方式側(cè)面顯示出一些銀行的分支行工作人員并非非常專業(yè),,未能準確提示原油期貨交易風(fēng)險的問題。

劉明磊表示,,從金融適當(dāng)性的角度來說,,銀行將包括“原油寶”在內(nèi)的類似業(yè)務(wù)做成了一個交易型理財產(chǎn)品,正常市場情況下,,銀行和投資者承擔(dān)的風(fēng)險是可防可控的,,卻可能導(dǎo)致這些產(chǎn)品在風(fēng)控機制和處理流程上并沒有像常規(guī)的期貨產(chǎn)品那樣設(shè)計得很嚴密。但這次出現(xiàn)“負價格”這種極端罕見的風(fēng)險,,就意味著不能按照常規(guī)的理財產(chǎn)品的風(fēng)險來對待,,這里面的強制平倉流程該如何觸發(fā)、責(zé)任分擔(dān)機制該怎么設(shè)計、投資者適當(dāng)性該怎么規(guī)定,,值得深入探討,。

上述國內(nèi)期貨公司專家表示,投資者教育工作還要深入去做,,分析這一整個事件,,投資人在對合同條款的理解的深度上、對整個宏觀經(jīng)濟和金融市場走勢的把握上,,并不是完全沒有問題,。“價格為負這種極端的情況之前誰也沒見過,,銀行和投資人都是在面臨一個新的情況,。對于銀行來說,要更多的做好投資者教育的工作,,這也應(yīng)該是銀行應(yīng)盡到的義務(wù),。而對投資人來說,還需對風(fēng)險做更多的評估和預(yù)判,?!彼f。

提示:投資者需充分認識原油期貨投資風(fēng)險

新網(wǎng)銀行首席研究員董希淼表示,,期貨是雙向交易,,不僅可以做多也可以做空。部分銀行原油期貨投資,,采用保證金模式,,但原始資金的波動風(fēng)險較大,甚至可能出現(xiàn)交易虧損大于保證金等情況,,更適合具有相關(guān)交易經(jīng)驗,、具備較強風(fēng)險承受能力的專業(yè)人士。投資者應(yīng)該充分認識其中的風(fēng)險,,在相關(guān)條件具備的情況下謹慎參與,。他說,個人投資者投資石油期貨,,基本的前提是要對期貨市場,、交易規(guī)則、風(fēng)險敞口等有所了解,。投資者不僅要熟悉期貨合約的特點,,交易規(guī)模,掌握期貨交易規(guī)則,,熟悉影響期貨價格的因素,,還要對石油的政策屬性、投機屬性等方面有較多的認識和理解。

劉明磊也表示,,原油期貨和相關(guān)產(chǎn)品交易本身專業(yè)性很強,、風(fēng)險也較大,,不建議不了解市場和規(guī)則的普通投資者貿(mào)然參與,。監(jiān)管機構(gòu)和金融機構(gòu)應(yīng)該出臺相應(yīng)的規(guī)定來補上這些漏洞,適當(dāng)提高投資者準入門檻,,加大交易產(chǎn)品講解培訓(xùn)力度,,強化對極端風(fēng)險預(yù)判和處置能力。

劉明磊說,,此次紙原油風(fēng)險的出現(xiàn),,雖是黑天鵝事件,但也暴露出了從監(jiān)管層,、銀行到投資者等多方的問題,,包括監(jiān)管層對于這種跨境產(chǎn)品對金融機構(gòu)和投資者的風(fēng)控能力要求預(yù)估不足;產(chǎn)品設(shè)計方則沒有及時測試“負價格”極端場景對投資者權(quán)益的影響,;投資者的教育培訓(xùn)以及投資者自身的風(fēng)險控制意識等不足,,這些都需要后續(xù)進一步反思和完善。

《經(jīng)濟參考報》記者對疑似“死人股東”米為明占股10%的太原中和房地產(chǎn)開發(fā)有限公司展開調(diào)查,發(fā)現(xiàn)該公司十余年來的運作路數(shù)頗為詭異,。

老國企不服輸,。這些年,吉林化纖不斷創(chuàng)新,,控制成本,、提高效率,從傳統(tǒng)產(chǎn)品中轉(zhuǎn)型,,沖擊高性能,、高附加值纖維以及碳纖維等高端產(chǎn)品,效益逐步提高。