首頁(yè) >> 正文

國(guó)際評(píng)級(jí)機(jī)構(gòu)穆迪最新發(fā)布的報(bào)告認(rèn)為,,中國(guó)中小型銀行結(jié)構(gòu)性存款的快速增長(zhǎng)反映了其資金來(lái)源承壓,,銀行的聲譽(yù)風(fēng)險(xiǎn)由于結(jié)構(gòu)性存款的復(fù)雜性而升高,金融機(jī)構(gòu)的相互關(guān)聯(lián)性風(fēng)險(xiǎn)也由此增加,,主要是因?yàn)橐恍┲行⌒豌y行將衍生品投資委托給大型銀行,。

報(bào)告指出,,自2017年以來(lái),中國(guó)中小型銀行更多地利用結(jié)構(gòu)性存款進(jìn)行融資,。截至2018年5月底,,中小銀行結(jié)構(gòu)性存款在總資金來(lái)源的占比,已從2017年1月底的3.7%增至5.6%,,遠(yuǎn)高于大型銀行同期增幅,。與此同時(shí),中小型銀行其他多個(gè)資金來(lái)源渠道的規(guī)模有所縮減,。比如,,中小銀行已放緩?fù)瑯I(yè)存單發(fā)行。根據(jù)穆迪測(cè)算,,至2018年5月底,,中小銀行同業(yè)存單在總資金來(lái)源中的占比,已從2017年7月底8.2%的峰值降至7.7%,。

“結(jié)構(gòu)性存款的增長(zhǎng),,部分反映了同業(yè)負(fù)債及理財(cái)產(chǎn)品的監(jiān)管趨嚴(yán),以及因?yàn)槎唐诹鲃?dòng)性及長(zhǎng)期結(jié)構(gòu)性因素的作用,,中小型銀行的資金來(lái)源狀況面臨壓力,。”穆迪表示,,結(jié)構(gòu)性存款增長(zhǎng)還反映了中小型銀行資金來(lái)源狀況持續(xù)承壓,,短期內(nèi)流動(dòng)性仍偏緊,市場(chǎng)資金成本盡管年內(nèi)有所趨穩(wěn)但仍較高,,因此銀行攬儲(chǔ)競(jìng)爭(zhēng)更加激烈,。

穆迪認(rèn)為,,結(jié)構(gòu)性存款的增長(zhǎng),使得銀行合規(guī)和風(fēng)控承壓,。國(guó)內(nèi)主流結(jié)構(gòu)性存款大多將本金投資于定期存款,,將所有或部分利息收益投向幾乎難以行權(quán)的深度價(jià)外期權(quán)。而結(jié)構(gòu)性存款更像市場(chǎng)風(fēng)險(xiǎn)有限的高收益存款產(chǎn)品,。然而,,考慮到中小型銀行的資金壓力,隨著結(jié)構(gòu)性存款設(shè)計(jì)時(shí)更多地嵌入真正的衍生品結(jié)構(gòu)(具有較高收益目標(biāo)),,這將給儲(chǔ)戶,、銀行或雙方帶來(lái)重大市場(chǎng)風(fēng)險(xiǎn)。

穆迪分析師萬(wàn)穎認(rèn)為,,若銀行由于對(duì)手方未能履約或風(fēng)險(xiǎn)管理不足等原因未能履行結(jié)構(gòu)性存款條款,,也將給銀行帶來(lái)聲譽(yù)風(fēng)險(xiǎn)。與傳統(tǒng)存款相比,,設(shè)計(jì)及保留結(jié)構(gòu)性存款頭寸需要更強(qiáng)的風(fēng)險(xiǎn)管理能力,。部分無(wú)衍生品交易牌照的中小型銀行委托風(fēng)險(xiǎn)管理相對(duì)較強(qiáng)的大型銀行進(jìn)行衍生品投資,這有助于減輕相關(guān)風(fēng)險(xiǎn),,但同時(shí)令金融機(jī)構(gòu)相互關(guān)聯(lián)性風(fēng)險(xiǎn)升高,。

?

商業(yè)航天風(fēng)口漸近 民營(yíng)企業(yè)“掘金”太空

我國(guó)民營(yíng)企業(yè)要實(shí)現(xiàn)“掘金”太空的目標(biāo),,相關(guān)政策法規(guī)不完善,、發(fā)射資源緊張,、產(chǎn)業(yè)鏈銜接困難等難題也亟待破解。

·上市公司信用違約頻發(fā) 恐仍有后續(xù)

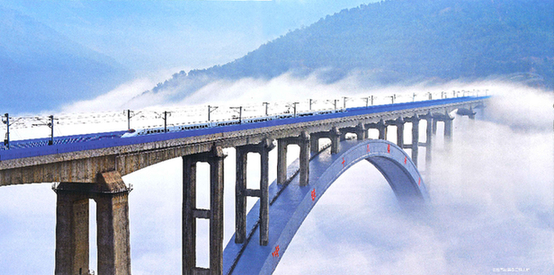

中國(guó)鐵建:高鐵貼地飛行的堅(jiān)實(shí)力量

中國(guó)高鐵之所以能做到既快又穩(wěn),,除了列車(chē)車(chē)輛本身采用了多項(xiàng)高科技之外,,高質(zhì)量的線下工程也是一大重要保障。