|

|

|

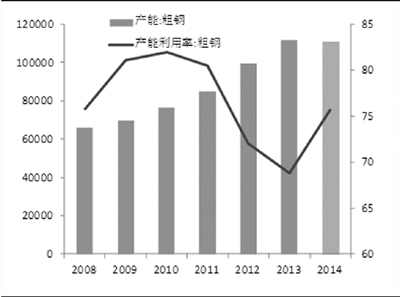

| 2014年粗鋼產(chǎn)能利用率或小幅回升 |

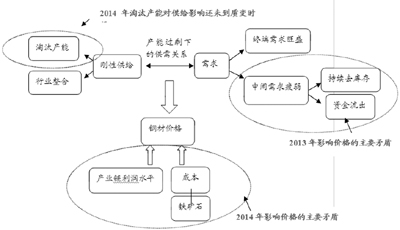

對(duì)2013年鋼材市場(chǎng)的供需分析應(yīng)著重于中間需求的分析,,庫(kù)存水平的增減成為影響2013年鋼材價(jià)格的主要因素,,反映出的是行業(yè)沉淀資金的主動(dòng)流出比較嚴(yán)重,。

2014年鋼材市場(chǎng)的供需很可能呈現(xiàn)弱平衡狀態(tài),供給和需求均小幅上升,,難有超預(yù)期表現(xiàn);影響價(jià)格的主要矛盾可能落在了成本和產(chǎn)業(yè)鏈利潤(rùn)水平的變化上,,產(chǎn)能過(guò)剩的鋼材市場(chǎng)弱勢(shì)格局中,,市場(chǎng)關(guān)注的是成本的支撐以判斷價(jià)格的底部,那么礦價(jià)的波動(dòng)很可能會(huì)是影響鋼價(jià)的主要矛盾,。

鋼材供需呈現(xiàn)弱平衡格局

產(chǎn)能過(guò)剩格局下,,鋼鐵行業(yè)供給剛性,,我們估算2013年粗鋼產(chǎn)能利用率在69%左右,粗鋼產(chǎn)能約為11.2億噸,,如果按照發(fā)改委,、工信部規(guī)劃,2014年底縮減煉鋼產(chǎn)能也僅750萬(wàn)噸,,2014年的粗鋼產(chǎn)能仍會(huì)在11.1億噸左右,。按照2014年粗鋼產(chǎn)量增速7.1%的水平估算的話,2014年產(chǎn)能利用率也僅是回升到75.6%,。2014年產(chǎn)能過(guò)剩問(wèn)題還難有實(shí)質(zhì)解決,。

2014年需求釋放難見(jiàn)亮點(diǎn),根據(jù)往年的行業(yè)增速預(yù)測(cè)數(shù)據(jù),,在房地產(chǎn)和基建增速都放緩的環(huán)境下,,我們預(yù)估整體粗鋼產(chǎn)量在8.4億噸附近,增幅為7.1%,。如果按照固定資產(chǎn)投資和粗鋼產(chǎn)量的回歸預(yù)測(cè),,假設(shè)2014年全年的月度固定資產(chǎn)投資普遍比2013年下降2個(gè)百分點(diǎn),同比增速在17%-20%之間運(yùn)行,,我們估算出的2014年粗鋼產(chǎn)量在8.12億噸,,相比2013年增速4.1%。我們偏向于粗鋼產(chǎn)量8.12億噸的估算結(jié)果,。

庫(kù)存波動(dòng)將減小

經(jīng)歷了2011-2012年的資金鏈斷裂,,鋼材貿(mào)易商要從銀行拿到融資難度已非常大。貿(mào)易商囤貨待漲的經(jīng)營(yíng)模式已經(jīng)轉(zhuǎn)變?yōu)殒i定上下游合同,,快進(jìn)快出,,小賺走量的模式。在這種背景下,,2013年市場(chǎng)預(yù)期的鋼材和原材料的冬儲(chǔ)行情并沒(méi)有啟動(dòng),,也不會(huì)啟動(dòng)了。另一方面,,恐慌拋貨的單邊下跌行情也難以出現(xiàn),,因?yàn)闊o(wú)貨可拋。從庫(kù)存變化的角度去看,,中間需求對(duì)價(jià)格的影響減弱,,價(jià)格波幅會(huì)縮小。2013年庫(kù)存變動(dòng)是影響價(jià)格的主要矛盾,,在2014年其將退居為一個(gè)次要矛盾,。

礦石供過(guò)于求趨勢(shì)漸顯

成本的變動(dòng)很可能會(huì)成為2014年影響鋼價(jià)的主要因素,而鋼材成本分析中對(duì)礦價(jià)的分析尤為重要,。礦石供給擴(kuò)大難以避免,,產(chǎn)能釋放會(huì)在2014年愈發(fā)明顯,。澳洲鐵礦石開(kāi)采行業(yè)的投資從2011年下半年開(kāi)始啟動(dòng),2012年下半年進(jìn)入高峰期,。從澳洲三大礦財(cái)務(wù)報(bào)表可以看到,,2010-2012年是三大礦固定資產(chǎn)投資增速比較高的三年,按照礦山投資到達(dá)產(chǎn)周期約3-4年估算,,澳礦山在2011-2012年的新增產(chǎn)能在2014-2015年會(huì)有明顯的釋放,。2014年會(huì)是礦山產(chǎn)能快速釋放而粗鋼產(chǎn)能開(kāi)始縮減的一年,這是我們判斷鋼價(jià)強(qiáng)于礦價(jià),,產(chǎn)業(yè)鏈利潤(rùn)開(kāi)始從礦山向鋼廠轉(zhuǎn)移的主要原因,。

除了主流產(chǎn)礦區(qū)的產(chǎn)能釋放問(wèn)題,我們還應(yīng)關(guān)注非主流礦對(duì)于礦石市場(chǎng)的爭(zhēng)奪,,南非,、伊朗、印尼,、馬來(lái)西亞,、蒙古等礦區(qū)雖然目前僅占據(jù)中國(guó)市場(chǎng)的25%,但增長(zhǎng)的勢(shì)頭不容忽視,。隨著國(guó)內(nèi)對(duì)于進(jìn)口礦資質(zhì)的放開(kāi),,一些中小民營(yíng)礦石貿(mào)易商會(huì)擴(kuò)大對(duì)于一些非主流礦的進(jìn)口。2013年除澳洲,、巴西,、印度外,中國(guó)從其他非主流礦區(qū)的進(jìn)口礦量將達(dá)到2億噸左右,,按照平均12%的增速,,2014年的新增非主流礦供給可達(dá)到2400萬(wàn)噸。按中國(guó)粗鋼增速7.1%估算,,明年國(guó)內(nèi)礦石新增需求量9200萬(wàn)噸,。澳洲、巴西四大礦新增9600萬(wàn)噸,,預(yù)計(jì)印度礦新增2300萬(wàn)噸,,非主流礦新增2400萬(wàn)噸,則潛在供給可新增1.43億噸,,過(guò)剩5000萬(wàn)噸左右。

從2014年鋼價(jià)和礦價(jià)的分析邏輯看,,鋼材的供需對(duì)于價(jià)格的影響有限,,全年很可能是供需兩弱的格局,一些階段性需求釋放,、小幅補(bǔ)庫(kù)或者是淘汰產(chǎn)能的政策對(duì)價(jià)格的影響會(huì)是短期的,,我們主要關(guān)注成本對(duì)于鋼價(jià)的支撐作用,,而其中礦價(jià)是主要因素。我們認(rèn)為礦石價(jià)格在2014年震蕩下行會(huì)是大概率事件,,帶動(dòng)鋼價(jià)下行,。