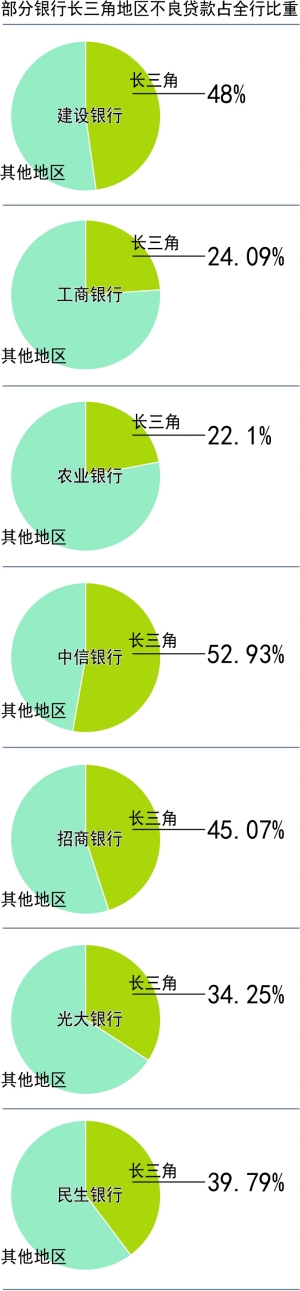

富庶的長(zhǎng)三角,成了不良貸款的高發(fā)地:2013年,,建行48%的不良貸款,、中信銀行52.93%的不良貸款、招商銀行45.07%的不良貸款,,均發(fā)生在此地——

富庶的長(zhǎng)三角,成了不良貸款的高發(fā)地:2013年,,建行48%的不良貸款,、中信銀行52.93%的不良貸款、招商銀行45.07%的不良貸款,,均發(fā)生在此地——

對(duì)于長(zhǎng)三角,,銀行家們的情感想必非常復(fù)雜。這點(diǎn),,從已披露去年業(yè)績(jī)的12家上市銀行年報(bào)中可以看出來(lái)一些線索,。

一方面,富庶的長(zhǎng)三角之地,,仍然是各家銀行需要重點(diǎn)經(jīng)營(yíng)區(qū)域;另一方面,,由于復(fù)雜的宏觀經(jīng)濟(jì)形勢(shì),該地區(qū)民營(yíng)企業(yè),、中小企業(yè)的經(jīng)營(yíng)風(fēng)險(xiǎn)已迅速傳遞到銀行業(yè),。

在去年,面對(duì)銀行業(yè)資產(chǎn)質(zhì)量整體承壓的形勢(shì),,各大銀行紛紛加大了不良資產(chǎn)處置的力度:如建行共計(jì)處置不良貸款485億元,,其中打包核銷157億元。而7家股份制銀行去年合計(jì)轉(zhuǎn)出與核銷不良資產(chǎn)達(dá)420億元,。

如果在去年不加大不良資產(chǎn)的處置力度,,相信不良資產(chǎn)的數(shù)據(jù)會(huì)是另外一番圖景。

痛在長(zhǎng)三角

在五家大行年報(bào)中,只有中行未就國(guó)內(nèi)各區(qū)域進(jìn)行資產(chǎn)質(zhì)量分析,。工行,、農(nóng)行、建行,、交行的年報(bào)中雖然在長(zhǎng)三角的一級(jí)分行設(shè)置有所不一樣,,但長(zhǎng)江三角洲地區(qū)的定義均指向上海、江蘇,、浙江這三地,。

數(shù)據(jù)顯示,建行的長(zhǎng)三角地區(qū)資產(chǎn)質(zhì)量在全行中壓力最重,。年報(bào)顯示,,建行在長(zhǎng)三角的五家一級(jí)分行的貸款及墊款余額在全行占比為20.74%,而不良貸款卻占了全行的48%,,而在2012年,,該比重也只有44.15%。

也就是說(shuō),,建行在長(zhǎng)三角的貸款只占全行五分之一,,但不良貸款余額卻占了全行近一半。數(shù)據(jù)顯示,,截至去年末,,建行在長(zhǎng)三角的不良貸款余額為408.44億元,不良貸款率達(dá)2.29%,,

同樣的問(wèn)題也在工行身上出現(xiàn),。數(shù)據(jù)顯示,截至期末,,工行在長(zhǎng)三角的四家一級(jí)分行不良貸款出現(xiàn)“三升”:不良貸款余額為225.68億元,、不良貸款率為1.09%、占全行不良貸款比重為

24.09%,,而在上年這三個(gè)數(shù)據(jù)分別為,,154.65億元、0.80%,、20.74%,。

盡管農(nóng)行在該地區(qū)的不良形勢(shì)有所穩(wěn)定,但該行風(fēng)險(xiǎn)管理負(fù)責(zé)人此前在業(yè)績(jī)發(fā)布會(huì)上也表示,,農(nóng)行不良貸款的主要壓力來(lái)自于長(zhǎng)江三角洲,,特別是制造業(yè)和鋼貿(mào)企業(yè)。

大行尚且如此,,對(duì)此前經(jīng)營(yíng)靈活,,策略相對(duì)激進(jìn)的股份制銀行來(lái)說(shuō),在長(zhǎng)三角地區(qū)所感受到的“痛”也許要更深。比如中信銀行的不良貸款中,,長(zhǎng)三角區(qū)域在全行中占比就高達(dá)52.93%,,不良率為2.22%,而上年占比只有43.04%,,不良率為1.24%,。

數(shù)據(jù)顯示,在去年招行的不良貸款增量中,,有73%集中在長(zhǎng)江三角洲,、珠江三角洲及海西地區(qū),其中長(zhǎng)三角地區(qū)貸款不良率從1.05%增至1.81%,。截至去年末,,民生銀行134.04億元不良貸款余額中,,就有53.33億元來(lái)自于華東地區(qū),,占比達(dá)39.79%。

盡管平安銀行去年對(duì)長(zhǎng)三角地區(qū)資產(chǎn)質(zhì)量予以了重點(diǎn)關(guān)注,,并加大了不良貸款的清收力度,。但該行當(dāng)年新增逾期貸款還是主要集中在長(zhǎng)三角地區(qū)。該行有關(guān)人士稱,,這主要受該地區(qū)部分民營(yíng)中小企業(yè)經(jīng)營(yíng)困難,,償債能力下降和上海鋼貿(mào)行業(yè)貸款風(fēng)險(xiǎn)集中暴露等影響導(dǎo)致。

浦發(fā)銀行相關(guān)負(fù)責(zé)人此前對(duì)記者也表示,,該行當(dāng)年不良貸款仍主要集中在長(zhǎng)三角地區(qū),,特別是江浙一帶。

環(huán)渤海地區(qū)也在冒頭

面對(duì)長(zhǎng)三角復(fù)雜的形勢(shì),,一些銀行調(diào)整了在該區(qū)域的信貸投放比重,。比如,去年建行和工行在信貸投放區(qū)域結(jié)構(gòu)中降低了長(zhǎng)三角的投放比重,。建行去年長(zhǎng)三角的信貸投放比重只有20.74%,,而前年為22.24%;工行去年該項(xiàng)數(shù)據(jù)為20.9%,前年則為22.0%,。

但是不是其他地區(qū)的經(jīng)營(yíng)形勢(shì)就一定好呢?一些銀行的數(shù)據(jù)顯示,,環(huán)渤海地區(qū)的信貸質(zhì)量也需要值得警惕。

以農(nóng)行為例,,該行2013 年中部地區(qū),、環(huán)渤海及珠江三角洲地區(qū)不良余額分別增加22.10 億元、22.06億元及7.62

億元,,但西部地區(qū),、長(zhǎng)江三角洲地區(qū)不良余額卻分別下降了39.08 億元、3.61 億元。

去年,,光大銀行140.8億元不良貸款余額中,,有34.35億元不良貸款余額集中在長(zhǎng)三角地區(qū),占比達(dá)34.25%,。但值得注意的是,,該行環(huán)渤海地區(qū)的不良貸款余額占比較2012年末出現(xiàn)了倍增,達(dá)17.57%,。

而中信銀行在環(huán)渤海地區(qū)的不良貸款在全行中占比也到了20.01%,。該區(qū)域的不良率從2012年的0.59%,上升到0.78%,。

大手筆處置換來(lái)輕裝上陣

去年,,各家銀行都相繼加大了不良資產(chǎn)的處置工作。機(jī)構(gòu)認(rèn)為,,部分銀行由于進(jìn)行了大幅轉(zhuǎn)出和核銷不良貸款,,這將會(huì)使得其在2014年輕裝上陣。

如工行去年全年核銷及轉(zhuǎn)出不良貸款178億,,而建行則在去年處置了485億元不良資產(chǎn),,其中打包核銷157億元。交通銀行在2013年累計(jì)壓降表內(nèi)不良資產(chǎn)人民幣274.7億元(包含批量打包在內(nèi)),,其中清收不良貸款人民幣268億元,。累計(jì)現(xiàn)金清收不良資產(chǎn)人民幣133.50億元,清收質(zhì)量持續(xù)提升,,累計(jì)核銷不良貸款人民幣118.1億元,。農(nóng)業(yè)銀行去年則嘗試打包轉(zhuǎn)讓41億元不良貸款給四大資產(chǎn)管理公司。

另?yè)?jù)記者的不完全統(tǒng)計(jì),,已披露年報(bào)的7家股份制銀行在2013年度合計(jì)轉(zhuǎn)出及核銷不良貸款約420億元,,其中民生銀行處置與核銷的規(guī)模最大,達(dá)114億元,。

數(shù)據(jù)顯示,,民生銀行2013 年全年核銷轉(zhuǎn)出不良貸款114

億,而其中有102億發(fā)生在下半年,不良核銷轉(zhuǎn)出率創(chuàng)歷史性地達(dá)108%。就此,,國(guó)泰君安認(rèn)為,民生銀行的鋼貿(mào)等行業(yè)不良貸款已通過(guò)核銷出售等手段得以完全處置,,其效果會(huì)集中在2013

年及今年首季的業(yè)績(jī)中反映,之后民生銀行將可實(shí)現(xiàn)輕裝上陣,。

中信銀行在7家銀行中,,對(duì)不良貸款的處置工作力度僅次于民生銀行,。數(shù)據(jù)顯示,報(bào)告期內(nèi),,該行通過(guò)清收和核銷等手段,,消化不良貸款本金104.7

億元。光大銀行在當(dāng)年處置存量不良資產(chǎn)63億元,,其中債權(quán)轉(zhuǎn)讓 39 億元,,核銷22 億元。

盡管多家銀行在進(jìn)行了大手筆的不良資產(chǎn)處置后,,仍未使不良率上升的形勢(shì)止步,。但從部分銀行的資產(chǎn)質(zhì)量先行指標(biāo)來(lái)看,有所好轉(zhuǎn),。

國(guó)泰君安認(rèn)為,,民生銀行資產(chǎn)質(zhì)量先行指標(biāo)改善明顯,2013 年末關(guān)注類貸款,、逾期特別是90

天以內(nèi)逾期貸款余額均較當(dāng)年中期出現(xiàn)下降,。對(duì)于平安銀行來(lái)說(shuō),當(dāng)年四季度不良貸款真實(shí)生成率雖然環(huán)比上升8個(gè)BP至0.22%,,但先行指標(biāo)改善明顯,,當(dāng)季關(guān)注類貸款生成率下降了8個(gè)BP,,下半年90

天以內(nèi)逾期貸款生成率僅0.04%,。