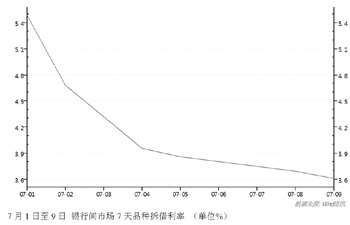

7月9日,,央行并未展開正,、逆回購操作,也繼續(xù)暫停央票的發(fā)行,。而從上海銀行間同業(yè)拆放利率等指標來看,,6月底“錢荒”的風波已漸趨平穩(wěn),。但是中短期內,銀行間市場的流動性仍然不夠寬裕,,商業(yè)銀行加強自身流動性管理的重要性更加凸顯,。

業(yè)內分析人士指出,未來一段時間,,流動性風險管理難度相對較大的同業(yè)業(yè)務和理財業(yè)務等增速將放緩,,而銀行在調整自身業(yè)務發(fā)展結構、加快轉型的過程中,勢將面臨盈利下滑的短期陣痛,。

吃緊 “錢荒”淡去 銀行間流動性仍不寬松

7月以來,,6月底的“錢荒”已經趨于平穩(wěn),市場也度過了7月5日的補繳存款準備金的“關卡”,。7月9日,,上海銀行間同業(yè)拆放利率(Shibor)顯示,各期限利率全線小幅下跌,,短期利率中,,隔夜利率下跌0.7個基點,至3.249%,;7天期利率下跌6個基點,,至3.596%。中長期利率中,,3月期利率下跌7.1個基點,,至4.723%。

7月以來,,6月底的“錢荒”已經趨于平穩(wěn),市場也度過了7月5日的補繳存款準備金的“關卡”,。7月9日,,上海銀行間同業(yè)拆放利率(Shibor)顯示,各期限利率全線小幅下跌,,短期利率中,,隔夜利率下跌0.7個基點,至3.249%,;7天期利率下跌6個基點,,至3.596%。中長期利率中,,3月期利率下跌7.1個基點,,至4.723%。

與此同時,,央行也連續(xù)第二周未進行任何操作,,從而實現連五周凈投放,穩(wěn)定了市場預期,。根據wind統(tǒng)計,,本周公開市場到期資金為零。不過,,7月11日,,財政部將對500億元國庫現金定期存款招標,這也將起到向市場注入流動性的效果,。

金融問題專家趙慶明在接受《經濟參考報》記者采訪時表示,,市場目前正在從“錢荒”中恢復,但是從貨幣市場的資金價格來看,,仍然偏高,。另外,央行口徑外匯占款量仍然較小,,這也是從7月初到本周二,,央行之所以在三個窗口期都沒有進行公開市場操作的原因。

中金發(fā)布報告指出,,短期內還存在流動性需求增加的季節(jié)性因素,,但近期的發(fā)展可能促使銀行改善內部流動性管理,加上央行投放資金的支持,,市場利率的走勢應該是向下的,。尤其是7月初以后,,短期流動性需求將下降,預計銀行間市場資金偏緊的局面將顯著緩解,。

據媒體報道,,公開市場一級交易商本周可繼續(xù)申報三個月央票需求,同時仍可申報正回購和逆回購需求,。有分析師預計,在補繳準備金時點過后,,短期資金成本下行過快,,央行重啟正回購和央票的可能性在上升。

申銀萬國報告指出,,接下來兩周內,,資金總量流入項主要包括下周1600億元公開市場到期、以及15號準備金退款,,流出項主要是二季度的財政稅收上繳,。幾項進出后,相比月初,,預計接下來的資金總量也不會更寬松,,則目前資金利率就已到底部。

從長期來看,,市場普遍預期,,今年下半年市場流動性肯定不會像1至4月那么寬松,也不會像5月,、6月這么緊張,,整體將比較平穩(wěn)�,!拔磥磴y行體系流動性將相對穩(wěn)定,,整體不緊不松。央行不會收緊,,但也不具備放松的條件,。”趙慶明說,。

限制 銀行繞道信貸渠道收緊

盡管“錢荒”看似已經過去,,但是業(yè)內人士表示,本次資金市場波動應當并已經引發(fā)了商業(yè)銀行的警惕,,央行的“不出手”也進一步提醒銀行需加強自身的流動性管理,。分析認為,監(jiān)管層釋放的銀行繞道信貸渠道收緊信號,,將使同業(yè)業(yè)務和理財等業(yè)務的增速放緩,。

業(yè)內人士認為,,客觀上,我國利率雙軌制形成的套利空間,、金融機構競爭優(yōu)勢差異,、金融分業(yè)經營體制下的資金分布不均以及信貸規(guī)模調控,都在一定程度上促進了商業(yè)銀行同業(yè)業(yè)務的發(fā)展,。

招商證券金融研究團隊根據上市銀行業(yè)績數據初步統(tǒng)計,,截至2012年末,上市銀行同業(yè)資產規(guī)模10.5萬億,,較2010年增長超過了100%,。并且,國有大行基本是同業(yè)資金借出方,,小銀行基本是借入方,,股份行在拆借方面相對靈活�,!皬�2012年報數據看,,農業(yè)銀行同業(yè)規(guī)模最大,興業(yè)銀行在同業(yè)資產規(guī)模,、同業(yè)占總資產比重,、同業(yè)利息收入占比及同業(yè)收益率等指標都領先于同行,民生,、浦發(fā),、華夏等銀行的同業(yè)業(yè)務占比也相對較高�,!闭猩套C券分析師羅毅認為,。

不過,隨著今年監(jiān)管層對銀行同業(yè)業(yè)務的風險情況開始重視,,且監(jiān)管要求趨嚴,,已有股份制銀行表示將調整同業(yè)業(yè)務的發(fā)展。前不久,,民生銀行召開了投資者電話會議,,副行長趙品璋透露,“目前,,民生銀行整個貼現業(yè)務運作比較正常,,不過在貸款增量中,票據業(yè)務占了相當一部分,。下半年會適當調整同業(yè)業(yè)務策略,,具體還在研究中,會根據比例適當降低同業(yè)業(yè)務中票據的比重,。同業(yè)業(yè)務的監(jiān)管趨嚴對民生銀行的收益影響會比較大,,所以這塊民生銀行一是要加大研究,,二要加大投入�,!�

同樣,,興業(yè)銀行同業(yè)業(yè)務部總經理鄭新林也在投資者電話會議上透露,“興業(yè)的同業(yè)業(yè)務戰(zhàn)略不會有逆轉性的改變,,但具體策略會根據最近的監(jiān)管政策及具體的環(huán)境變化,,進行適應性的調整。6,、7月份各有1700多億元的同業(yè)資產到期,,資產的重定價很快可以調整,對于低收益同業(yè)資產業(yè)務到期的就退出來不再做,�,!�

除此之外,,應監(jiān)管要求,,商業(yè)銀行在近幾個月對理財產品資金池加大了清理,其中,,民生銀行透露,,該行在6月下旬,非標準化債權資產的理財產品規(guī)模進一步下降至120億元,,到7月20號將會完全清零,。

“在信貸規(guī)模調控下,商業(yè)銀行運用自有資金和同業(yè)拆借資金購買非標債權資產,,把表內貸款轉移為同業(yè)資產,,隱藏貸款規(guī)模,這是過去一年內中小銀行擴張同業(yè)資產和業(yè)務規(guī)模的主要路徑,�,!敝袊缈圃航鹑谘芯克晃谎芯繂T對《經濟參考報》記者分析稱,“今年對于同業(yè)業(yè)務的壓縮,,以及理財產品的規(guī)范與清理,,將使得銀行繞信貸規(guī)模限制的渠道越來越窄,這也意味著銀行必須在適應監(jiān)管要求的同時,,調整業(yè)務發(fā)展結構,,加快轉型�,!�

轉型 銀行業(yè)務調整帶來短期陣痛

不過,,也有市場人士判斷,銀行對同業(yè)業(yè)務的調整會對盈利帶來沖擊,。華泰證券研究報告分析稱,,“從長期來看,,銀行對同業(yè)業(yè)務期限結構的調整,將會導致行業(yè)業(yè)績和凈息差分別下降3.5%和5.8%,。其中民生,、興業(yè)兩銀行凈利所受沖擊超過4個百分點�,!�

中金公司亦認為,,前期資金緊張、同業(yè)資產擴張激進的銀行業(yè)績受“錢荒”的影響較大,。未來銀行會調整同業(yè)資產的期限結構,,降低期限錯配程度,從而導致同業(yè)業(yè)務利差的趨勢性下降,。

此前,,銀行同業(yè)資產規(guī)模快速膨脹,,各家銀行同業(yè)業(yè)務利息收入占全部利息收入的比重也快速上升,,同業(yè)資產配置結構決定了銀行同業(yè)業(yè)務的盈利能力。從公開的統(tǒng)計數據來看,,興業(yè)銀行同業(yè)利息收入最大,,占公司全部利息收入的比重達38%,已經接近貸款對利息收入的貢獻,,股份制銀行同業(yè)利息收入占比普遍高于國有銀行和城商行,。

“央行對流動性管理控制的目的是為了有效整頓影子銀行,可以說是政府今年以來針對地方債務與房地產調控政策的延續(xù),,是通過正本清源的方式從資金源頭防止影子銀行快速擴張,。是用短痛,去長慮,,目的是保證銀行未來能夠平穩(wěn)地經營,。”招商證券羅毅分析稱,,“悲觀假設的話,,此次央行收緊流動性對2013年銀行同業(yè)利差負面影響達20%,對同業(yè)資產規(guī)模增長的負面影響達20%(比如某銀行13年同業(yè)資產增速從30%下降至10%),,那么,,這對上市銀行2013年凈利潤負面影響將達約4.2%�,!�

光大銀行首席宏觀分析師盛宏清預計,,未來銀行同業(yè)業(yè)務占比肯定會下降,在政策引導下,,剩余資金將進一步向中小企業(yè),、小微企業(yè)傾斜,。“下半年,,商業(yè)銀行應大力發(fā)展債券融資等直接融資,,同時要考慮調整信托、委托等融資方式,,要調整結構,。”盛宏清分析稱,。

中債資信評估公司評級業(yè)務部張文彬同樣分析認為,,“從短期來看,業(yè)務結構的調整對于商業(yè)銀行的業(yè)務發(fā)展必然會帶來一定的沖擊,。一方面,,預計流動性風險管理難度相對較大的同業(yè)和理財等業(yè)務的增速將會放緩,其次,,同業(yè)資金的不穩(wěn)定性也在此次‘錢荒’中得到充分的暴露,,存款立行的原則將在各商業(yè)銀行進一步得到強化,對穩(wěn)定資金來源的爭奪也將更加激烈,。但從長期來看,,業(yè)務結構的調整帶來的短期陣痛有助于銀行業(yè)長期發(fā)展,,同業(yè)和理財等業(yè)務風險管理水平的提升,,將為銀行應對未來利率市場化下的流動性風險管理奠定良好的基礎,有助于維持銀行業(yè)較高的信用評級,�,!�