專家稱,經(jīng)濟(jì)復(fù)蘇仍是弱勢(shì)反彈,,信貸有效需求依然不足

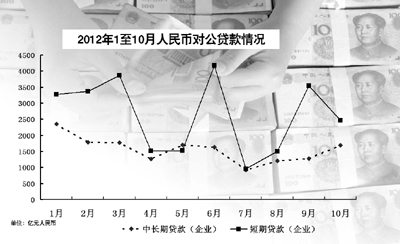

央行12日公布的金融數(shù)據(jù)顯示,,10月份人民幣貸款增加5052億元,同比少增816億元,,創(chuàng)下13個(gè)月以來新低,。不過,投資增速回升對(duì)中長期貸款的拉動(dòng)作用繼續(xù)體現(xiàn),,10月,,對(duì)公中長期貸款在當(dāng)月企業(yè)新增貸款額的占比達(dá)到了46.9%,同時(shí)占總新增貸款的比重從上月20%進(jìn)一步上升到33%,。

“第四季度流動(dòng)性狀況會(huì)趨于寬松,,且融資需求將維持在較高的水平,。”接受《經(jīng)濟(jì)參考報(bào)》記者采訪的業(yè)內(nèi)專家判斷,,然而,,盡管銀行信貸投放結(jié)構(gòu)在優(yōu)化,但小企業(yè)經(jīng)營困難的狀況并未改善,,尤其是江浙地區(qū)銀行新增不良貸款持續(xù)攀升,,企業(yè)基于利率等多重因素的考慮,對(duì)信貸的有效需求依然不足,。

結(jié)構(gòu) 對(duì)公企業(yè)中長期貸款占比升至33%

結(jié)構(gòu) 對(duì)公企業(yè)中長期貸款占比升至33%

10月份,,人民幣貸款增加5052億元,同比少增816億元,,這一數(shù)據(jù)略低于市場(chǎng)普遍的預(yù)期,。

一般而言,銀行在第四季度放貸量都不會(huì)太大,,也有銀行業(yè)內(nèi)人士認(rèn)為,,5000多億的規(guī)模還是在意料之中�,!靶略鲑J款的下降體現(xiàn)了央行在刺激經(jīng)濟(jì)的態(tài)度上是比較謹(jǐn)慎的,,從另一方面講,也體現(xiàn)了一種態(tài)度的轉(zhuǎn)變,,即央行更加注重經(jīng)濟(jì)增長質(zhì)量的提升和經(jīng)濟(jì)結(jié)構(gòu)的轉(zhuǎn)變,。”中國銀行國際金融研究所分析師李建軍分析稱,。

同時(shí),,他還認(rèn)為,貸款的下降表明銀行在目前經(jīng)濟(jì)環(huán)境下的一種策略,,不一定是“惜貸”,,但在風(fēng)險(xiǎn)管理上態(tài)度肯定會(huì)更謹(jǐn)慎。此外,,現(xiàn)在銀行不能回避的事實(shí)是存款繼續(xù)流失,,尤其是在9月末大規(guī)模沖存款之后這種流失狀況體現(xiàn)得更為明顯,因此,,銀行在投放貸款時(shí)也會(huì)考慮到存貸比等各項(xiàng)監(jiān)管指標(biāo),。

分部門看,10月住戶貸款增加1456億元,,其中,,短期貸款增305億元,中長期貸款增1151億元,;非金融企業(yè)及其他部門貸款增3586億元,,其中,,短期貸款增2467億元,中長期貸款增1685億元,,票據(jù)融資減少732億元,。這表明,對(duì)非金融企業(yè)而言,,其中長期貸款增加額度較上年同期減少了685億元,,但較上個(gè)月增加了408億元。

此外,,從9月份開始,,非金融企業(yè)的新增貸款占比也開始有回升跡象,10月份,,對(duì)公中長期貸款在當(dāng)月企業(yè)新增貸款額的占比達(dá)到了46.9%,,并且,占總新增貸款的比重從上月20%進(jìn)一步上升到33%,,這也意味著,,投資增速回升對(duì)中長期貸款的拉動(dòng)作用繼續(xù)體現(xiàn)。同時(shí),,新增對(duì)公短期貸款2467億元,,較上月減少1078億元,信貸投放結(jié)構(gòu)進(jìn)一步優(yōu)化,。

“對(duì)中長期貸款的拉動(dòng)一方面是基于在建的大項(xiàng)目,,銀行對(duì)其后續(xù)資金的投入,而這一部分也有原來銀行就給予了授信的企業(yè),,另一方面也有新項(xiàng)目建設(shè)的貸款,其中包含發(fā)改委審批的一些項(xiàng)目,。而對(duì)于新項(xiàng)目和在建項(xiàng)目,,銀行的信貸投放比例是比較平衡的,這也表明,,年末乃至明年,,還將依靠投資來拉動(dòng)信貸增長和促進(jìn)實(shí)體經(jīng)濟(jì)‘穩(wěn)增長’�,!敝袊y行戰(zhàn)略規(guī)劃部副總宗良對(duì)《經(jīng)濟(jì)參考報(bào)》記者表示,。

實(shí)際上,針對(duì)國家調(diào)控政策的要求,,監(jiān)管部門在今年也已對(duì)銀行提出加大對(duì)重點(diǎn)領(lǐng)域和關(guān)鍵環(huán)節(jié)的信貸支持,,在確保國家重大在建、續(xù)建項(xiàng)目資金需求方面,,對(duì)項(xiàng)目現(xiàn)金流較好,、還款有保障的重點(diǎn)基礎(chǔ)設(shè)施,,特別是在建工程的資金需求,應(yīng)給予有效滿足,,盡可能避免因資金不到位出現(xiàn)“半拉子”工程,。

記者也了解到,目前,,銀行對(duì)于房地產(chǎn),、地方融資平臺(tái)、制造業(yè)等貸款的投放并未停滯,�,!疤貏e是國有大型銀行,過去幾年中在以鋼貿(mào),、船舶為代表的制造業(yè),,及房地產(chǎn)等行業(yè)中放貸較多,體量較大,,因此,,在基于保證風(fēng)險(xiǎn)能夠控制的前提下,適當(dāng)為這些行業(yè)提供資金支持,,以緩解其資金流動(dòng)性問題,,然后根據(jù)調(diào)結(jié)構(gòu)政策的要求,銀行在針對(duì)不同行業(yè)進(jìn)行調(diào)整和壓縮,�,!弊诹挤治龇Q。

態(tài)勢(shì) 債券融資“替代”銀行信貸明顯

在新增人民幣貸款創(chuàng)近13個(gè)月新低的同時(shí),,10月企業(yè)債券凈融資達(dá)2992億元,,同比多增1353億元。據(jù)分析,,企業(yè)融資結(jié)構(gòu)繼續(xù)向債券融資傾斜,,債券融資成為替代銀行信貸的重要手段。記者查閱數(shù)據(jù)得知,,今年以來,,新增人民幣貸款額和企業(yè)債券凈融資額確實(shí)顯現(xiàn)出比較明顯的“此消彼長”的態(tài)勢(shì)。今年年初,,人民幣貸款占社會(huì)融資總量的比重為75%以上,,目前該比重已下降至40%以下;而企業(yè)債券凈融資占比則從年初的4%快速上漲到現(xiàn)在的23%,。

自2011年3月開始,,央行首次公布了社會(huì)融資總量的數(shù)據(jù)�,!澳壳皝砜�,,貸款的指標(biāo)意義正在弱化,,而社會(huì)融資總規(guī)模的參考意義將越來越強(qiáng),也更加接近實(shí)體經(jīng)濟(jì)的真實(shí)情況,�,!苯ㄔO(shè)銀行高級(jí)研究員趙慶明說。

中債資信評(píng)估有限責(zé)任公司研究開發(fā)部分析師許南星在接受《經(jīng)濟(jì)參考報(bào)》記者采訪時(shí)表示,,從企業(yè)債券(包括短融,、超短融、中票以及企業(yè)債,、公司債等)的凈融資總量來看,,今年以來有明顯提升,今年截至10月底企業(yè)債券的凈融資額已經(jīng)超過了過去任何一年全年的凈融資額,。他指出,,債券融資額的上升,主要基于兩方面原因,,一是政府對(duì)債券市場(chǎng)的支持,,二是投融資主體自身對(duì)債券的需求。

“今年6月底以來各類企業(yè)債券收益率均出現(xiàn)較為明顯的上升,,但是與此同時(shí)7至10月企業(yè)債券的凈融資額卻處于年內(nèi)高位,,融資成本和融資量的同時(shí)走高在一定程度上反映出企業(yè)債券融資的需求較強(qiáng)�,!痹S南星表示,。

不過,趙慶明也指出,,就他了解,,目前也有不少企業(yè)用債券融資的方式融到資金并非用于新的項(xiàng)目,而是為了償還過去的銀行貸款,�,!氨M管在過去一年內(nèi)有兩次降息,但很多企業(yè)早期的貸款成本仍然很高,,而債券融資的資金成本相對(duì)更低,用債券融資來替代過去的銀行貸款對(duì)企業(yè)來說是很可觀的,�,!�

預(yù)期 四季度流動(dòng)性趨于寬松

市場(chǎng)判斷,第四季度的融資需求將會(huì)維持在較高的水平,,但是,,小企業(yè)經(jīng)營困難的狀況并未改善,同時(shí)還有江浙地區(qū)銀行新增不良貸款持續(xù)攀升,,企業(yè)基于利率等多重因素的考慮,,對(duì)信貸的有效需求依然不足,。

趙慶明指出,“盡管三季度宏觀數(shù)據(jù)是全面性的很好,,但是經(jīng)濟(jì)復(fù)蘇還是比較脆弱,,復(fù)蘇仍是弱市上的反彈,銀行信貸的有效需求仍不足,。另外,,監(jiān)管部門也希望銀行能夠均衡投放信貸,從目前來看,,銀行都比較好的遵守了這一點(diǎn),。”另外,,年末,,在額度控制較嚴(yán)的情況下,銀行也可能繼續(xù)通過壓縮票據(jù)來保證一般貸款的增長,。

對(duì)于銀行信貸投放結(jié)構(gòu),,據(jù)觀察,基建投資項(xiàng)目在今年6月開始發(fā)力,,已經(jīng)連續(xù)5個(gè)月同比增速維持在兩位數(shù),,對(duì)此,銀行業(yè)內(nèi)人士預(yù)計(jì),,未來一兩個(gè)季度,,基建投資將保持較強(qiáng)的刺激力度,因此,,導(dǎo)致部分銀行只能“適度壓縮”個(gè)人業(yè)務(wù),,擠出部分信貸額度支持已獲審批的基建類項(xiàng)目信貸投放,而對(duì)民營企業(yè)在信貸市場(chǎng)和債券市場(chǎng)上的擠出效應(yīng)可能會(huì)較為明顯,。

在流動(dòng)性方面,,機(jī)構(gòu)普遍判斷,今年最后兩個(gè)月,,資金面狀況將趨于寬松,,流動(dòng)性供給也會(huì)好于第三季度。首先,,11月,、12月央票到期量分別為1020億元和1180億元,遠(yuǎn)高于2012年月均650億的到期量,;其次,,隨著QE3推出和年末結(jié)匯因素,資本流動(dòng)出現(xiàn)改善,新增外匯占款將帶來正面的流動(dòng)性改善,;最后,,11月、12月,,財(cái)政資金將季節(jié)性投放,,去年同期財(cái)政存款下降了1.6萬億元。

不過,,還有業(yè)內(nèi)專家指出,,盡管10月經(jīng)濟(jì)數(shù)據(jù)進(jìn)一步改善,但基于融資需求回暖和融資結(jié)構(gòu)性矛盾依然存在,,并且國內(nèi)外潛在的不利因素也不容忽視,。