|

| 資料圖片 |

一直被業(yè)內呼吁的房地產REITs或將放開,。《經濟參考報》記者從權威人士處獲悉,,暫停近7年的房地產REITs(房地產信托投資基金)有望在今年上半年開啟試點,房地產行業(yè)將迎來直接融資時代,。

據權威人士透露,,現(xiàn)階段中央層面已對重啟房地產REITs觀點達成一致,雖然還面臨政策層面的限制,,但有望以試點方式先行放開,。

上述人士表示,隨著房地產市場的下滑,,銀行在房地產方面的資金風險有所顯現(xiàn),。雖然銀行一再地調整涉房資金的結構,但從現(xiàn)在來看,,房地產相關資金占比仍高達50%左右,,因此,,一旦出現(xiàn)風險,銀行的連鎖反應不堪想象,。因此,,決策層面也認為應啟動直接融資,減少間接融資,,利用市場證券化分攤不可控風險,。

事實上,在過去一年里決策層面對REITs的態(tài)度明顯轉向,。2014年9月30日,,央行發(fā)布《中國銀行業(yè)監(jiān)督管理委員會關于進一步做好住房金融服務工作的通知》中便提出了將積極穩(wěn)妥開展REITs試點工作。近日,,住建部發(fā)布了《關于加快培育和發(fā)展住房租賃市場的指導意見》,,更是明確建立多種渠道發(fā)展租賃市場,推進房地產投資信托基金(REITs)試點,。

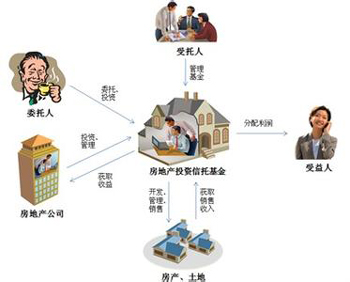

據了解,,REITs是一種以發(fā)行收益憑證的方式匯集特定投資者的資金,由專門投資機構進行房地產投資經營管理,,并將投資綜合收益按比例分配給投資者的信托基金,。其與我國信托純粹屬于私募性質所不同的是,國際意義上的REITs在性質上等同于基金,,少數屬于私募,,但絕大多數屬于公募。REITs既可以封閉運行,,也可以上市交易流通,,類似于我國的開放式基金與封閉式基金。REITs收益主要來源于租金收入和房地產升值,,另外收益的大部分將用于發(fā)放分紅,,與股市、債市的相關性較低,。

中國房地產協(xié)會副會長朱中一指出,,現(xiàn)階段我國房地產融資過分依賴外部融資平臺,“由于融資渠道狹窄,,以及基金募集的法律限制,,房地產私募基金依托外部渠道,如商業(yè)銀行的私人理財部,、理財機構和信托公司等平臺完成募資成為一種較為理性的途徑,。但是,這些平臺自身的局限性,,限制了房地產私募基金做大規(guī)模的可能,�,!�

過去一年機構試圖推行兩款類REITs產品,但這兩個產品從參與度來看,,與標準化的REITs產品存在很大差異,。2014年5月,中信證券推出“中信啟航”專項資產管理計劃,,被認為是國內和典型REITs最接近的產品,,該產品最大的突破在于可通過深交所綜合協(xié)議交易平臺掛牌轉讓,從而實現(xiàn)了REITs產品的流動性,。2014年12月,,中信華夏蘇寧云創(chuàng)資產支持專項計劃(以下簡稱中信蘇寧)成立,該產品推出售后返租類似REITs的做法,。但值得注意的是,,中信啟航優(yōu)先級每次轉讓額度不低于5000萬元,劣后級不得低于3000萬元,,高昂的投資成本使得流動性大打折扣,,也未能享受任何稅收優(yōu)惠。此外,,中信啟航和中信蘇寧受制于資產支持計劃的私募定位,,投資者限制在200人以內,流動性仍然較弱,。

“REITs在國外已有很穩(wěn)定的產品,,而國內由于受稅收、過戶登記,、退出機制不完善等問題的影響一直未實行,�,!币患屹Y產管理公司董事對《經濟參考報》記者指出,。

的確,,現(xiàn)階段美國REITs體系最為完善,,其單邊稅收是REITs規(guī)模龐大的主要原因,但在中國現(xiàn)有的稅法框架下,,通過長期持有物業(yè)獲得租金收入再進行分配,,需繳納營業(yè)稅、企業(yè)所得稅等各項稅收,,這在無形中推高了可供選擇的物業(yè)資產門檻,。

對此,上述權威人士透露,,“現(xiàn)在REITs試點正在破除障礙,,會減免部分稅收,。”上述權威人士表示,,上層已考慮對REITs產品減免部分稅收,,但針對的不是開發(fā)商,而是投資者,。

萬科北京區(qū)域首席執(zhí)行官毛大慶表示,,已是時候開啟REITs。他認為,,REITs完全放開不會很遠,,可能就是近兩三年。

“中國已到房地產轉型時刻,,經營不動產將站到房地產行業(yè)主舞臺,,會倒逼政府放開REITs�,!泵髴c表示,,下一步當房地產逐漸慢慢遠離簡單的大開發(fā)模式,就會越來越多出現(xiàn)經營型的物業(yè),,這些經營型的物業(yè)均屬于重資產,,這就意味著需要有大量的資金流量去盤活,但這資金不能全靠銀行,。

因此,,一位基金人士表示,未來很有可能的是,,針對林權,、地權、酒店,、養(yǎng)老地產,、公租房等大體量資產盤活,在信用足夠的情況下,,用公募市場產品,,將社會資金結合,利用市場募集資金,,做資產證券化,。

全聯(lián)房地產商會名譽會長聶梅生指出,目前推進REITs所面臨的問題不再是政策“攔路虎”,,而是試點項目的確定,。“REITs試點對象一定是資質較好的項目,但現(xiàn)階段來看,,好的開發(fā)商已度過危險期,,并不希望進行REITs將利潤分一杯羹,而危險性較大的項目,,又不能當作試點,,因此,處于比較尷尬的階段,�,!�