|

2010年A股市場將在負(fù)收益中收官,雖然大盤表現(xiàn)令人失望,但基金總體表現(xiàn)好于大盤,有一半以上的股票方向基金取得了正回報(bào),并有一部分基金取得了出色的業(yè)績。那么,在即將到來的2011年中,投資基金還能獲得超額回報(bào)嗎?哪些基金會(huì)有驚人表現(xiàn)?

招商證券認(rèn)為,隨著市場的演變,消費(fèi)類行業(yè)、周期性行業(yè)指數(shù)和中小板指數(shù)之間的估值差異已經(jīng)很大,這為未來組合配置和擇股增加了難度,。

在高通脹的環(huán)境中,基金投資首要關(guān)注資產(chǎn)保值。一般來說,抗通脹的基本策略是持有資產(chǎn)而回避現(xiàn)金。但各種資產(chǎn)的抗通脹能力不同,最有效的是所謂硬資產(chǎn),即商品資產(chǎn)本身,其次是股票型資產(chǎn)和房地產(chǎn),而通脹較高對利率型產(chǎn)品和現(xiàn)金類產(chǎn)品不利。

僅看抗通脹資產(chǎn)保值的效果,在基金大類產(chǎn)品的配置上,應(yīng)持有權(quán)益類基金,。一般來說股票型基金和混合型基金等股性產(chǎn)品,其抗通脹的功能大于債券型,、保本型等債性較大的產(chǎn)品,而相對來說貨幣市場基金的抗通脹效應(yīng)最低,。

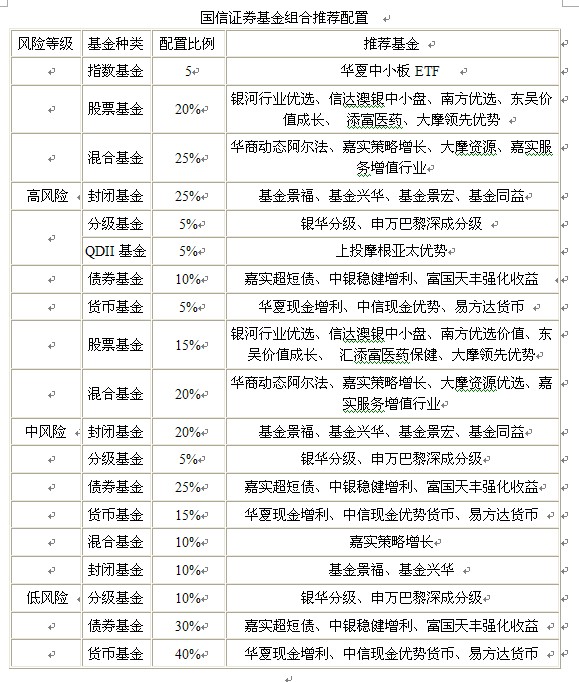

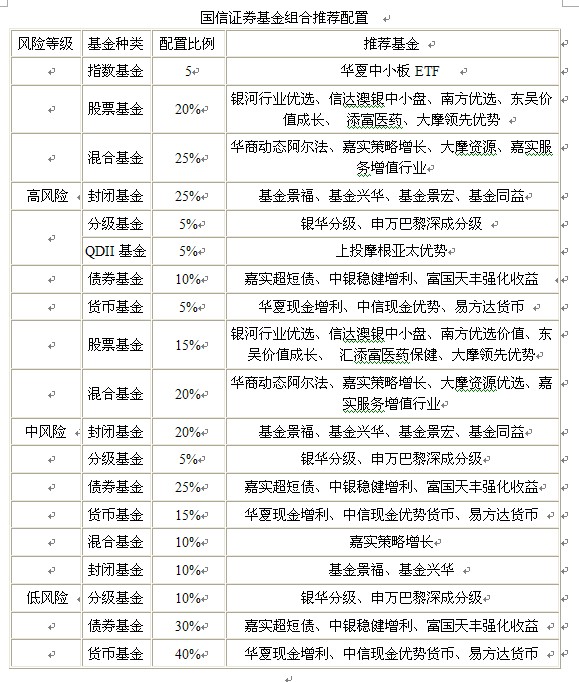

國信證券認(rèn)為,明年一季度市場較難有顯著的機(jī)會(huì)。建議投資者明年重點(diǎn)關(guān)注“主題+場內(nèi)”的基金組合,。未來一段時(shí)期內(nèi)仍將以結(jié)構(gòu)性機(jī)會(huì)為主,以符合國家政策大力扶持和推廣的產(chǎn)業(yè)

為主題的投資基金更有可能會(huì)取得可觀的業(yè)績,。尤其是一些輔以突出管理能力的基金,可作為明年的主要配置選擇之一。

場內(nèi)基金因其無可替代的交易靈活性,建議作為重點(diǎn)配置的大類基金品種,。尤其是在交易所,、監(jiān)管層有意于大力發(fā)展場內(nèi)基金市場的前提下,包括ETF分級(jí)基金等產(chǎn)品創(chuàng)新,不僅能夠有更多的套利和投資機(jī)會(huì),場內(nèi)基金的流動(dòng)性也將不斷改善。

具體來看,建議標(biāo)配偏股型基金,并側(cè)重挑選據(jù)有較強(qiáng)選股能力的偏股型基金,或者一些符合熱點(diǎn)的主題型基金。指數(shù)基金將不會(huì)存在較大機(jī)會(huì),基本維持低配指數(shù)基金,。指數(shù)基金投資品種的選擇上,主要

配置以中小盤和受益于經(jīng)濟(jì)結(jié)構(gòu)轉(zhuǎn)型的其他主題指數(shù)基金為主,并結(jié)合行情的轉(zhuǎn)變適時(shí)關(guān)注周期類指數(shù)產(chǎn)品和具有較大流通性的ETF產(chǎn)品,。

當(dāng)前處于加息周期的初始,在利率上行階段對債券類資產(chǎn)應(yīng)該側(cè)重于配置久期較短的品種。如果通脹能夠有效控制,或者等待加息預(yù)期兌現(xiàn)之后,再配置久期偏長的產(chǎn)品,�,?傮w來說,上半年應(yīng)低配債券型基金。

結(jié)合分級(jí)基金的特點(diǎn),采取持有“長短結(jié)合”的投資方式,同時(shí)持有分級(jí)基金的高低風(fēng)險(xiǎn)兩級(jí)份額,并超配一定穩(wěn)健份額的多頭,靈活采用持有和配對轉(zhuǎn)換交易來獲益,。

|