|

|

|

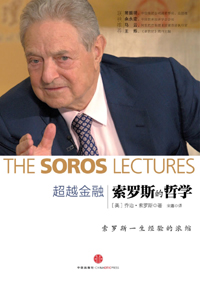

(美)喬治·索羅斯

著,,中信出版社 |

人們常說,,金融市場不相信眼淚,。在這個“進出瞬間決定命運”的資本游戲中,,多數(shù)投資者往往認為,,只有那些冷酷的,、理性的,、能夠遵循價值投資法則,,或者按純粹的技術(shù)圖形操作的人,,會成為最終的贏家,。因為這些人能夠“克服人性的弱點”,別人恐懼時他貪婪,,別人貪婪時他恐懼,。

說真的,這種想法殘害了很多人,。比如,,剛剛掀起的歐洲債券風(fēng)波導(dǎo)致金融危機“第二波”,就套牢了很多“貪婪的人”,。各種經(jīng)濟數(shù)據(jù)和指標,,都顯示全球經(jīng)濟正在復(fù)蘇�,?墒�,,只在一夜間,希臘那個盛產(chǎn)海灘,、雕塑和諸神傳說的地中海島國,,因債券出了點小問題,就連累全球金融市場風(fēng)聲鶴唳,、草木皆兵,。為什么“理性預(yù)期”這么不經(jīng)折騰?為什么人們總是被“不確定的未來”嘲弄,?早些聽聽金融大鱷索羅斯先生的忠告也許就好了,。“我很遺憾地告訴大家,,復(fù)蘇的勢頭很可能會停止,,甚至隨之出現(xiàn)再次衰退,而我不能確定這將發(fā)生在2010年還是2011年,�,!边@是去年10月索羅斯在布達佩斯中歐大學(xué)演講時的預(yù)測,。顯然,他說中了,。

索羅斯的預(yù)期并非依據(jù)理性,。恰恰相反,這位投資大師反復(fù)向人訴說兩個原則:其一,,人們對現(xiàn)實的看法往往是局部的,、扭曲的;其二,,這些錯誤的看法必將導(dǎo)致錯誤的行為,,進而使環(huán)境變得超出一般預(yù)期。他把這稱為“反射性理論”,。作為一種哲學(xué)觀點,,索羅斯在1987年出版的《金融煉金術(shù)》中就系統(tǒng)闡述了。而在這次總結(jié)他一生經(jīng)驗的演講中,,他再次闡述了他馳騁金融沙場的“哲學(xué)原理”,。

中世紀的煉金術(shù)士喜歡默念咒語,認為咒語可以讓黃土變成金子,。這顯然很荒誕,。然而,在現(xiàn)代金融市場,,這種方法卻有很大的應(yīng)用空間,。那些“咒語”,包括數(shù)不清的分析,、預(yù)測,、數(shù)據(jù)和暗示,都對投資者的心理構(gòu)成了潛在的有傾向性的影響,。這種影響促使其行動,,行動造成趨勢,而趨勢反過來加強了判斷,,判斷再推動更有效的行動……一輪投資泡沫,,就在這種“自我強化”的過程中形成、放大,,直到破滅。而其下跌和調(diào)整速度,,同樣遵循“自我強化”規(guī)律,,這就是“漲總是漲過頭、跌更要跌過頭”的金融投資規(guī)律,。這就是說,,“非理性”根本就是金融市場的特性,,泡沫的膨脹與破滅,本就是經(jīng)濟發(fā)展的伴生現(xiàn)象,,只不過有時大有時小,,系統(tǒng)性、全局性的泡沫就是金融危機,。而那些看似合理的“理性預(yù)測”,、“基本面分析”,通常是些一廂情愿的看法,,并不總能左右趨勢,。這告訴人們,決定金融市場波動和走勢的,,不是“原理”,,而是“人心”。

金融危機“第二波”的到來,,并非經(jīng)濟數(shù)據(jù)不好看,,而說明人心動蕩,恐懼仍然是這個世界的基調(diào),�,!坝腥秉c”、“不完美”,,索羅斯把這種從金融市場中發(fā)現(xiàn)的“永遠面對不確定性”的風(fēng)險體驗,,看作人類存在的本質(zhì)。因此,,他嘲笑那種憨傻如學(xué)究一般總在“尋找均衡”的理論,,或者不負責(zé)任地假設(shè)“市場總能自我修正和自我調(diào)節(jié)”,這類天真的看法摸不著金融市場的脈搏,,持有此類僵化教條的投資人自然也無法在市場博弈中求生,。

同樣是投資大師的巴菲特崇尚“價值投資”。從哲學(xué)上看,,他與索羅斯的差別如同“人性善惡”的爭論一樣,,似乎各持一端。而把對金錢的駕馭上升到人性的高度,,是這兩位猶太老人共同的智慧所在,。不過,從實用觀點看倒不必拘泥,,筆者覺得長線投資要多聽聽巴菲特,,短線操作要學(xué)學(xué)索羅斯。

每個人都想聽索羅斯談?wù)摻疱X,,而這位老先生總是不厭其煩地談?wù)撜軐W(xué),。不過,,可能正因為他有了足夠多的金錢,他的哲學(xué)才總能有足夠多的聽眾,。在《超越金融:索羅斯的哲學(xué)》這本小冊子中,,他做了“一個失敗哲學(xué)家的又一次嘗試”,試圖對金融危機后的世界走勢提出自己的意見,。他批評“美元的泡沫”,,指責(zé)小布什總統(tǒng)當(dāng)初的軍事霸權(quán)政策操縱了美國民主,甚至欺騙了美國人民,,進而導(dǎo)致華爾街金融市場崩潰,。在他看來,美國在伊拉克,、阿富汗的戰(zhàn)爭挫折,,是投資者們改變未來預(yù)期的轉(zhuǎn)折點。這個分析意味著,,在市場經(jīng)濟“看不見的手”背后,,政治上“看得見的手”的支配力量更為關(guān)鍵,尤其對現(xiàn)代金融業(yè)背后那個“看不見的心”而言,,大變局之后定有大拐點,。

從1957年離開家鄉(xiāng)匈牙利,這位腦子里裝著“思維與現(xiàn)實之辯證關(guān)系”的冒險家,、投資家,,在21世紀一場百年不遇的大危機之后,再次念響了他的煉金“咒語”,。

|