|

快速發(fā)展的銀行理財(cái)產(chǎn)品市場(chǎng),,在2008年以來,接連爆出了“零收益”、“浮虧”的新聞,。這對(duì)追求穩(wěn)健的銀行理財(cái)產(chǎn)品客戶來說,,無疑是個(gè)難以接受的事實(shí),。風(fēng)險(xiǎn)頻頻暴露,。因此,在有關(guān)專家的呼吁下,,監(jiān)管部門近期已制定出了理財(cái)產(chǎn)品的統(tǒng)一監(jiān)管基準(zhǔn),,將銀行理財(cái)產(chǎn)品納入規(guī)范管理之下。銀監(jiān)會(huì)對(duì)銀行個(gè)人理財(cái)業(yè)務(wù)的“整風(fēng)行動(dòng)”堪稱雷厲風(fēng)行,。 快速發(fā)展的銀行理財(cái)產(chǎn)品市場(chǎng),,在2008年以來,接連爆出了“零收益”、“浮虧”的新聞,。這對(duì)追求穩(wěn)健的銀行理財(cái)產(chǎn)品客戶來說,,無疑是個(gè)難以接受的事實(shí),。風(fēng)險(xiǎn)頻頻暴露,。因此,在有關(guān)專家的呼吁下,,監(jiān)管部門近期已制定出了理財(cái)產(chǎn)品的統(tǒng)一監(jiān)管基準(zhǔn),,將銀行理財(cái)產(chǎn)品納入規(guī)范管理之下。銀監(jiān)會(huì)對(duì)銀行個(gè)人理財(cái)業(yè)務(wù)的“整風(fēng)行動(dòng)”堪稱雷厲風(fēng)行,。

記者調(diào)查發(fā)現(xiàn),,商行對(duì)監(jiān)管部門的要求執(zhí)行較好,但投資者表示,,銀行理財(cái)產(chǎn)品信息透明度方面依然存在一些問題,。

風(fēng)險(xiǎn)充分暴露

在眾多投資者的心目中,銀行理財(cái)產(chǎn)品往往意味著安全,、穩(wěn)健,然而這些產(chǎn)品今年以來卻集中暴露了風(fēng)險(xiǎn),,讓投資者大跌眼鏡,。

次貸危機(jī)爆發(fā)以來,全球金融市場(chǎng)均受到較大打擊,,道瓊斯指數(shù)下跌15%,,香港恒生指數(shù)下跌30%。由于銀行系QDII產(chǎn)品大多投向香港和美國(guó)市場(chǎng),,損失難以避免,。與此同時(shí),A股市場(chǎng)摘得全球跌幅榜冠軍,,最大跌幅55%,,市場(chǎng)積弱難返,也就不可避免地影響了銀行“打新”產(chǎn)品的收益,。

不過,,銀行理財(cái)產(chǎn)品的收益問題還不能完全歸咎于市場(chǎng)的客觀因素,最大的非議源自銀行對(duì)預(yù)期收益率的過分強(qiáng)調(diào)和風(fēng)險(xiǎn)提示的不到位,。一些投資者表示:在銀行營(yíng)業(yè)網(wǎng)點(diǎn)隨處可見的理財(cái)產(chǎn)品宣傳冊(cè)上,,其顯著位置通常都會(huì)標(biāo)明“預(yù)期收益率高達(dá)多少”、“上不封頂”等誘人字眼,。然而實(shí)際上,,這往往是基本不可能實(shí)現(xiàn)的上限收益率。不僅如此,,由于銷售業(yè)績(jī)的壓力和同質(zhì)產(chǎn)品的競(jìng)爭(zhēng),,銀行的客戶經(jīng)理在宣傳產(chǎn)品時(shí)也很少會(huì)主動(dòng)提示風(fēng)險(xiǎn),,或者只會(huì)說“風(fēng)險(xiǎn)不大”。這種信息不完全也體現(xiàn)在之后的信息披露上,,投資者只能從銀行網(wǎng)站上獲取定期的產(chǎn)品凈值,,而對(duì)于產(chǎn)品的具體運(yùn)作、凈值變化的說明,、近期的風(fēng)險(xiǎn)因素等都沒有獲知渠道,。這與開放式基金嚴(yán)格的信披制度相比,缺陷明顯,。

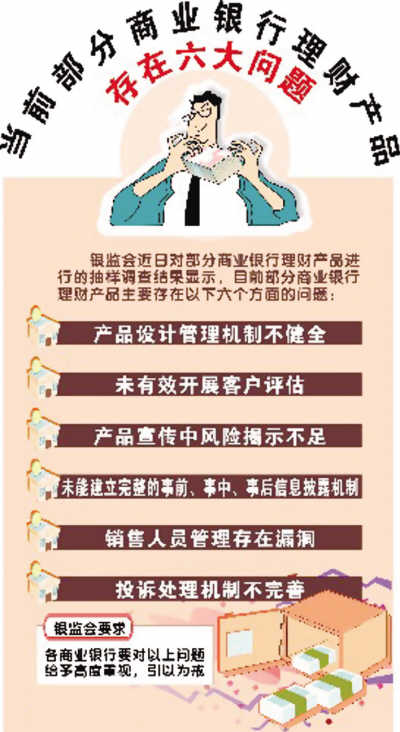

銀監(jiān)會(huì)披露“六宗罪”

銀監(jiān)會(huì)對(duì)部分銀行理財(cái)產(chǎn)品進(jìn)行了抽樣調(diào)查,,發(fā)現(xiàn)部分銀行在開展理財(cái)業(yè)務(wù)的過程中存在較為嚴(yán)重的違規(guī)行為;核心是未嚴(yán)格且有效執(zhí)行相關(guān)法律法規(guī)和監(jiān)管規(guī)章,�,!安糠稚虡I(yè)銀行未能按照符合客戶利益和風(fēng)險(xiǎn)承受能力的適應(yīng)性原則設(shè)計(jì)理財(cái)產(chǎn)品,沒有從資產(chǎn)配置的角度進(jìn)行產(chǎn)品開發(fā)和投資組合設(shè)計(jì),,沒有應(yīng)用科學(xué)合理的測(cè)算方法預(yù)測(cè)理財(cái)投資組合的收益率,,沒有設(shè)置相應(yīng)的市場(chǎng)風(fēng)險(xiǎn)監(jiān)測(cè)指標(biāo)和有效的市場(chǎng)風(fēng)險(xiǎn)識(shí)別、計(jì)量,、監(jiān)測(cè)和控制體系,。”

“產(chǎn)品設(shè)計(jì)管理機(jī)制不健全”是部分銀行個(gè)人理財(cái)產(chǎn)品的“第一宗罪”,。同時(shí),,部分商業(yè)銀行在代理銷售其他金融機(jī)構(gòu)投資產(chǎn)品過程中,沒有對(duì)所代理產(chǎn)品進(jìn)行充分分析,,對(duì)產(chǎn)品提供者經(jīng)營(yíng)管理,、市場(chǎng)投資和風(fēng)險(xiǎn)管理能力沒有進(jìn)行有效評(píng)估,沒有明確界定雙方權(quán)利義務(wù)和風(fēng)險(xiǎn)責(zé)任,,對(duì)代理銷售產(chǎn)品的風(fēng)險(xiǎn)收益監(jiān)測(cè)數(shù)據(jù)沒有進(jìn)行必要驗(yàn)證,。

其后是“未有效開展客戶評(píng)估”。部分商業(yè)銀行沒有進(jìn)行客戶風(fēng)險(xiǎn)偏好評(píng)估工作,,或評(píng)估工作流于形式,;沒做到準(zhǔn)確了解客戶的財(cái)務(wù)狀況、投資目的,、投資經(jīng)驗(yàn)以及風(fēng)險(xiǎn)認(rèn)知和承受能力,;沒有評(píng)估客戶是否適合購(gòu)買所推介的理財(cái)產(chǎn)品,并將有關(guān)評(píng)估意見告知客戶,。

同時(shí)“產(chǎn)品宣傳中風(fēng)險(xiǎn)揭示不足”,。部分商業(yè)銀行“未能建立完整的事前、事中、事后信息披露機(jī)制”,;未及時(shí)通過有效渠道和方式向客戶告知相關(guān)情況,,特別是在理財(cái)產(chǎn)品存續(xù)期內(nèi),未能很好地向客戶提供方便,、及時(shí),、準(zhǔn)確的資產(chǎn)變動(dòng)、期末資產(chǎn)估值等重要信息,。

此外,,部分商業(yè)銀行對(duì)理財(cái)產(chǎn)品銷售人員的管理存在漏洞;而且投訴處理機(jī)制不完善,。主要表現(xiàn)為部分商業(yè)銀行沒有對(duì)本行理財(cái)產(chǎn)品銷售人員進(jìn)行有效管理,,沒有建立相應(yīng)的個(gè)人理財(cái)業(yè)務(wù)人員資格考核與認(rèn)定、繼續(xù)培訓(xùn),、跟蹤評(píng)價(jià)等管理制度,。缺乏專門的人員和部門及時(shí)處理客戶投訴,客戶投訴情況分析研究不足,,對(duì)于客戶投訴較多的理財(cái)業(yè)務(wù)環(huán)節(jié)和理財(cái)產(chǎn)品不能及時(shí)有效地解決和改正,。

銀行開始隱去“預(yù)期收益”

在4月初銀行理財(cái)業(yè)務(wù)監(jiān)管受到徹查以來,業(yè)內(nèi)人士表示,,銀監(jiān)會(huì)已展開地毯式暗訪,,商業(yè)銀行正在緊張地自查,并在忐忑中等待銀監(jiān)會(huì)通報(bào)第一批暗訪結(jié)果,。

銀監(jiān)會(huì)向各家銀行下發(fā)的《關(guān)于進(jìn)一步規(guī)范銀行理財(cái)產(chǎn)品的通知》中指出,不得在宣傳和介紹資料中出現(xiàn)“預(yù)期收益率”或“最高收益率”字樣,。記者在一家銀行詢問大堂經(jīng)理:“最新一期得利寶理財(cái)產(chǎn)品的預(yù)期收益是多少呢,?”“因?yàn)楝F(xiàn)在上面有規(guī)定不允許我們?cè)阡N售理財(cái)產(chǎn)品時(shí)強(qiáng)調(diào)預(yù)期收益,所以我們現(xiàn)在推出的產(chǎn)品是固定收益產(chǎn)品,,分一個(gè)月和三個(gè)月期限,。”

可以看出,,對(duì)

“預(yù)期收益”這個(gè)敏感字眼,,各家銀行幾乎都已隱去�,;ㄆ煦y行提供的某個(gè)結(jié)構(gòu)性理財(cái)產(chǎn)品宣傳資料中,,以往外資銀行常用的“過去24個(gè)月內(nèi)的收益率”都有出現(xiàn),只是簡(jiǎn)單地將產(chǎn)品特色,、掛鉤的6個(gè)股票走勢(shì)圖印在上面,,產(chǎn)品收益的具體計(jì)算結(jié)構(gòu)也并沒有出現(xiàn)。另一些產(chǎn)品索性讓投資者充分發(fā)揮想象力,,如“曾經(jīng)遙不可及的投資夢(mèng)想,,如今啟門即入的投資機(jī)遇”,。

信息依然不夠透明

如今,商業(yè)銀行已將以往銷售或者正在銷售的高風(fēng)險(xiǎn)產(chǎn)品宣傳材料全部撤出柜臺(tái),,留下的僅有一到兩款保本浮動(dòng)收益,、風(fēng)險(xiǎn)較低的理財(cái)產(chǎn)品。不過,,在最早一款

“零收益”產(chǎn)品被曝光后,,銀行理財(cái)產(chǎn)品的設(shè)計(jì)能力才是被廣大投資者質(zhì)疑的。正是投資者對(duì)產(chǎn)品的投資標(biāo)的不了解,,才直接造成了日后的不滿,。

然而,投資渠道不透明這項(xiàng)目前似乎還有待改進(jìn),。記者調(diào)查發(fā)現(xiàn):銀行在銷售理財(cái)產(chǎn)品時(shí)已不敢再提預(yù)期收益或最高收益,;此外,不少銀行也開始大力推出固定收益產(chǎn)品,;而即使是這種低風(fēng)險(xiǎn)的產(chǎn)品——對(duì)風(fēng)險(xiǎn)的告知基本沒有必要,,在合同上也會(huì)顯示風(fēng)險(xiǎn)提示。

不過記者發(fā)現(xiàn):理財(cái)產(chǎn)品投資渠道的不透明現(xiàn)象依然有存在,,產(chǎn)品用于投資什么,、投資者最終無法以確切的方式得知。一位某商行VIP客戶的話耐人尋味:自己購(gòu)買的產(chǎn)品出現(xiàn)虧損,,于是銀行以補(bǔ)充產(chǎn)品的方式讓自己購(gòu)買了其它產(chǎn)品,,以平衡掉虧損�,!斑@就說明了這一點(diǎn),,其實(shí)有相當(dāng)一部分收益,投資方是能夠控制的,,那么,,讓投資者了解標(biāo)的應(yīng)該是再簡(jiǎn)單不過的事情了吧�,!� |