|

|

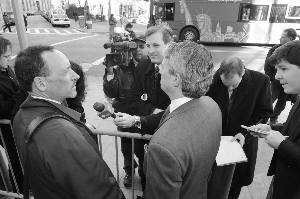

| 12日,,紐約曼哈頓聯(lián)邦法庭外,,伯納德·L·麥道夫投資證券公司的投資者代表接受采訪,。傳真圖 | 一場金融海嘯令貝爾斯登,、雷曼這樣的金融巨頭紛紛倒下,,這樣的局面足以讓華爾街的投資者們痛心。然而這場海嘯還掀出了更令人瞠目結(jié)舌的驚天騙局,。美國檢察人員日前指控納斯達克股票市場公司前董事會主席伯納德·麥道夫在過去20年中,,通過操縱一支對沖基金令投資者蒙受大約至少500億美元的損失。紐約時報發(fā)表評論稱,,這可能是“華爾街歷史上最大的欺詐案”,。

分析人士指出,麥道夫一案反映出證券投資行業(yè)監(jiān)管不力的問題,。即使從普通投資者的角度看,,麥道夫的騙局也并不是毫無破綻。在近20年的時間里,,無論熊市,、牛市,麥道夫管理的投資基金如上了發(fā)條一般始終保持每月增長約1%,,這并不合情理,。

兒子揭發(fā)驚天詐騙案

現(xiàn)年70歲的麥道夫是“伯納德·L·麥道夫投資證券公司”創(chuàng)始人,現(xiàn)任納斯達克OMX集團提名委員會成員,。11日晨,,他在位于紐約曼哈頓的公寓內(nèi)被捕。麥道夫被控涉嫌金額高達數(shù)十億美元的欺詐案,�,!拔覀冋J定這是一起規(guī)模極大的欺詐案——不論是涉案范圍還是持續(xù)時間�,!弊C券交易委員會法律部門負責人琳達·查特曼·湯姆森說,。根據(jù)供狀,麥道夫“不做無罪辯護”,,他告訴探員,,所有錯誤都歸咎他本人,他“并非用賺來的錢支付給投資者”,。

聯(lián)邦調(diào)查局的起訴書顯示,,麥道夫公司的資產(chǎn)管理部門和交易部門分別在不同樓層辦公,麥道夫?qū)矩攧諣顩r一直秘而不宣,,而投資顧問業(yè)務的所有賬目,、文件都被麥道夫“鎖在保險箱里”。直到近期由于面臨高達70億美元資金贖回壓力,,無法再撐下去,,才在12月10日向兩個兒子,也是其公司高管坦白其實自己“一無所有”,,一切“只是一個巨大的謊言”,。麥道夫的兒子們當晚便告發(fā)了老爸,一場可能是美國歷史上金額最大的欺詐案這才暴露在世人眼前。

用“龐氏騙局”操縱基金

麥道夫經(jīng)營的對沖基金以投入少回報高吸引諸多投資者,,其中一名投資者回憶說,,“當時,對沖基金令我們持續(xù)受益,,2004年開始,,年回報率從7.3%至9%不等,年平均回報率在8%左右,,而過去十幾年的年回報率超過10%,。”控訴書顯示,,麥道夫采用“龐氏騙局”方式操縱對沖基金。

至少從2005年開始,,麥道夫已經(jīng)開始“龐氏騙局”操作,。根據(jù)麥道夫今年1月7日在證券交易委員會登記注冊的文件顯示,麥道夫提供投資咨詢業(yè)務,,涉及11家至25家客戶,、總額大約171億資金。如果被控罪名成立,,麥道夫?qū)⒚媾R最多20年監(jiān)禁和500萬美元罰金,。目前,麥道夫在交納1000萬美元保釋金后已經(jīng)獲釋,。

“龐氏騙局”即以高資金回報率為許諾,,騙取投資者投資,用后來投資者的投資償付前期投資者的欺騙行為,。這是一種最古老和最常見的投資詐騙,,這種騙術(shù)是一個名叫查爾斯·龐齊的投機商人“發(fā)明”的。1919年他欺騙投資者向一個事實上子虛烏有的企業(yè)投資,,許諾投資者將在三個月內(nèi)得到40%的利潤回報,,然后,龐齊把新投資者的錢作為快速盈利付給最初投資的人,,以誘使更多的人上當,,后人把這種詐騙方式稱之為“龐氏騙局”。

受害者名單愈揭愈多

麥道夫一案反映出美國證券投資行業(yè)監(jiān)管漏洞百出,。即使從普通投資者的角度看,,麥道夫的騙局也并不是毫無破綻。在近20年的時間里,,無論熊市,、牛市,麥道夫管理的投資基金如上了發(fā)條一般始終保持每月增長約1%,,這并不合情理,。另外,,由此還引出另一個疑問,如果真的有這么好的收益,,為什么不干脆放棄股票買賣中介業(yè)務只做對沖基金賺大錢,?

最新調(diào)查顯示,麥道夫一案受害者名單愈揭愈多,,國際投資大行如法國巴黎銀行,、日本野村證券、瑞士銀行等均可能蒙受損失,;個人投資者中亦不乏城中名人,,包括通用汽車旗下貸款機構(gòu)GMAC主席默金。不少對沖基金亦涉足騙局,,其中一間損失達73億美元,,有對沖基金更可能因此倒閉。 |