|

ííííí±═ÔàRâª(ch¿│)éõÁ─║¤└ÝðÈåû(w¿¿n)¯},ú¼╩┬îì(sh¿¬)╔¤╩ÃÊ╗éÇ(g¿¿)┘Q(m¿ño)ÊÎÝÿ▓¯║¤└ÝðÈåû(w¿¿n)¯},íú┘Q(m¿ño)ÊÎÝÿ▓¯Á─▒¥┘|(zh¿¼)╩ÃÍðç°(gu¿«)ç°(gu¿«)â╚(n¿¿i)âª(ch¿│)ð¯▀^(gu¿░)╩úú¼âª(ch¿│)ð¯▀^(gu¿░)╩ú╩Ãîì(sh¿¬)¾w¢ø(j¿®ng)Ø·(j¿¼)Á─«a(ch¿ún)╬´ú¼╬Êéâ▒ÏÝÜθ×ÚÃ░╠ߢË╩▄,íú

ííííí±Üv╩À¢ø(j¿®ng)‗×(y¿ñn)´@╩¥,ú¼┐þÍÌ▓ó┘Å(g¿░u)¢╚┌ÖC(j¿®)ÿï(g¿░u),ú¼ƒo(w¿▓)Ê╗│╔╣ª,ú¼ãõ©¨▒¥È¡Ê‗È┌Ë┌ú¼¢╚┌¥▀ËðÿOÅè(qi¿óng)Á─╬─╗»î┘ðÈ,íú

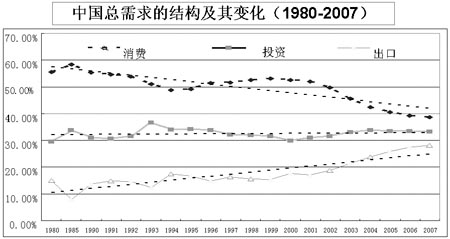

ííííí±Íðç°(gu¿«)╚È╚╗┤µÈ┌Í°ÚL(zh¿úng)ã┌│Í└m(x¿┤)È÷ÚL(zh¿úng)Á─ùl╝■,íú©▀âª(ch¿│)ð¯×Ú═Â┘YÈ÷ÚL(zh¿úng)╠ß╣®┴╦ƒo(w¿▓)═¿Ïø┼‗├øÁ─╗¨ÁA(ch¿│)íú

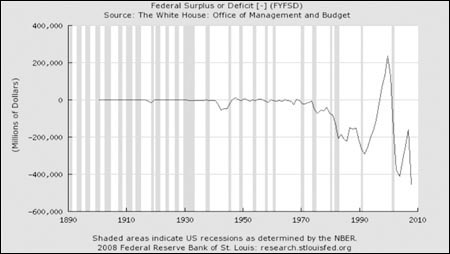

| 60─ÛüÝ(l¿ói),ú¼├└ç°(gu¿«)ı■©«╩ıͺ╗¨▒¥╔¤╩Ã│ÓÎÍ |

|

|

| ├└ç°(gu¿«)¥Ë├±âª(ch¿│)ð¯┬╩ÎÈ80─Û┤·Ê╗┬À¤┬╗¼ |

|

|

| Íðç°(gu¿«)âª(ch¿│)ð¯┬╩▓╗öÓ╔¤╔²

│¼▀^(gu¿░)═Â┘Y |

|

|

| ííííË╔Íðç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)50╚╦ıôë»,íóð┬└╦Ïö(c¿ói)¢ø(j¿®ng)║═ÃÕ╚A¢ø(j¿®ng)╣▄îW(xu¿ª)È║┬ô(li¿ón)║¤┼eÌkÁ─ð┬└╦íñÚL(zh¿úng)░▓Ívë»4È┬9╚ıı┘Ú_(k¿íi)íúÍðç°(gu¿«)╔þò■(hu¿¼)┐ãîW(xu¿ª)È║¢╚┌Ðð¥┐╦¨╦¨ÚL(zh¿úng)└¯ôP(y¿óng)θ┴╦¯}×Úí░╚½Ã‗¢╚┌╬úÖC(j¿®)╝░ãõîª(du¿¼)Íðç°(gu¿«)Á─Ë░Ýæí▒Á─͸¯}ЦÍv,íú└¯ôP(y¿óng)È┌ЦÍvÍð▒Ý╩¥,ú¼▒M╣▄«ö(d¿íng)Ã░╚½Ã‗¢╚┌╬úÖC(j¿®)╚ÈÈ┌╔¯╗»ú¼Á½╩ÃÍðç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)╚È╚╗┤µÈ┌ÚL(zh¿úng)ã┌│Í└m(x¿┤)È÷ÚL(zh¿úng)Á─ùl╝■,íú

íííí╚½Ã‗¢╚┌╬úÖC(j¿®)╚ÈÈ┌╔¯╗»

íííí└¯ôP(y¿óng)ıf(shu¿¡),ú¼▀@┤╬¢╚┌╬úÖC(j¿®)╩Ã┤¾╩ÆùlÊÈüÝ(l¿ói)ίç└(y¿ón)ÍÏÁ─╬úÖC(j¿®)ú¼«ö(d¿íng)╬Êéâ░Ð▀@┤╬╬úÖC(j¿®)║═┤¾╩Æùl¤Ó╠ß▓óıôÁ─òr(sh¿¬)║‗ú¼╬Êéâ¥═▒ÏÝÜîª(du¿¼)┤¾╩ÆùlÈ┌╚½Ã‗¢ø(j¿®ng)Ø·(j¿¼),ú¼ÊÈ╝░È┌╩└¢þ╩À╔¤Á─Ë░ÝæËðÊ╗éÇ(g¿¿)║å(ji¿ún)å╬Á─╗ϯÖ,íú─Ã┤╬┤¾╩ÆùlÄÎ║§╩╣┘Y▒¥Í¸┴x╩└¢þ£þ═÷ú¼«ö(d¿íng)òr(sh¿¬)Á─â╔┤¾ÛçáI(y¿¬ng),ú¼ÊÈ╠K┬ô(li¿ón)×Ú╩ÎÁ─╔þò■(hu¿¼)͸┴xÛçáI(y¿¬ng)├¸´@Á─ʬâ×(y¿¡u)Ë┌ÊÈ├└ç°(gu¿«)×Ú╩ÎÁ─┘Y▒¥Í¸┴xÛçáI(y¿¬ng),íúÁ½▀@┤╬┤¾╩Æùl╩╣Á├╩└¢þð╬ä¦(sh¿¼)░l(f¿í)╔·┴╦┤¾Îâ╗»íú░Ð▀@┤╬Á─╬úÖC(j¿®)║═╔¤┤╬Á─¤Ó▒╚¦^,ú¼üÝ(l¿ói)╔¯╚ÙÐð¥┐▀@┤╬Á─╬úÖC(j¿®),ú¼ò■(hu¿¼)ßjßä│÷©´├³ðÈÁ─Îâ╗»ú¼Ê¬È┌╬úÖC(j¿®)ÍðîñıÊ¢╚┌░l(f¿í)ı╣ð┬À¢¤‗,íú

ííííıf(shu¿¡)▀@┤╬╬úÖC(j¿®)╩Ã┤¾╩ÆùlÊÈüÝ(l¿ói)ίç└(y¿ón)ÍÏÁ─╬úÖC(j¿®),ú¼┐╔ÊÈÅ─ã▀éÇ(g¿¿)À¢├µüÝ(l¿ói)©┼└¿ú║Á┌Ê╗ú¼©¸ç°(gu¿«),í󩸯É(l¿¿i)¢╚┌ÖC(j¿®)ÿï(g¿░u)¤Ó└^¤¦╚Ù└º¥│,ú¼═Â┘YÒyððθ×ÚÊ╗éÇ(g¿¿)¬Ü(d¿▓)┴óððÿI(y¿¿)ÊТø(j¿®ng)¤¹╩ºú╗Á┌Â■,ú¼╚½Ã‗╣╔╩ðÈÔÁ¢ÍÏäô(chu¿ñng),ú╗Á┌╚²ú¼ç°(gu¿«)ÙHàR╩ðîÆÀ¨ı╩Ä,ú╗Á┌╦─,ú¼┤¾Î┌╔╠ãÀâr(ji¿ñ)©±╚½¥Ç(xi¿ñn)¤┬Á°,ú╗Á┌╬Õ,ú¼╩ðê÷(ch¿úng)┴¸äË(d¿░ng)ðÈÿOÂ╚¥oÅêú¼ð┼┘J╩ðê÷(ch¿úng)╔¯Â╚í░â÷¢Y(ji¿ª)í▒,ú¼Í┬╩╣ÐÙððí░╔╠ÿI(y¿¿)Òyðð╗»í▒,ú╗Á┌┴¨ú¼¢╚┌╬úÖC(j¿®)║═îì(sh¿¬)¾w¢ø(j¿®ng)Ø·(j¿¼)╬úÖC(j¿®)¤Ó╗Ñ¢╗┐ù,ú╗Á┌ã▀,ú¼┘Q(m¿ño)ÊÎ▒úÎo(h¿┤)͸┴xíó¢╚┌▒úÎo(h¿┤)͸┴x,íó¥═ÿI(y¿¿)▒úÎo(h¿┤)͸┴xÁ╚Ú_(k¿íi)╩╝È┌©¸ç°(gu¿«)╠º¯^í░╦¨ÊÈ,ú¼Ëð└ÝË╔┼ðöÓ▀@┤╬┤¾╩Æùl╩Ãίç└(y¿ón)ÍÏÁ─Ê╗┤╬╬úÖC(j¿®)ú¼Â°ÃÊ▓╗┐╔─▄Í©═¹║▄┐ýÂ╔▀^(gu¿░),�,úí▒└¯ôP(y¿óng)ıf(shu¿¡)íú

ííííıäÁ¢îº(d¿úo)Í┬▀@ê÷(ch¿úng)╬úÖC(j¿®)Á─È¡Ê‗,ú¼└¯ôP(y¿óng)Å─╬ÕéÇ(g¿¿)À¢├µ▀M(j¿¼n)ðð┴╦ıô╩÷ú║

ííííÁ┌Ê╗,ú¼

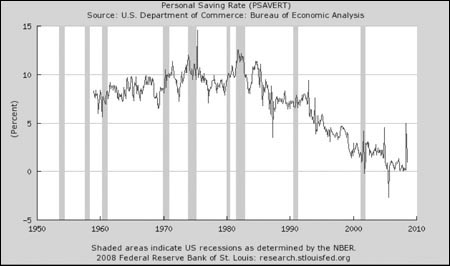

▀@┤╬╬úÖC(j¿®)╩âø(j¿®ng)Ø·(j¿¼)╬úÖC(j¿®)ú¼¥═╩Ãîì(sh¿¬)¾w¢ø(j¿®ng)Ø·(j¿¼)È÷ÚL(zh¿úng)═ú£■íú╔¤éÇ(g¿¿)╩└╝o(j¿¼)80─Û┤·─®ÊÈüÝ(l¿ói),ú¼╚½Ã‗¢ø(j¿®ng)Ø·(j¿¼)¢ø(j¿®ng)Üv┴╦Ã░╦¨╬┤ËðÁ─ÚL(zh¿úng)▀_(d¿ó)15-20─ÛÁ─©▀È÷ÚL(zh¿úng),íóÁ══¿├øòr(sh¿¬)ã┌íúÊÈ├└ç°(gu¿«)×Ú╩ÎÁ─░l(f¿í)▀_(d¿ó)ç°(gu¿«)╝Ê┐é¾w╔¤È÷ÚL(zh¿úng)ÀÇ(w¿ºn)¿,ú¼Â°ÅV┤¾░l(f¿í)ı╣Íðç°(gu¿«)╝Ê║═ð┬┼d╩ðê÷(ch¿úng)¢ø(j¿®ng)Ø·(j¿¼)ç°(gu¿«)╝ÊÊ▓¢ø(j¿®ng)Üv┴╦░l(f¿í)ı╣ãµ█E,íú┐╔ÊÈıf(shu¿¡)▀@╩Ã╚╦¯É(l¿¿i)╔þò■(hu¿¼)¢ø(j¿®ng)Ø·(j¿¼)░l(f¿í)ı╣Á─ί║├òr(sh¿¬)ã┌,íúÊÈð┼¤ó╝╝ðg(sh¿┤)×Ú͸ʬ┤·▒ÝÁ─©▀ð┬┐ã╝╝╝░ãõ«a(ch¿ún)ÿI(y¿¿)╗»,íó╚½Ã‗╗»ÊÈ╝░ÎÈË╔╗»ú¼╩Ã┤╦┤╬╚½Ã‗ÚL(zh¿úng)ã┌È÷ÚL(zh¿úng)Á─͸ʬÊ‗╦Ï,íúÁ½╩ÃÊÈ╝{╦╣▀_(d¿ó)┐╦╩ðê÷(ch¿úng)┐±×a×Úÿ╦(bi¿ío)Í¥,ú¼├└ç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)È┌2001─Û3È┬ÊТø(j¿®ng)│÷¼F(xi¿ñn)┴╦╦Ñ═╦íú

íííí═ãÅVí░┤╬┘Jí▒,ú¼╩Ã├└ç°(gu¿«)ı■©«Á─¥╚Í·╬úÖC(j¿®)┤Ù╩®,íúðÞþ▓╗ÎÒ╩Ã├└ç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)Á─│úæB(t¿ñi)ú¼╦¨ÊÈ,ú¼├└ç°(gu¿«)Á─║ÛË^¢ø(j¿®ng)Ø·(j¿¼)╣▄└Ýé╚(c¿¿)ÍÏË┌ðÞþ,íúÅ─ðÞþ├µ┐┤ú¼┤╠╝ñ¢ø(j¿®ng)Ø·(j¿¼)ƒo(w¿▓)ÀÃ╚²═¥,íúÅ─═Â┘YüÝ(l¿ói)┐┤,ú¼╗Ñ┬ô(li¿ón)¥W(w¿úng)┼¦─¡ãã£þÍ«║¾ú¼├└ç°(gu¿«)ç°(gu¿«)â╚(n¿¿i)╩┬îì(sh¿¬)╔¤║▄ÙyıÊÁ¢ÎÒë‗ÊÄ(gu¿®)─úÁ─═Â┘YüÝ(l¿ói)└¡äË(d¿░ng)¢ø(j¿®ng)Ø·(j¿¼)░l(f¿í)ı╣,íúÅ─│÷┐┌üÝ(l¿ói)┐┤,ú¼È┌╚½Ã‗╗»ùl╝■¤┬ú¼├└ç°(gu¿«)ÍØuå╩╩º┴╦È┌鸢y(t¿»ng)¢ø(j¿®ng)Ø·(j¿¼)¯I(l¿½ng)Ë‗ÍðÁ─â×(y¿¡u)ä¦(sh¿¼)ÁÏ╬╗,íú╚½Ã‗ä┌äË(d¿░ng)ÀÍ╣ñ©±¥ÍÁ─ÍÏ¢M,ú¼╩╣Á├├└ç°(gu¿«)╠ÄË┌▓╗└¹Á─ÁÏ╬╗íú┘Q(m¿ño)ÊÎÚL(zh¿úng)ã┌│ÓÎÍ,ú¼╩╣Á├│÷┐┌ÚL(zh¿úng)ã┌│╔×Ú├└ç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)È÷ÚL(zh¿úng)Á─Ïô(f¿┤)Ê‗╦Ï,íúÅ─ç°(gu¿«)â╚(n¿¿i)¤¹┘M(f¿¿i)üÝ(l¿ói)┐┤ú¼ÚL(zh¿úng)ã┌Á─©▀¤¹┘M(f¿¿i)ı■▓▀,ú¼ÊÐ╩╣Á├├└ç°(gu¿«)¤¹┘M(f¿¿i)┬╩©▀æÊ▓╗¤┬,íúË┌╩Ãú¼À┐ÁÏ«a(ch¿ún)│╔├└ç°(gu¿«)ç°(gu¿«)â╚(n¿¿i)═Â┘YÁ─͸ʬ¯I(l¿½ng)Ë‗,ú¼Ê‗?y¿ñn)ÚÀ┐ÁÏ«a(ch¿ún)È┌├└ç°(gu¿«)¥Ë├±¤¹┘M(f¿¿i)¢Y(ji¿ª)ÿï(g¿░u)Íðı╝Ëð║▄┤¾▒╚ÍÏ,íúÊÈí░┤╬┘Jí▒▀@ÀNÀÃ│úÊÄ(gu¿®)╩ÍÂ╬üÝ(l¿ói)┤╠╝ñ¥Ë├±┘Å(g¿░u)┘I(m¿úi)À┐ÁÏ«a(ch¿ún)ú¼Ýÿ└Ý│╔ı┬ÁÏ│╔×Ú├└ç°(gu¿«)ı■©«┤╠╝ñ¢ø(j¿®ng)Ø·(j¿¼)░l(f¿í)ı╣Á─͸ʬ┼e┤Ù,íúÈ┌╔¤╩÷ÊÔ┴x╔¤,ú¼┤╦┤╬├└ç°(gu¿«)¢╚┌╬úÖC(j¿®)╩┬îì(sh¿¬)╔¤╩ÃÊ╗ê÷(ch¿úng)¢ø(j¿®ng)Ø·(j¿¼)╬úÖC(j¿®),íúÊ▓ı²Ê‗?y¿ñn)Ú╚þ┤╦ú¼╦³│╩¼F(xi¿ñn)│÷ÚL(zh¿úng)ã┌╠Ïı¸,íú

ííííÁ┌Â■,ú¼

▀@┤╬╬úÖC(j¿®)Ê▓©¨È┤Ë┌│ÓÎÍ¢ø(j¿®ng)Ø·(j¿¼)íú└¯ôP(y¿óng)ıf(shu¿¡),ú¼▒ú│Íı²Á─¢ø(j¿®ng)Ø·(j¿¼)È÷ÚL(zh¿úng),ú¼╩Ã╚╬║╬ç°(gu¿«)╝Ê¢ø(j¿®ng)Ø·(j¿¼)░l(f¿í)ı╣Á─│úæB(t¿ñi)íúƒo(w¿▓)ıôȧÿËÀÍ¢Ô¢ø(j¿®ng)Ø·(j¿¼)È÷ÚL(zh¿úng)Á─Ê‗╦Ï,ú¼═Â┘YÂ╝ÿï(g¿░u)│╔Ê╗ç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)È÷ÚL(zh¿úng)Á─▒Ïʬùl╝■,íú▓╗Èý│╔═¿Ïø┼‗├øÁ─═Â┘Y▒ÏÝÜËð¤Óæ¬(y¿®ng)ÊÄ(gu¿®)─úÁ─âª(ch¿│)ð¯ËÞÊÈͺô╬íúôQÐÈÍ«,ú¼¢í┐Á▀\(y¿┤n)ððÁ─ç°(gu¿«)├±¢ø(j¿®ng)Ø·(j¿¼)▒ÏÝÜ▒ú│ÍÊ╗¿Á─âª(ch¿│)ð¯,ú¼Ë├ÊÈͺ│Íãõ═Â┘Yú¼Å─°┤┘▀M(j¿¼n)¢ø(j¿®ng)Ø·(j¿¼)È÷ÚL(zh¿úng),íúÁ½╩ÃÈ┌├└ç°(gu¿«),ú¼┼eÀ▓ı■©«íóã¾ÿI(y¿¿)║═¥Ë├±¥¨┼e騤¹┘M(f¿¿i)╗‗╔·«a(ch¿ún),ú¼ð╬│╔╠ÏËðÁ─í░│ÓÎÍ¢ø(j¿®ng)Ø·(j¿¼)í▒,íú▀@╩Ã├└ç°(gu¿«)¢╚┌╬úÖC(j¿®)Á─Á£©¨íú

ííííË╔Ë┌ãõç°(gu¿«)â╚(n¿¿i)╚▒ÀªÎÒë‗Á─âª(ch¿│)ð¯,ú¼Ë┌╩Ã¥═ð╬│╔┴╦├└ç°(gu¿«)╠ÏËðÁ─äË(d¿░ng)åTâª(ch¿│)ð¯Á─ÖC(j¿®)Íã,íú▀@¥═╩Ãú¼═¿▀^(gu¿░)╗¿ÿËÀ¡ð┬Á─¢╚┌äô(chu¿ñng)ð┬,ú¼äô(chu¿ñng)Èýí░┘Y«a(ch¿ún)ð═âª(ch¿│)ð¯í▒,ú¼╝┤äô(chu¿ñng)Èý│÷═¿▀^(gu¿░)Ïô(f¿┤)é¨Â°«a(ch¿ún)╔·âª(ch¿│)ð¯Á─ÖC(j¿®)Íã�,úí░┘Y«a(ch¿ún)ð═âª(ch¿│)ð¯í▒«a(ch¿ún)╔·,ú¼Ëðâ╔éÇ(g¿¿)▒Ïʬùl╝■ú║╝┤¢╚┌┘Y«a(ch¿ún)âr(ji¿ñ)©±▓╗öÓ╔¤Øq,ú¼┤µÈ┌Í°ßÿîª(du¿¼)¢╚┌┘Y«a(ch¿ún)Á─È┘╚┌┘Y▒Ò└¹,ú╗▀ÇËðÊ╗éÇ(g¿¿)│õÀÍùl╝■ú║┤µÈ┌ÊÈÀ┼╦╔│§╩╝¢Þ┐¯ùl╝■×Ú╗¨▒¥â╚(n¿¿i)╚¦Á─¢Þ┐¯╝ñä¯(l¿¼)íú├└ç°(gu¿«)ı■©«îª(du¿¼)í░┤╬┘Jí▒Á─╝ñä¯(l¿¼),ú¼▒Ò╠ß╣®┴╦▀@ÿËÁ─ùl╝■,íú©é(j¿¼ng)áÄ(zh¿Ñng)ðÈÁ─¢╚┌äô(chu¿ñng)ð┬ú¼×Ú┘Y«a(ch¿ún)ð═âª(ch¿│)ð¯«a(ch¿ún)╔·╠ß╣®È┤È┤▓╗öÓÁ─ÖC(j¿®)ò■(hu¿¼),íúÈ┌Ê╗Â╬òr(sh¿¬)ã┌Íð,ú¼╔¤╩÷╚²éÇ(g¿¿)ùl╝■▓╗âH┤µÈ┌°ÃÊ▓╗öÓ▒╗Å═(f¿┤)Íãíú

ííííÁ½╩Ã,ú¼└¯ôP(y¿óng)▒Ý╩¥,ú¼╠ý¤┬Å─ƒo(w¿▓)í░├Ô┘M(f¿¿i)Á─╬þ▓═í▒,íúÈ┌À┐ÁÏ«a(ch¿ún)âr(ji¿ñ)©±▓╗öÓ´j╔²Á─ùl╝■¤┬ú¼╗¨Ë┌╔¤╩÷í░┘Y«a(ch¿ún)ð═âª(ch¿│)ð¯í▒ÖC(j¿®)Íã,ú¼ÎíÀ┐Ê╗Â╚│╔×Ú├└ç°(gu¿«)╚╦Á─í░╠ß┐¯ÖC(j¿®)í▒,íú╚╗°ú¼Î¸×Ú╚½▓┐¢╚┌╗¯äË(d¿░ng)Í«╗¨ÁA(ch¿│)Á─îì(sh¿¬)¾w¢ø(j¿®ng)Ø·(j¿¼),ú¼Î¯¢K▀Ç╩Ãʬ´@╩¥ãõθË├,íúÊ╗Á®À┐ÁÏ«a(ch¿ún)╩ðê÷(ch¿úng)¤┬×aú¼▀@éÇ(g¿¿)┼¦─¡¥═ò■(hu¿¼)ãã£þ,íúÊ╗Á®╩ðê÷(ch¿úng)ð┼ð─å╩╩º╗‗ÏøÄ┼ı■▓▀¥o┐s,ú¼╩ðê÷(ch¿úng)┴¸äË(d¿░ng)ðÈ¥═ò■(hu¿¼)╩ı┐sú¼╚┌┘Y▒Ò└¹▒Òò■(hu¿¼)┴ó┐╠¤¹╩º,íú¢╚┌╗¨ÁA(ch¿│)«a(ch¿ún)ãÀ│÷¼F(xi¿ñn)▀`╝s,ú¼╚½▓┐¢╚┌╔¤îË¢¿Í■▒Òò■(hu¿¼)▒└╦·íú

ííííÁ┌╚²,ú¼

╩â╚┌îª(du¿¼)îì(sh¿¬)¾w¢ø(j¿®ng)Ø·(j¿¼)í░╩Þ▀h(yu¿ún)╗»í▒,íú└¯ôP(y¿óng)ıf(shu¿¡)ú¼Å─╗¨ÁA(ch¿│)¢╚┌«a(ch¿ún)ãÀÁ¢ÎC╚»╗»¯É(l¿¿i)«a(ch¿ún)ãÀ,ú¼È┘Á¢CDO,íóCDSÁ╚¢Y(ji¿ª)ÿï(g¿░u)¯É(l¿¿i)¢╚┌«a(ch¿ún)ãÀÁ─▀\(y¿┤n)ððÂ╝ÍØu▀h(yu¿ún)Ùxîì(sh¿¬)¾w¢ø(j¿®ng)Ø·(j¿¼)íúÐ▄╔·ãÀÁ─▀^(gu¿░)Â╚╩╣Ë├▓╗öÓ╠ß©▀©▄ùU┬╩,ú╗┤¾Î┌╔╠ãÀ╩ðê÷(ch¿úng)╚½├µí░¯É(l¿¿i)¢╚┌╗»í▒,ú¼Í┬╩╣╔╠ãÀâr(ji¿ñ)©±▒®Øq▒®Á°ú¼©╔ö_îì(sh¿¬)¾w¢ø(j¿®ng)Ø·(j¿¼)ı²│ú▀\(y¿┤n)ðð,ú╗╩ðê÷(ch¿úng)Íð¢ÚÖC(j¿®)ÿï(g¿░u)ðð×Ú┼ñ÷,ú╗═Â┘YÒyððí░îª(du¿¼)ø_╗¨¢╗»í▒ú╗¢╚┌ÿI(y¿¿)ãı▒Ú▓╔ðð▓╗«ö(d¿íng)?sh¿┤)─╝ñä?l¿¼)ÖC(j¿®)Íã,ú¼Í·ÚL(zh¿úng)┴╦Â╠ã┌,íó═ÂÖC(j¿®)ðÈðð×Úú╗¢╚┌▒O(ji¿ín)╣▄▓╗─▄í░┼còr(sh¿¬)¥Ò▀M(j¿¼n)í▒,íú

ííííÁ┌╦─,ú¼

ÏøÄ┼ı■▓▀Ùy╠Ëãõ¥╠íú├└ç°(gu¿«)ı■©«ÎÈ2001─ÛÊÈüÝ(l¿ói)▀B└m(x¿┤)14┤╬¢Á¤ó,ú¼Í·ÚL(zh¿úng)┴╦┤╬┘J«a(ch¿ún)ãÀÁ─┬¹ÐË║═´L(f¿Ñng)ÙU(xi¿ún)Àe└█,ú╗2004─Û║¾▀B└m(x¿┤)17┤╬Á─╝ˤóú¼ätË|░l(f¿í)┴╦┤╬┘J╬úÖC(j¿®),íú

ííííÁ┌╬Õ,ú¼

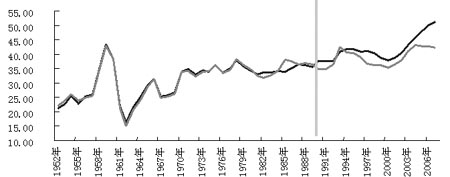

├└Ȭ░ÈÖÓ(qu¿ón)Ð˥Ţø(j¿®ng)Ø·(j¿¼)¢Y(ji¿ª)ÿï(g¿░u)ı{(di¿ño)ı¹íú╔¤éÇ(g¿¿)╩└╝o(j¿¼)80─Û┤·ÊÈüÝ(l¿ói),ú¼ÊÈ├└ç°(gu¿«)×ÚÊ╗À¢,ú¼ÊÈãõ╦¹üåÍÌç°(gu¿«)╝Ê×ÚÊ╗À¢,ú¼¤╚║¾▒¼░l(f¿í)▀^(gu¿░)ÂÓ┤╬┘Q(m¿ño)ÊÎø_═╗╝░àR┬╩áÄ(zh¿Ñng)Â╦íú╚þ80─Û┤·Á─├└ç°(gu¿«)┼c╚ı▒¥,ú╗90─Û┤·─®Á─├└ç°(gu¿«)┼cû|üåç°(gu¿«)╝Ê,ú╗▒¥╩└╝o(j¿¼)ÊÈüÝ(l¿ói)Á─├└ç°(gu¿«)┼cÍðç°(gu¿«)íúÈ┌ç°(gu¿«)ÙH╩ıͺ│÷¼F(xi¿ñn)ç└(y¿ón)ÍÏ▓╗ã¢║ÔÁ─ùl╝■¤┬,ú¼«ö(d¿íng)╩┬ç°(gu¿«)¥¨æ¬(y¿®ng)▀M(j¿¼n)ðð¢Y(ji¿ª)ÿï(g¿░u)ı{(di¿ño)ı¹,íú╚╗°ú¼╩┬îì(sh¿¬)╩Ã,ú¼├└ç°(gu¿«)Á─îª(du¿¼)╩Íç°(gu¿«)¥¨▀M(j¿¼n)ðð┴╦┤¾ÊÄ(gu¿®)─úÁ─ç°(gu¿«)â╚(n¿¿i)¢ø(j¿®ng)Ø·(j¿¼)¢Y(ji¿ª)ÿï(g¿░u)ı{(di¿ño)ı¹║═àR┬╩ı{(di¿ño)ı¹,ú¼╬¿¬Ü(d¿▓)├└ç°(gu¿«)Ê└╚╗╣╩╬Êíú©³Ëð╔§ı▀,ú¼æ{¢Þ├└Ȭ░ÈÖÓ(qu¿ón),ú¼├└ç°(gu¿«)└¹Ë├╚½Ã‗Á─┘YÈ┤╣╠╗»┴╦ãõ¢ø(j¿®ng)Ø·(j¿¼)¢Y(ji¿ª)ÿï(g¿░u)Á─╩º║Ôíú┤╦┤╬¢╚┌╬úÖC(j¿®),ú¼▒¥┘|(zh¿¼)╔¤¥═╩Ã▀@ð®├¼Â▄Á─╝»Íð▒¼░l(f¿í),íú

íííí¢Ô¥╚╬úÖC(j¿®)ʬË├║├í░╚Ñ©▄ùU╗»í▒▀@▒·Ùp╚ðäª

íííí─Ã├┤Èô╚þ║╬¢Ô¥╚▀@ê÷(ch¿úng)╬úÖC(j¿®)─Ïú┐└¯ôP(y¿óng)ıJ(r¿¿n)×ÚÍ╗Ëðí░╚Ñ©▄ùU╗»í▒,íú╦¹ıf(shu¿¡),ú¼©▄ùU╗»▀\(y¿┤n)ðð╩üF(xi¿ñn)┤·¢╚┌¾w¤ÁÁ─╗¨▒¥╠Ïı¸íú©▄ùUðºË├È┌¢╚┌¯I(l¿½ng)Ë‗╩Ããı▒Ú┤µÈ┌Á─,íúÁ½╩Ã,ú¼ãõθË├▒╗×EË├ú¼©▄ùU┬╩ƒo(w¿▓)¤Ì╠ß©▀,ú¼▒Òò■(hu¿¼)ßä│╔¢╚┌╬úÖC(j¿®),íú┤╦┤╬¢╚┌╬úÖC(j¿®)▒Ò╩Ã├¸ÎCíú¢Ô¥╚╬úÖC(j¿®)¥═╩Ãí░╚Ñ©▄ùU╗»í▒,íú͸ʬ╩Ã╩ı┐s┘Y«a(ch¿ún)Ïô(f¿┤)é¨▒Ý,ú¼▀@╩âÁÁ═©▄ùU┬╩Á─ίÍ▒¢ËÌkÀ¿íú╚╗°,ú¼╚þ╣¹┤¾┼·ÖC(j¿®)ÿï(g¿░u)═¼òr(sh¿¬)Ë├▀@ÀNÌkÀ¿í░╚Ñ©▄ùU╗»í▒,ú¼ãõ║ÛË^ðº╣¹às▓╗╚¦ÿÀ(l¿¿)Ë^ú║┘Y«a(ch¿ún)▒╗Æü╩█ú¼ãõâr(ji¿ñ)©±▒Ï╚╗¤┬Á°,ú╗âr(ji¿ñ)©±¤┬Á°ËÍʲã╩ðê÷(ch¿úng)îª(du¿¼)ãõ╦¨ËÓ┘Y«a(ch¿ún)âr(ji¿ñ)©±Á─║¤└ÝðÈ«a(ch¿ún)╔·æÐÊ╔,ú¼Ë┌╩ÃËÍò■(hu¿¼)▀M(j¿¼n)Ê╗▓¢Æü╩█,ú¼▓ó╝Ëäí┘Y«a(ch¿ún)âr(ji¿ñ)©±¤┬Á°,íú└Ýıô╔¤ú¼Í╗ʬãõ╦¹╦¢áI(y¿¬ng)ÖC(j¿®)ÿï(g¿░u)Í°╩Í?j¿½n)U┤¾┘Y«a(ch¿ún)Ïô(f¿┤)é¨▒Ý,ú¼╬³╝{åû(w¿¿n)¯}ÖC(j¿®)ÿï(g¿░u)À┼│÷Á─┘Y«a(ch¿ún),ú¼¥S│Í┘Y«a(ch¿ún)╩ðê÷(ch¿úng)▓╗Í┬┐±×a,ú¼åû(w¿¿n)¯}ÖC(j¿®)ÿï(g¿░u)▒ÒËðÖC(j¿®)ò■(hu¿¼)Ê└С╩ðê÷(ch¿úng)ÖC(j¿®)ÍãËðð‗═╦│÷íú╚╗°,ú¼╗╠╗╠▓╗┐╔¢K╚ıÁ─åû(w¿¿n)¯}ÖC(j¿®)ÿï(g¿░u)¢ÈÊÈ┐Í╗┼ðÈ?hu¿ñ)ü╩█¢╚┌┘Y«a(ch¿ún)Á─À¢╩¢üÝ(l¿ói)í░╚Ñ©▄ùU╗»í▒,ú¼Ê╗¿ò■(hu¿¼)ĺüÝ(l¿ói)¥Ì┤¾Á─┘Y¢╚▒┐┌ú¼Â°╚╬║╬╦¢áI(y¿¬ng)ÖC(j¿®)ÿï(g¿░u)Â╝▓╗ò■(hu¿¼)│÷╩Í┘Å(g¿░u)┘I(m¿úi),íúË┌╩Ã,ú¼Ê└┐┐ÐÙðð║═ı■©«Ïö(c¿ói)ı■╠ß╣®┘Y¢ú¼╩â╚┌╬úÖC(j¿®)Íð¢ÁÁ═╚Ñ©▄ùU╗»´L(f¿Ñng)ÙU(xi¿ún)Á─╬¿Ê╗┬ÀÅ¢,íú

íííí└¯ôP(y¿óng)ıJ(r¿¿n)×Ú,ú¼í░╚Ñ©▄ùU╗»í▒îó╩╣╚½Ã‗¢ø(j¿®ng)Ø·(j¿¼)¤¦╚Ù╦Ñ═╦íú╩Τ╚,ú¼¢╚┌«a(ch¿ún)ãÀÁ─╚Ñ©▄ùU╗»,ú¼îóÎî╬úÖC(j¿®)Å─┤╬┘J¯I(l¿½ng)Ë‗┬¹ÐËÍ┴¤¹┘M(f¿¿i)┘J┐¯¯I(l¿½ng)Ë‗ú¼È┘┬¹ÐËÍ┴╣½╦¥┘J┐¯║═╣½╦¥é¨╚»¯I(l¿½ng)Ë‗,íúãõ┤╬,ú¼¢╚┌ÖC(j¿®)ÿï(g¿░u)Á─╚Ñ©▄ùU╗»ú¼îóÎî╬úÖC(j¿®)╦¨È┌ÖC(j¿®)ÿï(g¿░u)Ë╔═Â┘YÒyðð×Ú͸ÌD(zhu¿ún)¤‗?q¿▒)ªø_╗¨¢×Ú͸,ú¼È┘¤‗╔╠ÿI(y¿¿)Òyðð┬¹ÐË,íúÈ┘┤╬ú¼ð┼┘J╩ðê÷(ch¿úng)Á─╚Ñ©▄ùU╗»,ú¼îóîº(d¿úo)Í┬┴¸äË(d¿░ng)ðÈÂ╠╚▒,ú¼═¿Ïø¥o┐s¯A(y¿┤)ã┌▒╗Åè(qi¿óng)╗»íú┤╦═Ô,ú¼¤¹┘M(f¿¿i)ı▀Á─╚Ñ©▄ùU╗»,ú¼îó«a(ch¿ún)╔·í░ø_õN(xi¿ío)í▒¢ø(j¿®ng)Ø·(j¿¼)┤╠╝ñËï(j¿¼)äØÁ─©▒θË├íú¥Ë├±╚Ñ©▄ùU╗»Á─¼F(xi¿ñn)îì(sh¿¬)┬ÀÅ¢╩Ã╠ß©▀âª(ch¿│)ð¯┬╩,íú2008─ÛÁÎ,ú¼├└ç°(gu¿«)¥Ë├±Á─âª(ch¿│)ð¯┬╩ÊТø(j¿®ng)╠ß©▀Á¢2%ú¼ÃÊËð▀M(j¿¼n)Ê╗▓¢╠ß©▀Í«ä¦(sh¿¼),íú2%Á─╚Ñ©▄ùU╗»,ú¼╝sËð6000â|├└ȬÁ─ø_õN(xi¿ío)θË├íúί║¾,ú¼ã¾ÿI(y¿¿)Á─╚Ñ©▄ùU╗»,ú¼═¥Å¢¥═╩ä¹¢Ô▓╗┴╝┘Y«a(ch¿ún)íóÈ┘┘Y▒¥╗»║═Íö(j¿½n)╔¸¢Þ┐¯,íú

ííííí░╚Ñ©▄ùU╗»í▒▀^(gu¿░)│╠È┌▓╗═¼ç°(gu¿«)╝Ê(ÁÏà^(q¿▒))Á─▀M(j¿¼n)Â╚Ê▓┤µÈ┌▓¯«É,íú├└ç°(gu¿«)▀M(j¿¼n)ððÁ─¦^┐ýú¼ÜWÍÌäéäéÚ_(k¿íi)╩╝▀M(j¿¼n)ðð,ú¼üåÍÌÁ╚ð┬┼d╩ðê÷(ch¿úng)¢ø(j¿®ng)Ø·(j¿¼)ç°(gu¿«)╝Ê,ú¼╠Ïäe╩ÃÝnç°(gu¿«),íóËíÂ╚Á╚ç°(gu¿«)ÙH╩ıͺ¢ø(j¿®ng)│úÝù(xi¿ñng)─┐┤µÈ┌─µ▓¯Á─ç°(gu¿«)╝Êú¼║▄┐╔─▄│÷¼F(xi¿ñn)ÏøÄ┼╬úÖC(j¿®),íú

íííí╦¨ÊÈ,ú¼í░╚Ñ©▄ùU╗»í▒▀^(gu¿░)│╠ðÞʬÏö(c¿ói)ı■ı■▓▀░l(f¿í)ô]©³ÀeÿOθË├íúG20ÀÕò■(hu¿¼)îª(du¿¼)Ïö(c¿ói)ı■┤╠╝ñÁ─└¹▒΢oËÞ©▀Â╚ÛP(gu¿ín)Îó,ú¼ò■(hu¿¼)Îh╠ßÁ¢ú║í░┐é¾w°ÐÈ,ú¼╔¤╩÷ððäË(d¿░ng)îó¢M│╔¼F(xi¿ñn)┤·Üv╩À╔¤Î¯┤¾ÊÄ(gu¿®)─úÁ─Ïö(c¿ói)ı■║═ÏøÄ┼┤╠╝ñËï(j¿¼)äØú¼ÊÈ╝░ί×Ú╚½├µÁ─¢╚┌ÿI(y¿¿)À÷│ÍËï(j¿¼)äØ,íú©¸ç°(gu¿«)┬ô(li¿ón)╩Í╩╣Á├▀@ð®ððäË(d¿░ng)Á─Ë░Ýæ┴ªÁ├ÊÈ╝ËÅè(qi¿óng),ú¼Â°¢ÏÍ┴─┐Ã░ÊТø(j¿®ng)ð¹▓╝Á─ÀÃ│úı■▓▀▒ÏÝÜ║┴ƒo(w¿▓)═¤ÐËÁÏ╝ËÊÈîì(sh¿¬)╩®�,úí�,íú

íííí╚²éÇ(g¿¿)îË├µø_ô¶Íðç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)

íííí└¯ôP(y¿óng)▒Ý╩¥ú¼▀@ê÷(ch¿úng)ç°(gu¿«)ÙH¢╚┌╬úÖC(j¿®)Ë░Ýæ╔¯▀h(yu¿ún),ú¼¢oÍðç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)ÂÓéÇ(g¿¿)À¢├µÂ╝ĺüÝ(l¿ói)┴╦ø_ô¶,íú¥▀¾wÀÍ╬÷ú¼┐╔ÊÈÀÍ╚²éÇ(g¿¿)îË├µú║

ííííÁ┌Ê╗éÇ(g¿¿)îË├µ╩Ã┴¸┴┐,íúÀÍ╬÷┴¸┴┐ί║├Á─¥═╩Ãç°(gu¿«)ÙH╩ıͺ▒Ý,íúç°(gu¿«)ÙH╩ıͺÀÍ×Úâ╔┤¾Ýù(xi¿ñng)─┐ú¼Ê╗éÇ(g¿¿)╩âø(j¿®ng)│úÝù(xi¿ñng)─┐,ú¼Ê╗éÇ(g¿¿)╩Ã┘Y▒¥┼c¢╚┌Ýù(xi¿ñng)─┐,íú

íííí¢ø(j¿®ng)│úÝù(xi¿ñng)─┐È┌╚Ñ─Û11È┬À¦│÷¼F(xi¿ñn)┴╦Ê╗éÇ(g¿¿)äí┴ÊÁ─Îâ╗»íú2008─Û11È┬,íó12È┬,ú¼╬Êç°(gu¿«)▀M(j¿¼n)│÷┐┌┐éÍÁíó▀M(j¿¼n)┐┌║═│÷┐┌¥¨╝▒äí¤┬¢Á,íú▒Ý├¸ç°(gu¿«)ÙH¡h(hu¿ón)¥│Á─Îâ╗»îª(du¿¼)Íðç°(gu¿«)ÊЫa(ch¿ún)╔·ÍÏ┤¾Ïô(f¿┤)├µË░Ýæ,íúÁ½╩Ãú¼│÷┐┌║═▀M(j¿¼n)┐┌¤┬¢ÁÁ─╦┘Â╚▓¯«É║▄┤¾ú║ÊÈ2008─Û11,íó12È┬×Ú└²,ú¼│÷┐┌ú║ÀÍäe¤┬¢Á2.2%║═2.8%ú¼▀M(j¿¼n)┐┌ú║ÀÍäe¤┬¢Á17.9%║═21.3%,íú

ííííí░Ë┌╩Ã,ú¼È┌▀M(j¿¼n)│÷┐┌┐éÍÁ╝▒äí¤┬¢ÁÁ─═¼òr(sh¿¬)Ýÿ▓¯öU(ku¿░)┤¾┴╦ú¼═ÔàRâª(ch¿│)éõÈ÷╝Ë┴╦,íú─Ã├┤╬Êéâʬ¢ÔøQÁ─©¨▒¥åû(w¿¿n)¯}ø](m¿ªi)Ëð¢ÔøQ,ú¼▀@╩ÃÊ╗éÇ(g¿¿)╬Êéâ¼F(xi¿ñn)È┌ÀÃ│ú¯^╠█Á─åû(w¿¿n)¯}íú╦¨ÊÈÅ─ç°(gu¿«)╩«ùlÚ_(k¿íi)╩╝ú¼ð┬Á─ı{(di¿ño)┐Ï┤Ù╩®ËÍÚ_(k¿íi)╩╝╣─ä¯(l¿¼)▀M(j¿¼n)┐┌,ú¼╣─ä¯(l¿¼)│÷┐┌,íú╩┬îì(sh¿¬)╔¤,ú¼Íðç°(gu¿«)Á─│÷┐┌îª(du¿¼)GDPÁ─Ë░Ýæ╩Ã║▄╬ó╚§Á─,ú¼Í╗║═Íðç°(gu¿«)Á─¥═ÿI(y¿¿)├▄Ãð¤ÓÛP(gu¿ín)ú¼Á½╩Ã▀M(j¿¼n)┐┌às║═Íðç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)Á─È÷ÚL(zh¿úng)├▄Ãð¤ÓÛP(gu¿ín),�,úí▒└¯ôP(y¿óng)ıf(shu¿¡)íú

íííí┘Y▒¥┼c¢╚┌Ýù(xi¿ñng)─┐Ê▓│÷¼F(xi¿ñn)┴╦ð┬Á─äË(d¿░ng)æB(t¿ñi),íú░³└¿═Ô┘Y┴¸╚Ù╦┘Â╚¤┬¢Á,ú¼═Ô┘Y│Ú╠Ëú¼í░Ë╬┘Yí▒Ê▓Ëð┴╦ð┬äË(d¿░ng)æB(t¿ñi),íú

íííí╚╗°¥═È┌ÙS║¾,ú¼ç°(gu¿«)ÙH╩ıͺËÍ│÷¼F(xi¿ñn)┴╦Á─ð┬äË(d¿░ng)æB(t¿ñi)ú¼ÍÁÁ├©▀Â╚ÛP(gu¿ín)Îó,íú2009─Û1È┬,ú¼╬Êç°(gu¿«)îª(du¿¼)ð┬┼d╩ðê÷(ch¿úng)Á─│÷┐┌Á°À¨▀h(yu¿ún)┤¾Ë┌îª(du¿¼)╣ñÿI(y¿¿)╗»ç°(gu¿«)╝ÊÁ─│÷┐┌Á°À¨íúÍðç°(gu¿«)│÷┐┌Á¢▒▒├└ÁÏà^(q¿▒),íóÜW├╦║═╚ı▒¥Á─¢ÁÀ¨ÀÍäe×Ú9.6%,íó10.7%║═17.5%íú═¼ã┌,ú¼│÷┐┌Á¢ÜW├╦Í«═ÔÁ─ãõ╦¹ÜWÍÌÁÏà^(q¿▒),íó╚ı▒¥Í«═ÔÁ─ãõ╦¹üåÍÌÁÏà^(q¿▒)║═└¡Âí├└ÍÌÁ─│÷┐┌ÀÍäe┤¾À¨¤┬Á°┴╦38.5%íó27.1%║═21.6%,íú2009─Û1È┬,ú¼ð┬╝Ëã┬║═┼_(t¿ói)×│ÁÏà^(q¿▒)Á─╣ñÿI(y¿¿)╔·«a(ch¿ún)ÀÍäe¤┬¢Á┴╦29.1%║═43.1%íúË╔┤╦┐┤üÝ(l¿ói),ú¼ð┬┼d╩ðê÷(ch¿úng)¢ø(j¿®ng)Ø·(j¿¼)╦Ñ═╦┐╔─▄╝╚╔¯ÃÊ¥├,íú╚þ╣¹ıf(shu¿¡)╣ñÿI(y¿¿)╗»ç°(gu¿«)╝Ê╩Τ╚├µ┼RÁ─╩â╚┌╬úÖC(j¿®)ú¼È┘░l(f¿í)ı╣×Ú¢ø(j¿®ng)Ø·(j¿¼)╬úÖC(j¿®),ú¼È┌Íðç°(gu¿«)╝░ãõ╦¹ð┬┼d╩ðê÷(ch¿úng)¢ø(j¿®ng)Ø·(j¿¼)ç°(gu¿«)╝Ê,ú¼Ë╔Ë┌îª(du¿¼)═ÔðÞÁ─©▀Â╚Ê└┘ç(l¿ñi)ú¼îó╩Τ╚▒ݼF(xi¿ñn)×ÚÍãÈýÿI(y¿¿)╬úÖC(j¿®),ú¼▀M(j¿¼n)°Ë░Ýæ¢╚┌ððÿI(y¿¿)Á─┘Y«a(ch¿ún)┘|(zh¿¼)┴┐,íú

ííííÁ┌Â■éÇ(g¿¿)îË├µ╩Ã┤µ┴┐íú┤µ┴┐ί╝»ÍðÁ─▒ݼF(xi¿ñn)╩Ã═ÔàRâª(ch¿│)éõ,ú¼©▀▀_(d¿ó)2╚f(w¿ñn)â|├└ȬÁ─╣┘À¢═ÔàRâª(ch¿│)éõ,ú¼│╔×Úç°(gu¿«)â╚(n¿¿i)═ÔÛP(gu¿ín)ÎóÁ─¢╣³c(di¿ún)íú╚╦éâô·(d¿ín)ð─═ÔàRâª(ch¿│)éõÁ─╩ıʵåû(w¿¿n)¯}íóí░┐s╦«í▒åû(w¿¿n)¯},ú¼Ë┌╩Ãîª(du¿¼)╬Êç°(gu¿«)Á─═ÔàRâª(ch¿│)éõ«a(ch¿ún)╔·┴╦ƒo(w¿▓)©FÁ─ô·(d¿ín)æn(y¿¡u),íú╦¨Ëð▀@ð®ô·(d¿ín)æn(y¿¡u)Â╝Í©¤‗Ê╗éÇ(g¿¿)¤Ó═¼Á─¢Y(ji¿ª)ıôú¼¥═╩ãp╔┘═ÔàRâª(ch¿│)éõ,íúÁ½╩Ã,ú¼╗¨▒¥╩┬îì(sh¿¬)╩Ãú║«ö(d¿íng)ç°(gu¿«)ÙH╩ıͺ╚È╚╗┤µÈ┌Í°Ýÿ▓¯▓ó▓╗öÓð╬│╔ð┬È÷═ÔàRâª(ch¿│)éõòr(sh¿¬)ú¼Ëæıô═ÔàRâª(ch¿│)éõ┤µ┴┐Á─╩╣Ë├åû(w¿¿n)¯},ú¼╩Ãø](m¿ªi)ËðÊÔ┴xÁ─,íú└²╚þú¼2009─Û1È┬,ú¼Ùm╚╗Í╗Ëð15éÇ(g¿¿)╣ñθ╚ı,ú¼«ö(d¿íng)È┬ð┬È÷═ÔàRâª(ch¿│)éõ391â|├└Ȭú¼äô(chu¿ñng)å╬È┬ð┬©▀,íú└¯ôP(y¿óng)▒Ý╩¥,ú¼═ÔàRâª(ch¿│)éõÁ─║¤└ÝðÈåû(w¿¿n)¯}ú¼╩┬îì(sh¿¬)╔¤╩ÃÊ╗éÇ(g¿¿)┘Q(m¿ño)ÊÎÝÿ▓¯║¤└ÝðÈåû(w¿¿n)¯},íú┘Q(m¿ño)ÊÎÝÿ▓¯Á─▒¥┘|(zh¿¼)╩Ãç°(gu¿«)â╚(n¿¿i)▓╗─▄═Û╚½╬³╩ıç°(gu¿«)â╚(n¿¿i)âª(ch¿│)ð¯,ú¼Ê‗°ðÞʬ═ÔðÞËÞÊÈ╬³╩ıíú

ííííË┌╩Ã,ú¼åû(w¿¿n)¯}ËÍÜw¢Y(ji¿ª)×Úç°(gu¿«)â╚(n¿¿i)âª(ch¿│)ð¯┬╩©▀æÊÁ─á¯ør┐╔À±¤¹│²Á─åû(w¿¿n)¯},íúÎÈ╔¤éÇ(g¿¿)╩└╝o(j¿¼)90─Û┤·│§Ú_(k¿íi)╩╝ú¼Íðç°(gu¿«)Á─âª(ch¿│)ð¯┬╩▒Ò´@╩¥│÷▓╗öÓ╔¤╔²,íó▓ó│¼│÷ç°(gu¿«)â╚(n¿¿i)═Â┘YÁ─┌àä¦(sh¿¼),íúâª(ch¿│)ð¯╩ÃË╔îì(sh¿¬)¾w¢ø(j¿®ng)Ø·(j¿¼)ÎÈ͸«a(ch¿ún)╔·Á─ú¼╩Ãí░╚╦┐┌╝t└¹í▒,íó│Ã╩ð╗»║═╣ñÿI(y¿¿)╗»¤Ó╗Ñ¢╗┐ùÁ─«a(ch¿ún)╬´,ú¼╗¨▒¥▓╗╩▄ı■▓▀Á─©╔ö_íúÊ‗┤╦,ú¼©▀âª(ch¿│)ð¯┬╩╩ÃÊ╗éÇ(g¿¿)╬Êéâ▒ÏÝÜ▒╗äË(d¿░ng)¢Ë╩▄,ú¼▒ÏÝÜÊÈ┤╦×ÚÃ░╠ßüÝ(l¿ói)┐╝æ]Ê╗Ãðåû(w¿¿n)¯}Á─Ë▓╝s╩°íú

íííí└¯ôP(y¿óng)ıf(shu¿¡),ú¼Í¸Ê¬âª(ch¿│)éõÏøÄ┼(├└Ȭ,íóÜWȬíó╚ıȬ,íóËóµ^Á╚)Í«ÚgÁ─àR┬╩Îâ╗»îº(d¿úo)Í┬Á─═ÔàRâª(ch¿│)éõôpʵ,íúàRâÂôpʵÎâ╗»ƒo(w¿▓)│úíúÊ‗┤╦,ú¼Èu(p¿¬ng)âr(ji¿ñ)═ÔàRâª(ch¿│)éõÁ─ôpʵ,ú¼▓╗æ¬(y¿®ng)Ëï(j¿¼)╚Ù?y¿▓n)RâÂôpʵíú©¸ç°(gu¿«)═¿└²ú¼╣┘À¢═ÔàRâª(ch¿│)éõÁ─àRâÂôpʵË╔Ïö(c¿ói)ı■«ö(d¿íng)¥Í│ðô·(d¿ín),íúàRâÂôpʵÛP(gu¿ín)║§═ÔàRâª(ch¿│)éõÁ─Ä┼ÀN¢Y(ji¿ª)ÿï(g¿░u),íúãõøQ¿Ê‗╦ÏËðú║¢ø(j¿®ng)│úÝù(xi¿ñng)─┐¢╗ÊÎÍðÁ─Ä┼ÀN¢Y(ji¿ª)ÿï(g¿░u)ú¼║═┘Y▒¥┼c¢╚┌Ýù(xi¿ñng)─┐¢╗ÊÎÁ─Ä┼ÀN¢Y(ji¿ª)ÿï(g¿░u),íú▓╗æ¬(y¿®ng)Ë├ç°(gu¿«)â╚(n¿¿i)╣╔ã▒╩ðê÷(ch¿úng)╔¤Á─╔óæ¶(h¿┤)ð─æB(t¿ñi),ú¼╝┤í░ÎÀØqÜóÁ°í▒Á─ð─æB(t¿ñi)ú¼üÝ(l¿ói)╣▄└Ýç°(gu¿«)╝Êæ(zh¿ñn)┬È┘Y«a(ch¿ún),íúÈ┌ç°(gu¿«)â╚(n¿¿i)âª(ch¿│)ð¯▀^(gu¿░)╩úÁ─ùl╝■¤┬,ú¼╚╦├±Ä┼îª(du¿¼)å╬éÇ(g¿¿)═ÔàR║══ÔàRí░╗@ÎËí▒Á─àR┬╩Îâ╗»îº(d¿úo)Í┬Á─ôpʵ╩ÃÙyÊÈ¢ÔøQÁ─,íúÍðç°(gu¿«)╩ÃÀ±æ¬(y¿®ng)│ÍËð═ÔàRâª(ch¿│)éõåû(w¿¿n)¯},ú¼ãõ▒¥┘|(zh¿¼)╩ÃÍðç°(gu¿«)æ¬(y¿®ng)À±┤µÈ┌┘Q(m¿ño)ÊÎÝÿ▓¯åû(w¿¿n)¯}íú┘Q(m¿ño)ÊÎÝÿ▓¯Á─▒¥┘|(zh¿¼)╩ÃÍðç°(gu¿«)ç°(gu¿«)â╚(n¿¿i)âª(ch¿│)ð¯▀^(gu¿░)╩ú,ú¼âª(ch¿│)ð¯▀^(gu¿░)╩ú╩Ãîì(sh¿¬)¾w¢ø(j¿®ng)Ø·(j¿¼)Á─«a(ch¿ún)╬´,ú¼╬Êéâ▒ÏÝÜθ×ÚÃ░╠ߢË╩▄íú

íííí└¯ôP(y¿óng)▒Ý╩¥,ú¼¢╚┌╬úÖC(j¿®)¤┬,ú¼═ÔàRâª(ch¿│)éõÁ─╣▄└Ýæ(zh¿ñn)┬È╩Ãí░â╔║ª¤ÓÖÓ(qu¿ón)╚íãõ¦pí▒íúÊ‗┤╦,ú¼▒ú│Í═ÔàRâª(ch¿│)éõÁ─Ä┼ÀN¢Y(ji¿ª)ÿï(g¿░u)║═┘Y«a(ch¿ún)¢Y(ji¿ª)ÿï(g¿░u)╗¨▒¥ÀÇ(w¿ºn)¿,ú¼╩ÃÊ╗ÀN└ÝðÈÁ─▀xô±íú╬Êéâ─▄Î÷Á─╩┬ÃÚ,ú¼Í╗─▄╩ÃÝÿæ¬(y¿®ng)├└ç°(gu¿«)ç°(gu¿«)é¨╩ıʵ┬╩÷¥Ç(xi¿ñn)Á─ð┬Îâ╗»,ú¼îª(du¿¼)│ÍËð¢╚┌┘Y«a(ch¿ún)Á─ã┌¤Ì¢Y(ji¿ª)ÿï(g¿░u)▀M(j¿¼n)ððı{(di¿ño)ı¹íú

ííííÍ┴Ë┌Ë├═ÔàRâª(ch¿│)éõ┘Å(g¿░u)┘I(m¿úi)╩▓├┤,ú¼└¯ôP(y¿óng)ıJ(r¿¿n)×Úîì(sh¿¬)╬´┘Y«a(ch¿ún)▓╗╚þ¢╚┌┘Y«a(ch¿ún),íú░┤╦¹ÀÍ╬÷ú¼┤¾Î┌╔╠ãÀ,ú¼Ë╔Ë┌═ÂÖC(j¿®)Ê‗╦Ϥ¹═╦,ú¼âr(ji¿ñ)©±ÊТø(j¿®ng)¤┬Á°ú¼ÃÊø](m¿ªi)ËðÚL(zh¿úng)ã┌È÷ÚL(zh¿úng)Øô┴ª,íúÍ┴Ë┌³S¢,ú¼Î¸×Ú═Â┘Yú¼³S¢╩ÃÊ╗ÀNí░┴Ë┘|(zh¿¼)═Â┘YãÀí▒,íúæ(zh¿ñn)┬È┘Y«a(ch¿ún)Ùm╚╗┐╔▀xô±,ú¼Á½ÊÄ(gu¿®)─ú▓╗┐╔─▄║▄┤¾ú¼ÃÊ╩▄Á¢û|Á└ç°(gu¿«)Á─¤ÌÍã,íú

ííííÈ┌¢╚┌┘Y«a(ch¿ún)Íð,ú¼ç°(gu¿«)é¨íóÖC(j¿®)ÿï(g¿░u)é¨íó╣½╦¥é¨,íó╣½╦¥╣╔ã▒ÄÎÀN▀xô±,ú¼ôp╩ºÎ¯ðí╗»æ(zh¿ñn)┬Ȥ┬ú¼ç°(gu¿«)é¨Ê└╚╗ί╝Ð,íú┴Ý═Ô,ú¼┼c╬Êæ(zh¿ñn)┬È┘Y«a(ch¿ún)╣®æ¬(y¿®ng)ËðÛP(gu¿ín)Á─╣½╦¥╣╔ã▒ÊÓ┐╔┐╝æ]íú

ííííÁ┌╚²éÇ(g¿¿)îË├µ╩Ã╔╠ãÀâr(ji¿ñ)©±,íúÈ┌╔╠ãÀâr(ji¿ñ)©±´j╔²òr(sh¿¬)┘Å(g¿░u)┘I(m¿úi)Á─╔╠ãÀ,ú¼╚þÞFÁV╔░íó╩»Ë═âª(ch¿│)éõÁ╚,ú¼È┌╔╠ãÀâr(ji¿ñ)©±╠°╦«òr(sh¿¬),ú¼├µ┼R┐s╦«´L(f¿Ñng)ÙU(xi¿ún)ú╗╔╠ãÀ©▀âr(ji¿ñ)òr(sh¿¬)║×ËåÁ─┘Å(g¿░u)┘I(m¿úi)║¤╝sîóÈ┌║¤╝sËððºã┌â╚(n¿¿i)«a(ch¿ún)╔·Ïô(f¿┤)├µË░Ýæ,ú╗┤µÏøı{(di¿ño)ı¹îó│╔×Ú2009─Û╔§Í┴2010─Û╔¤░Ù─ÛË░Ýæ¢ø(j¿®ng)Ø·(j¿¼)È÷ÚL(zh¿úng)Á─ÍÏʬÊ‗╦Ï,ú¼║▄ÂÓððÿI(y¿¿)║═╣½╦¥îó╠Øôpíú«ö(d¿íng)╚╗,ú¼╔╠ãÀâr(ji¿ñ)©±Á─¤┬¢ÁÊ▓ËðËð└¹Ë░Ýæ,ú¼╦³ò■(hu¿¼)╩╣¦ö╚Ùð══¿Ïø┼‗├øÁ├Á¢?j¿®ng)Q¿ðȥŢÔú╗ã¾ÿI(y¿¿)╬┤üÝ(l¿ói)Á─╔·«a(ch¿ún)║══Â┘Y│╔▒¥ë║┴ª¤┬¢Á,ú╗¥Ë├±¤¹┘M(f¿¿i)─▄┴ª╠ß╔²,ú╗╬┤üÝ(l¿ói)È÷ÚL(zh¿úng)½@Á├Ëð└¹Á─âr(ji¿ñ)©±¡h(hu¿ón)¥│íú

ííííÍðç°(gu¿«)╚ÈËðùl╝■ÚL(zh¿úng)ã┌ÀÇ(w¿ºn)¿È÷ÚL(zh¿úng)

íííí▒M╣▄╚½Ã‗¢╚┌╬úÖC(j¿®)╚ÈÈ┌└^└m(x¿┤),ú¼▒M╣▄¢╚┌╬úÖC(j¿®)îª(du¿¼)Íðç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)Èý│╔ç└(y¿ón)ÍÏø_ô¶,ú¼Á½╩Ã└¯ôP(y¿óng)ıJ(r¿¿n)×Úú¼Íðç°(gu¿«)╚È╚╗┤µÈ┌Í°ÚL(zh¿úng)ã┌│Í└m(x¿┤)È÷ÚL(zh¿úng)Á─ùl╝■,íú

íííí╩Τ╚,ú¼╩Ãîì(sh¿¬)¾w¢ø(j¿®ng)Ø·(j¿¼)├µ╗¨▒¥┴╝║├íúÅ─╣®¢o├µ┐┤,ú¼│õÈúÁ─âª(ch¿│)ð¯┘YÈ┤,ú¼╩╣Á├╬Êéâ┐╔ÊÈ╬³╝{┤¾┴┐▓╗└¹ø_ô¶ú¼▓ó×Ú¢ø(j¿®ng)Ø·(j¿¼)░l(f¿í)ı╣╠ß╣®┘Y¢Íº│Í,íú▓óÃÊÍðç°(gu¿«)¥▀ËðÏS©╗Á─ä┌äË(d¿░ng)┴ª┘YÈ┤,íúÅ─ðÞþ├µ┐┤ú¼«ö(d¿íng)Ã░╬Êç°(gu¿«)│÷┐┌╩▄¤Ì,ú¼ç°(gu¿«)â╚(n¿¿i)¤¹┘M(f¿¿i)È┌Â╠ã┌â╚(n¿¿i)Ê▓ÙyÊÈЩ╦┘È÷╝Ë,ú¼Á½╩Ã═Â┘Y╚È┤µÈ┌ÿO┤¾ËÓÁÏíú╬Êç°(gu¿«)╣ñÿI(y¿¿)╗»ı²▀M(j¿¼n)ððÁ¢Íð║¾ã┌,ú¼│õé(zh¿¿n)╗»▀ÇÈ┌Íðã┌,ú¼▀Ç┤µÈ┌Í°«a(ch¿ún)ÿI(y¿¿)¢Y(ji¿ª)ÿï(g¿░u)║═¤¹┘M(f¿¿i)¢Y(ji¿ª)ÿï(g¿░u)╔²╝ë(j¿¬),íó¡h(hu¿ón)¥│▒úÎo(h¿┤)íó╔·æB(t¿ñi)¢¿ÈO(sh¿¿)║═╔þò■(hu¿¼)╩┬ÿI(y¿¿)░l(f¿í)ı╣Á╚À¢├µÁ─¥Ì┤¾ðÞþ,íúÊ‗┤╦,ú¼Ëð└ÝË╔îª(du¿¼)Íðç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)È÷ÚL(zh¿úng)│õØM(m¿ún)ð┼ð─íú

ííííãõ┤╬,ú¼¢╚┌▓┐ÚT(m¿ªn)╗¨▒¥ÀÇ(w¿ºn)¿,íúÍðç°(gu¿«)ÊÈÒyððÿI(y¿¿)×Ú͸Á─¢╚┌¾w¤Áú¼╠ß╣®┴╦¢╚┌ÀÇ(w¿ºn)¿Á─╗¨ÁA(ch¿│),íú╩└╝o(j¿¼)Í«│§▀M(j¿¼n)ððÁ─Òyðð▓╗┴╝┘Y«a(ch¿ún)╠ÄÍ├,íó¢╚┌ÖC(j¿®)ÿï(g¿░u)Á─È┘┘Y▒¥╗»║═╣½╦¥Í╬└ÝÖC(j¿®)ÍãÁ─©─©´ú¼╠ßÃ░▀M(j¿¼n)ðð┴╦«ö(d¿íng)¤┬╬¸À¢ç°(gu¿«)╝Êı²È┌▀M(j¿¼n)ððÁ─╚Ñ©▄ùU╗»▀^(gu¿░)│╠,íú°ÃÊ,ú¼ð┬╩└╝o(j¿¼)ÊÈüÝ(l¿ói)ú¼¢╚┌▒O(ji¿ín)╣▄¾w¤Á▓╗öÓ═Û╔ã,íú

íííí▒ú│ÍÈ÷ÚL(zh¿úng)͸ʬÊ└┘ç(l¿ñi)═Â┘Y

íííí└¯ôP(y¿óng)ıJ(r¿¿n)×Ú,ú¼Íðç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)È÷ÚL(zh¿úng)͸ʬÊ└┘ç(l¿ñi)═Â┘Y,íú╦¹ÀÍ╬÷ıf(shu¿¡),ú¼È┌Â╠ã┌â╚(n¿¿i)ú¼¤¹┘M(f¿¿i)È÷ÚL(zh¿úng)║▄Ùy│╔×Ú┤┘▀M(j¿¼n)¢ø(j¿®ng)Ø·(j¿¼)È÷ÚL(zh¿úng)Á─͸ʬÊ‗╦Ï,ú¼Ê‗?y¿ñn)Ú¤¹┘M(f¿¿i)╩▄ÍãË┌ç°(gu¿«)├±╩ı╚ÙÈ÷ÚL(zh¿úng)╝░ç°(gu¿«)├±╩ı╚ÙÀÍ┼õ,íúÂÓ─ÛÁ─¢ø(j¿®ng)Ø·(j¿¼)îì(sh¿¬)█`´@╩¥ú║¤¹┘M(f¿¿i)Á─ÎâäË(d¿░ng)¤Ó«ö(d¿íng)¥Å┬²íú│÷┐┌©³ÙyÊÈÊ└┐┐,íú╚½Ã‗¢ø(j¿®ng)Ø·(j¿¼)¤┬╗¼,ú¼┘Q(m¿ño)ÊÎ▒úÎo(h¿┤)͸┴x╠º¯^ú¼═ÔðÞ▒Ï╚╗╬«┐s,íúÍðç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)░l(f¿í)ı╣Á¢¢±╠ý,ú¼ÊТø(j¿®ng)Á¢┴╦ðÞʬÍØu©─ÎâÊÈ═¨Ê└┘ç(l¿ñi)═ÔðÞ└¡äË(d¿░ng)¢ø(j¿®ng)Ø·(j¿¼)È÷ÚL(zh¿úng)©±¥ÍÁ─òr(sh¿¬)║‗ú¼ç°(gu¿«)├±¢ø(j¿®ng)Ø·(j¿¼)æ¬(y¿®ng)Í▓¢ÌD(zhu¿ún)¤‗Ê└┐┐?j¿®)?n¿¿i)ðÞüÝ(l¿ói)└¡äË(d¿░ng)¢ø(j¿®ng)Ø·(j¿¼)È÷ÚL(zh¿úng),íú▀@┐═Ë^╔¤Ê▓ò■(hu¿¼)«a(ch¿ún)╔·ã¢║Ô┘Q(m¿ño)ÊÎ╩ıͺÁ─¢Y(ji¿ª)╣¹,íú▒ú│ͦ^©▀Á─═Â┘Y┬╩ú¼╚È╚╗╩ÃÍÏåó¢ø(j¿®ng)Ø·(j¿¼)È÷ÚL(zh¿úng)Á─͸ʬ╩ÍÂ╬,íúÊ‗?y¿ñn)Ú©▀â?ch¿│)ð¯×Ú═Â┘YÈ÷ÚL(zh¿úng)╠ß╣®┴╦ƒo(w¿▓)═¿Ïø┼‗├øÁ─╗¨ÁA(ch¿│),íú

ííííÛP(gu¿ín)Ë┌Íðç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)╗ÍÅ═(f¿┤)Á─┬ÀÅ¢ú¼┤¾Í┬╔¤ËðVð═,íóUð═,íóLð═║═Wð═Á╚ÄÎÀNı╣═¹íú└¯ôP(y¿óng)ıJ(r¿¿n)×ÚWð═┐╔─▄▒╚¦^¼F(xi¿ñn)îì(sh¿¬),íú─┐Ã░,ú¼ı■©«═Â┘YÊТø(j¿®ng)åóäË(d¿░ng),ú¼Á½├±Úg┘Y▒¥╔ðÈ┌Ë^═¹ú¼╔§Í┴▀ÇÈ┌│À│÷,íúð┼┘JÊÄ(gu¿®)─úÈ┌1-3È┬öU(ku¿░)Åê║▄┐ý,ú¼Á½╦ã║§╔ð╬┤▀M(j¿¼n)╚Ùîì(sh¿¬)¾w¢ø(j¿®ng)Ø·(j¿¼)¯I(l¿½ng)Ë‗�,ú┐╔│Í└m(x¿┤)Á─È÷ÚL(zh¿úng),ú¼▒ÏÝÜËð├±Úg┘Y▒¥Á─ÀeÿO▀M(j¿¼n)╚ÙíúËð╚╦¯A(y¿┤)£y(c¿¿)ú║Íðç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)È┌2008─Û4╝¥Â╚╩Î┤╬Êè(ji¿ñn)ÁÎ,ú¼È┌2009─ÛË╔Ë┌öU(ku¿░)Åêı■▓▀°Ëð╦¨À┤Åù,ú¼Á½2010─Û╔¤░Ù─Û¢ø(j¿®ng)Ø·(j¿¼)È÷ÚL(zh¿úng)┐╔─▄È┘┤╬Ë|ÁÎíú¢ø(j¿®ng)Ø·(j¿¼)Á─ί¢KÀ┤ÅùÍ╗ËðÈ┌═Â┘Y│Í└m(x¿┤)â╔─Û£p╦┘,íó▀^(gu¿░)╩ú╔·«a(ch¿ún)─▄┴ªÁ├Á¢│õÀÍ╠È╠¡,íó├±Úg┘Y▒¥╚½├µ╗ÍÅ═(f¿┤)╗¯┴ªÍ«║¾▓┼─▄îì(sh¿¬)¼F(xi¿ñn)íú▀@¥═ð╬│╔┴╦╦¨Í^Wð═╗ÍÅ═(f¿┤)┬ÀÅ¢,íú

íííí└¯ôP(y¿óng)Åè(qi¿óng)ı{(di¿ño),ú¼Íðç°(gu¿«)ʬ¤Ù└^└m(x¿┤)▒ú│ÍÚL(zh¿úng)ã┌│Í└m(x¿┤)Á─È÷ÚL(zh¿úng)ú¼ÛP(gu¿ín)µIÈ┌Ë┌ıµı²┬õîì(sh¿¬)┐ãîW(xu¿ª)░l(f¿í)ı╣Ë^,íúʬ╚½├µ┬õîì(sh¿¬)í░▒úÈ÷ÚL(zh¿úng),íóöU(ku¿░)â╚(n¿¿i)ðÞíóı{(di¿ño)¢Y(ji¿ª)ÿï(g¿░u)í▒Á─æ(zh¿ñn)┬È▓┐╩,ú¼╠ÏäeÎóÊÔ░Ðí░ı{(di¿ño)¢Y(ji¿ª)ÿï(g¿░u)í▒╚┌╚Ùí░▒úÈ÷ÚL(zh¿úng)í▒Á─┤Ù╩®Í«Íð,íúÍðç°(gu¿«)ò■(hu¿¼)┬╩¤╚Î▀│÷└º¥│ú¼Á½▓╗─▄âHÊÈæ¬(y¿®ng)îª(du¿¼)Í▄ã┌Á─▓▀┬ÈüÝ(l¿ói)¢ÔøQ¢Y(ji¿ª)ÿï(g¿░u)╩º║Ôåû(w¿¿n)¯},ú¼©³▓╗┐╔×Ú¢Ô└ºÂ°═úÍ╣©─©´,íúÀ±ätú¼┐╔─▄¢o╬┤üÝ(l¿ói)Á─░l(f¿í)ı╣Èý│╔ı¤ÁK,íú├└ç°(gu¿«)¢╚┌╬úÖC(j¿®)Á─îì(sh¿¬)¾w¢ø(j¿®ng)Ø·(j¿¼)©¨È┤,ú¼È┌Ë┌▀`▒│╔╠ÿI(y¿¿)ÊÄ(gu¿®)ätú¼Îîø](m¿ªi)Ëð─▄┴ª┘Å(g¿░u)┘I(m¿úi)ÎíÀ┐Á─¥Ë├±╚Ñ┘Å(g¿░u)┘I(m¿úi)ÎíÀ┐,íú├└ç°(gu¿«)¢╚┌╬úÖC(j¿®)í░ʾÞb▓╗▀h(yu¿ún)í▒,ú¼╬Êéâ?c¿¿)┌═ãðð¢?j¿®ng)Ø·(j¿¼)┤╠╝ñı■▓▀òr(sh¿¬)ú¼æ¬(y¿®ng)└╬Ëø├└ç°(gu¿«)¢╚┌╬úÖC(j¿®)Á─¢╠Ëû(x¿┤n),íú┤╦═Ô,ú¼┤╦┤╬╬úÖC(j¿®)║═╦Ñ═╦Ê▓╩Ãîª(du¿¼)Íðç°(gu¿«)░l(f¿í)ı╣─ú╩¢Á─Ê╗┤╬╠¶æ(zh¿ñn)ú¼╦³ıf(shu¿¡)├¸,ú¼┤ÍÀ┼Á─═Â┘Y║═│÷┐┌‗î(q¿▒)äË(d¿░ng)Á─È÷ÚL(zh¿úng)ÊÐÙyÊÈ×Ú└^,íú

íííí└¯ôP(y¿óng)ıf(shu¿¡)ú¼Ê¬ÎóÍÏ║ÛË^ı{(di¿ño)┐ÏÀÂ╩¢Á─ı{(di¿ño)ı¹,íú═Û╔ã║ÛË^ı{(di¿ño)┐Ï─┐ÿ╦(bi¿ío)¾w¤Á,ú¼░Ð┤┘▀M(j¿¼n)¥═ÿI(y¿¿)À┼È┌â×(y¿¡u)¤╚Á─╬╗Í├╔¤,ú╗©─©´░³└¿ÏøÄ┼ı■▓▀íóÏö(c¿ói)ı■ı■▓▀,íó«a(ch¿ún)ÿI(y¿¿)ı■▓▀Á╚È┌â╚(n¿¿i)Á─║ÛË^ı{(di¿ño)┐Ͼw¤Á,ú╗ÎóÊÔç°(gu¿«)ÙH╩ıͺ©±¥ÍÁ─Îâ╗»ú╗ÀeÿOàó┼cç°(gu¿«)ÙHÏøÄ┼¾w¤Á©─©´,ú╗ÀÇ(w¿ºn)▓¢═ã▀M(j¿¼n)╚╦├±Ä┼ç°(gu¿«)ÙH╗»,íú

(Íðç°(gu¿«)╔þò■(hu¿¼)┐ãîW(xu¿ª)È║¢╚┌Ðð¥┐╦¨╦¨ÚL(zh¿úng))

└¯ôP(y¿óng)║å(ji¿ún)¢Ú

íííí└¯ôP(y¿óng)ú¼1951─Û│÷╔·Ë┌░▓╗ı╗┤─¤,íúÍðç°(gu¿«)╚╦├±┤¾îW(xu¿ª)▓®╩┐«àÿI(y¿¿),íúÈ°╚╬Íðç°(gu¿«)╔þò■(hu¿¼)┐ãîW(xu¿ª)È║Ïö(c¿ói)┘Q(m¿ño)¢ø(j¿®ng)Ø·(j¿¼)╦¨©▒╦¨ÚL(zh¿úng)ú¼¢╚┌Ðð¥┐Íðð─͸╚╬,ú¼Íðç°(gu¿«)╚╦├±ÒyððÏøÄ┼ı■▓▀╬»åTò■(hu¿¼)╬»åT,íú2003─ÛÍ┴¢±ú¼╚╬Íðç°(gu¿«)╔þò■(hu¿¼)┐ãîW(xu¿ª)È║¢╚┌Ðð¥┐╦¨╦¨ÚL(zh¿úng),íóîW(xu¿ª)▓┐╬»åT,ú¼¢╚┌Ðð¥┐Íðð─͸╚╬íóÐð¥┐åT,ú¼▓®╩┐╔·îº(d¿úo)ă,íú͸ʬÐð¥┐¯I(l¿½ng)Ë‗?y¿ñn)ÚÏøÄ┼íÇyðð,íó¢╚┌╩ðê÷(ch¿úng),íóÏö(c¿ói)ÂÉíúÍ┴¢±ÊÐ│÷░µîú(zhu¿ín)Í°╩«Â■▓┐,ú¼ÎgÍ°╚²▓┐ú¼ıô╬─¢³░┘ã¬,íúîú(zhu¿ín)Í°íÂÏö(c¿ói)ı■Ða(b¿│)┘N¢ø(j¿®ng)Ø·(j¿¼)ÀÍ╬÷íÀ½@1990─ÛîOÊ▒À¢¢ø(j¿®ng)Ø·(j¿¼)┐ãîW(xu¿ª)¬ä(ji¿úng)Ͱθ¬ä(ji¿úng),ú¼ıô╬─í░Íðç°(gu¿«)│Ã╩ð═┴ÁÏ╩╣Ë├┼c╣▄└Ýí▒½@1994─ÛîOÊ▒À¢¢ø(j¿®ng)Ø·(j¿¼)┐ãîW(xu¿ª)¬ä(ji¿úng)?w¿┤)ô╬─¬?ji¿úng)íú

▒│¥░µ£¢ËÊ╗ Íðç°(gu¿«)âª(ch¿│)ð¯┬╩ÊЩ▀▀_(d¿ó)46%¥Ë├±âª(ch¿│)ð¯┤µ┐¯14╚f(w¿ñn)â|Ȭ

ííííÍðç°(gu¿«)─┐Ã░Á─âª(ch¿│)ð¯┬╩©▀▀_(d¿ó)46%,ú¼¥Ë├±âª(ch¿│)ð¯┤µ┐¯14╚f(w¿ñn)â|Ȭ,ú¼ã¾ÿI(y¿¿)┤µ┐¯10╚f(w¿ñn)â|Ȭíú▀@ð®öÁ(sh¿┤)ÎÍʲã┴╦¢╚┌¢þÁ─ãı▒ÚÛP(gu¿ín)Îó,íú

ííííÍðç°(gu¿«)╚╦├±ÒyððððÚL(zh¿úng)Í▄ðí┤¿È┌╩└¢þ¢ø(j¿®ng)Ø·(j¿¼)ıôë»─Ûò■(hu¿¼)╔¤▒Ý╩¥,ú¼─┐Ã░Á─¥Ë├±©▀âª(ch¿│)ð¯┬╩┼cÍðç°(gu¿«)鸢y(t¿»ng)╬─╗»íó╔þò■(hu¿¼)¢Y(ji¿ª)ÿï(g¿░u),íó╝Ê═ÑË^─¯Á╚ÍTÂÓÊ‗╦ÏËðÛP(gu¿ín),ú¼Á½╔þò■(hu¿¼)▒úı¤¾w¤ÁÁ─▓╗¢í╚½╩╣└¤░┘ðı▓╗©Ê╗¿ÕX(qi¿ón)╩ÃÍÏʬȡÊ‗íú

ííííÃÕ╚A┤¾îW(xu¿ª)¢ø(j¿®ng)Ø·(j¿¼)╣▄└ÝîW(xu¿ª)È║¢╠╩┌╬║¢▄ıJ(r¿¿n)×Ú,ú¼Íðç°(gu¿«)ËðÎÈ╝║╠Ï╩ÔÁ─ç°(gu¿«)ÃÚ,ú¼Ùm╚╗┐é¾wâª(ch¿│)ð¯┬╩║▄©▀,ú¼Á½éÇ(g¿¿)╚╦ôÝËðÁ─Ïö(c¿ói)©╗▓¯«É║▄┤¾ú¼ÂÓöÁ(sh¿┤)╚╦▀ÇÈ┌×Ú╬┤üÝ(l¿ói)Á─B(y¿úng)└¤,íóÎË┼«¢╠˲,íóßt(y¿®)»ƒ┘M(f¿¿i)Ë├íóÎíÀ┐Á╚åû(w¿¿n)¯}ô·(d¿ín)æn(y¿¡u),íú╦¨ÊÈ,ú¼¼F(xi¿ñn)ÙAÂ╬©▀âª(ch¿│)ð¯┬╩▓╗┐╔─▄¢Á¤┬üÝ(l¿ói)ú¼¯A(y¿┤)Ëï(j¿¼)Íðç°(gu¿«)Á─©▀âª(ch¿│)ð¯┬╩▀Çîó│Í└m(x¿┤)10Á¢20─Û,íú

(íÂð┬╚A¥W(w¿úng)íÀ)

▒│¥░µ£¢ËÂ■ ╬Êç°(gu¿«)2008─Ûâª(ch¿│)ð¯┬╩×Ú28.8%╦óð┬┴╦▀^(gu¿░)╚Ñί©▀╝o(j¿¼)õø

íííí┼c¤¹┘M(f¿¿i)¤Ó▒╚,ú¼╬Êç°(gu¿«)╝Ê═Ñâ×(y¿¡u)¤╚┐╝æ]âª(ch¿│)ð¯Á─âA¤‗│Í└m(x¿┤)Í°íú2008─Ûâª(ch¿│)ð¯┬╩×Ú28.8%,ú¼╦óð┬┴╦▀^(gu¿░)╚Ñί©▀╝o(j¿¼)õø,íú

ííííîª(du¿¼)Ë┌¥Ë├±âª(ch¿│)ð¯┤¾À¨È÷╝ËÁ─È¡Ê‗ú¼ÍðÐÙÏö(c¿ói)¢ø(j¿®ng)┤¾îW(xu¿ª)Íðç°(gu¿«)ÒyððÿI(y¿¿)Ðð¥┐Íðð─͸╚╬╣¨╠´Ë┬ıJ(r¿¿n)×Ú╩Τ╚È┌Ë┌2008─Û╬Êç°(gu¿«)¢ø(j¿®ng)Ø·(j¿¼)│÷¼F(xi¿ñn)¤┬╗¼,ú¼¥Ë├±¤¹┘M(f¿¿i)âA¤‗╬«┐s,ú¼âª(ch¿│)ð¯ÊÔÈ©È÷Åè(qi¿óng)íú

íííí2008─Û¢╚┌¾w¤Á▀\(y¿┤n)ððöÁ(sh¿┤)ô■(j¿┤)´@╩¥,ú¼2008─Û¥Ë├±æ¶(h¿┤)╚╦├±Ä┼┤µ┐¯È÷╝Ë4.63╚f(w¿ñn)â|Ȭ,ú¼┼c2007─Û¤Ó▒╚ú¼È÷ÚL(zh¿úng)▀_(d¿ó)Á¢3▒Â,íú2008─Û╚╦├±Ä┼©¸Ýù(xi¿ñng)┤µ┐¯È÷╝Ë7.69╚f(w¿ñn)â|Ȭ,ú¼═¼▒╚ÂÓÈ÷2.3╚f(w¿ñn)â|ȬíúãõÍð,ú¼¥Ë├±æ¶(h¿┤)┤µ┐¯È÷╝Ë4.63╚f(w¿ñn)â|Ȭ,íú

ííííÜv╩ÀöÁ(sh¿┤)ô■(j¿┤)´@╩¥ú¼2007─Û╚½─Û¥Ë├±æ¶(h¿┤)┤µ┐¯È÷╝Ë┴┐×Ú1.13╚f(w¿ñn)â|Ȭ,íúÊ▓¥═╩Ãıf(shu¿¡),ú¼2008─Û╚½─Û¥Ë├±âª(ch¿│)ð¯Á─È÷┴┐▀_(d¿ó)Á¢2007─Û╚½─ÛÁ─╦─▒Âíú

ú¿íÂ╗ø©█░─âr(ji¿ñ)©±┘YËì¥W(w¿úng)íÀú®

▒│¥░µ£¢Ë╚² ├└ç°(gu¿«)âª(ch¿│)ð¯┬╩╔¤╔²

íííí├└ç°(gu¿«)ı■©«2╚ı╣½▓╝Á─â╔À¦ê¾(b¿ño)©µÎî¢ø(j¿®ng)Ø·(j¿¼)îW(xu¿ª)╝Êéâ©ðËX(ju¿ª)Ã░¥░©³╝˸÷Á¡ú║Ë╔Ë┌├└ç°(gu¿«)╚╦Á─╩ı╚Ù▀BÈ┬¤┬¢Á,ú¼╦¹éâÁ─¤¹┘M(f¿¿i)ͺ│÷Ê▓Ê╗È┘╬«┐s,ú¼©³ÂÓÁ─╚╦Ú_(k¿íi)╩╝┤µÕX(qi¿ón)íú├└ç°(gu¿«)╔╠äı(w¿┤)▓┐Á─ê¾(b¿ño)©µıf(shu¿¡),ú¼├└ç°(gu¿«)╚╦Á─┐╔ͺ┼õ╩ı╚ÙÈ┌╚Ñ─Û12È┬¤┬Á°0.2%,ú¼▀B└m(x¿┤)Á┌╚²éÇ(g¿¿)È┬¤┬¢ÁíúéÇ(g¿¿)╚╦¤¹┘M(f¿¿i)¤┬╗¼┴╦1%,ú¼ÊÔ╬ÂÍ°├└ç°(gu¿«)╚╦Ê╗éÇ(g¿¿)È┬╔┘╗¿┴╦1024â|├└Ȭ,íú▀@▓╗âH╩Ã▀B└m(x¿┤)Á┌6éÇ(g¿¿)È┬¤┬¢Áú¼Ê▓╩Ã░ÙéÇ(g¿¿)╩└╝o(j¿¼)ÊÈüÝ(l¿ói)│Í└m(x¿┤)òr(sh¿¬)ÚgίÚL(zh¿úng)Á─,íú┼c┤╦═¼òr(sh¿¬),ú¼├└ç°(gu¿«)╚╦Á─âª(ch¿│)ð¯┬╩Ú_(k¿íi)╩╝╔¤╔²,íú╚Ñ─Û12È┬éÇ(g¿¿)╚╦âª(ch¿│)ð¯╔¤Øq┴╦3.6%ú¼╚½─Û㢥¨È÷ÚL(zh¿úng)1.7%,ú¼▀@ÄÎ║§╩Ã2007─ÛöÁ(sh¿┤)ÎÍÁ─╚²▒Â,íú├└┬ô(li¿ón)╔þıf(shu¿¡)ú¼2004─Û├└ç°(gu¿«)╚╦㢥¨âª(ch¿│)ð¯┬╩╩Ã0.4%,ú¼2005─Û▀ÇÈ°¢ø(j¿®ng)Ê╗Â╚Îâ?y¿¡u)ÚÏ?f¿┤)ÍÁ,ú¼╚þ¢±▀@Ê╗┌àä¦(sh¿¼)ı²È┌┼ñÌD(zhu¿ún)íú

(íÂÍðç°(gu¿«)¥W(w¿úng)íÀ)

▒│¥░µ£¢Ë╦─ 3È┬ÅV┴xÏøÄ┼╣®æ¬(y¿®ng)┴┐È÷À¨äô(chu¿ñng)13─Ûð┬©▀

ííííÐÙðð╣½▓╝Á─Ê╗╝¥Â╚ÏøÄ┼ð┼┘JöÁ(sh¿┤)ô■(j¿┤)´@╩¥,ú¼ÅV┴xÏøÄ┼╣®æ¬(y¿®ng)┴┐(M2)═¼▒╚È÷ÚL(zh¿úng)25.51%,ú¼▀_(d¿ó)Á¢53.06╚f(w¿ñn)â|Ȭú¼äô(chu¿ñng)¤┬1996─Û11È┬ÊÈüÝ(l¿ói)Á─å╬È┬ί┤¾È÷À¨,íú┼c┤╦═¼òr(sh¿¬),ú¼3È┬À¦╚╦├±Ä┼©¸Ýù(xi¿ñng)┘J┐¯Ê▓┤¾À¨È÷╝Ë1.89╚f(w¿ñn)â|Ȭú¼═¼▒╚ÂÓÈ÷1.61╚f(w¿ñn)â|Ȭ,ú¼│¼│÷╩ðê÷(ch¿úng)¯A(y¿┤)ã┌,ú¼▓óÈ┘Â╚äô(chu¿ñng)¤┬Íðç°(gu¿«)å╬È┬À┼┘JÜv╩À╝o(j¿¼)õøíúÊ╗╝¥Â╚Á─╚╦├±Ä┼ð┬È÷┘J┐¯ÊТø(j¿®ng)▀_(d¿ó)Á¢4.58╚f(w¿ñn)â|Ȭ,ú¼ÊÐ═Û│╔¢±─Û╚½─Û5╚f(w¿ñn)â|Ȭð┬È÷ð┼┘JÍ©ÿ╦(bi¿ío)Á─90%ÊÈ╔¤,íú

(íÂð┬┐ýê¾(b¿ño)íÀ)

íííí50╚╦ıô뻥W(w¿úng)ÍÀú║http://www.50forum.org.cn

ííííð┬└╦íñÚL(zh¿úng)░▓Ív뻥W(w¿úng)ÍÀú║http://www.finance.com.cn |