|

|

|

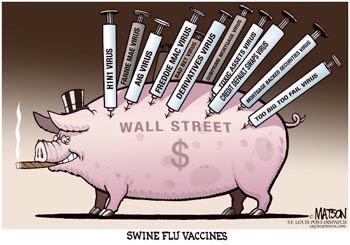

豬流感和華爾街

(摘自11月10日圣路易斯郵報) |

金融海嘯爆發(fā)后,,全球各國經(jīng)濟無不受到?jīng)_擊,,以美國為首的西方資本主義體系受害最大,相對而言,,金融體制仍未全面開放的中國經(jīng)濟所受損害最小,。美國采取貨幣寬松政策,大印鈔票挽救危機,,美元長期積弱勢所難免,,而中國則以大力投資基建和擴大內(nèi)需拉動經(jīng)濟發(fā)展,今年上半年已取得7.1%的經(jīng)濟增長,,全年“保八”目標成功在望,,人民幣遂成為如日方中的強勢貨幣。

致力躋身國際儲備

目前全球貿(mào)易有近七成以美元為交易單位,,不少國家都以美元為外匯儲備,,長遠而言,美元持續(xù)下跌,,必然令國際貨幣體系動蕩,,也會嚴重損害持有大量美元外匯儲備的國家利益。

為了保障國家利益和穩(wěn)定世界經(jīng)濟發(fā)展,,人民幣國際化及最終成為國際儲備之一,,已是中國未來經(jīng)濟發(fā)展的首要目標和重要國策,并且已正式提上議程,。

今年3月,,中國人民銀行行長周小川發(fā)表文章《關于改革國際貨幣體系的思考》,提出創(chuàng)造一種與主權國家脫鉤,,并能保持幣值長期穩(wěn)定的超主權貨幣,,令國際更關注人民幣國際化的發(fā)展。不過,,一國貨幣要成為國際貨幣,,需要具備成為計價單位,、交易媒介(結(jié)算貨幣)、投資工具,、儲備貨幣和價值儲存等多項功能,,而要充分有效發(fā)揮這些功能,有關國家無論在經(jīng)濟,、政治和軍事上都要十分強大和穩(wěn)定,。

三步推進減低風險

中國的經(jīng)濟規(guī)模目前是全球第三大,全年國民生產(chǎn)總值為4萬億余美元,,僅次于美國和日本,,預料今年底已可超過日本成為全球第二大經(jīng)濟體系。30年后,,以過去十多年來的經(jīng)濟增長速度,,中國甚至有可能超越美國成為世界第一大經(jīng)濟體系。

然而,,人民幣的國際化不能一蹴而就,。

人民幣成為國際貨幣也同時意味風險增加,未來勢將面對國際金融市場的種種沖擊,,而中國政府調(diào)控經(jīng)濟的能力將會減弱,。再者,人民幣資本項目至今未全面開放,,一下子國際化,有可能出現(xiàn)失控局面,。所以,,必須先行在內(nèi)在外建立兩道“防火墻”,以策安全,。

根據(jù)中國的發(fā)展策略,,人民幣國際化將會分成三步走。第一步是周邊化,,在周邊地區(qū)實行小額人民幣貿(mào)易結(jié)算,,而今年6月內(nèi)地與香港就跨境貿(mào)易人民幣結(jié)算業(yè)務簽訂備忘錄,便是其中一個重要部分,。第二步是區(qū)域化,,致力在亞洲地區(qū)實現(xiàn)局部國際化,既要成為區(qū)內(nèi)主要貿(mào)易結(jié)算貨幣之一,,也要成為部分國家的儲備貨幣之一,。第三步才是國際化,成為國際主要儲備貨幣之一,,在全球貿(mào)易結(jié)算中占較高比例,。

香港提供投資渠道

因此,,作為人民幣貿(mào)易兌換試點,香港已經(jīng)成為國家部署人民幣國際化的重要環(huán)節(jié)之一,,目的就是充分利用香港的既有優(yōu)勢和條件,,進行試驗,逐步擴大香港人民幣利率,、匯率市場參與者和產(chǎn)品范圍,,提高市場流通性和效率,為人民幣成為儲備貨幣提供有效的投資渠道,。這可說是人民幣國際化發(fā)展的第一階段,,主要是為滿足因人民幣結(jié)算而流入香港的人民幣流動性,創(chuàng)造一個在「本地回流」的機制,,包括逐步開發(fā)人民幣存款業(yè)務,、人民幣貿(mào)易信貸、人民幣銀行間拆借和人民幣回購業(yè)務,,并允許很多內(nèi)地和香港機構(gòu)發(fā)行人民幣債券,。

這是一個千載難逢的機會,如能好好把握,,一定可以鞏固和壯大香港的國際金融中心地位,。前任金管局總裁任志剛在卸任前,也忠告本港銀行和金融業(yè)界人士應該全力拓展人民幣業(yè)務,,否則香港早晚會被邊緣化,,后果堪虞。

貢獻國家自身受益

不過,,自人民幣跨境貿(mào)易結(jié)算業(yè)務開展以來,,至今年9月上旬,數(shù)額只有7000萬元,,與相關的貿(mào)易額比較,,根本不成比例。再者,,香港銀行體系現(xiàn)有人民幣存款規(guī)模仍較小,,只有567億元,不足以支持大規(guī)模貿(mào)易及融資活動,。今年是60周年國慶,,中央政府向香港送大禮,發(fā)行國債60億,,規(guī)模不算大,,卻是一個好開始。只要本港銀行和金融業(yè)界人士把握機遇,,循序漸進,,穩(wěn)扎穩(wěn)打開拓人民幣各類業(yè)務,,香港一定可以在人民幣國際化過程中扮演重要角色,為國家作出貢獻之余,,自身也可取得實際收益,。(摘自11月10日香港《大公報》) |