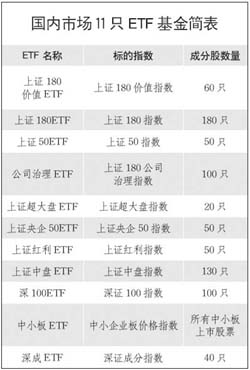

ETF作為一種成本低、透明度高,、流動性好,、交易機(jī)制靈活的開放式場內(nèi)基金品種,,2009年以來受到廣泛青睞,家族不斷壯大,。目前,,市場中已有10只ETF基金,,另還有上證180價(jià)值ETF正在發(fā)行�,;饦I(yè)內(nèi)專家表示,雖然指數(shù)化投資是一種被動投資策略,,但投資者在挑選指數(shù)時,,又何嘗不是一種主動選擇,?因此普通投資者在挑選ETF時一定要先重點(diǎn)考察ETF背后的指數(shù),如何考察具體有三招,。

ETF作為一種成本低、透明度高,、流動性好,、交易機(jī)制靈活的開放式場內(nèi)基金品種,,2009年以來受到廣泛青睞,家族不斷壯大,。目前,,市場中已有10只ETF基金,,另還有上證180價(jià)值ETF正在發(fā)行�,;饦I(yè)內(nèi)專家表示,雖然指數(shù)化投資是一種被動投資策略,,但投資者在挑選指數(shù)時,,又何嘗不是一種主動選擇,?因此普通投資者在挑選ETF時一定要先重點(diǎn)考察ETF背后的指數(shù),如何考察具體有三招,。

第一招:看成分股

基金業(yè)內(nèi)專家表示,挑選指數(shù),,第一要看指數(shù)成分股的數(shù)量和質(zhì)量,。ETF作為跟蹤指數(shù)的被動投資產(chǎn)品,成分股數(shù)量不宜太多,,否則可能會造成指數(shù)跟蹤不夠精準(zhǔn),,影響基金業(yè)績;成分股數(shù)量太少又不利于分散投資風(fēng)險(xiǎn),。

目前,,國內(nèi)已上市或正在發(fā)行的ETF都瞄準(zhǔn)了各不相同的指數(shù)。從成分股數(shù)量看,,上證超大盤ETF標(biāo)的指數(shù)的成分股僅有20只,;深成ETF標(biāo)的指數(shù)的成分股為40只;上證180價(jià)值ETF等4只ETF各自標(biāo)的指數(shù)成分股的數(shù)量均在50-60只范圍內(nèi),;深100ETF及其他剩余ETF標(biāo)的指數(shù)成分股的數(shù)量則超過了100只,。專家認(rèn)為,,成分股數(shù)量在50-60只之間最適合作為ETF的跟蹤標(biāo)的,這是投資者應(yīng)該關(guān)注的第一點(diǎn),。

其次,,ETF標(biāo)的指數(shù)成分股的質(zhì)量如何也很重要。

第二招:看指數(shù)估值

專家表示,,盡管ETF本身具有靈活多樣的投資策略可以運(yùn)用,,但普通投資者進(jìn)行指數(shù)投資時,,最好還是選擇省時省力的長期投資方式,。而考察指數(shù)的長期投資價(jià)值就離不開考察指數(shù)的估值水平,只有整體比較“便宜”的指數(shù)才能提高投資安全邊際,,也才更具有投資潛力,。

從ETF各自所跟蹤的指數(shù)來看,那些具有市盈率低,、市凈率低,、市現(xiàn)率低和股息收益率高的特征的ETF產(chǎn)品,其各項(xiàng)估值指標(biāo)無疑更具有競爭力,,更適合長期投資。

第三招:看歷史業(yè)績

基金專家表示,,盡管指數(shù)過去的歷史業(yè)績不能說明其未來業(yè)績,,但考察這些指數(shù)在牛熊不同周期里的表現(xiàn)對指導(dǎo)投資有很大的參考價(jià)值。只有既經(jīng)歷了牛市洗禮,,又經(jīng)受住了熊市考驗(yàn)的指數(shù),才能成為長期投資的良好投資對象,。

數(shù)據(jù)統(tǒng)計(jì)發(fā)現(xiàn),,自2005年至2009年期間,上證180價(jià)值指數(shù)5年的累計(jì)收益率達(dá)279.13%,不僅超越了上證50,、上證180、上證紅利等其他ETF標(biāo)的指數(shù),,還超越了滬深300,、上證綜指等全市場指數(shù)。

最后值得一提的是,,每只ETF所跟蹤的指數(shù)都存在定期調(diào)整機(jī)制,。比如上證180價(jià)值指數(shù)的調(diào)整方法是通過股息收益率,、市盈率、市凈率,、市現(xiàn)率這4項(xiàng)價(jià)值因子每半年對成分股進(jìn)行調(diào)整,,有別于那些僅僅根據(jù)市值大小或根據(jù)主題概念挑選個股的指數(shù),,更適合進(jìn)行價(jià)值投資。

|

|