|

| 資料來源:中投證券研究所 |

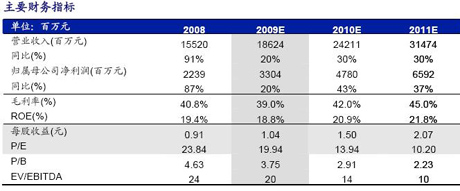

在行業(yè)景氣開始反轉(zhuǎn)的大背景下,,率先獲批再融資的保利地產(chǎn),,或?qū)⒁虺湓5默F(xiàn)金儲備而再度領(lǐng)跑國內(nèi)房地產(chǎn)市場,。中投證券的研究報告表示,,領(lǐng)跑行業(yè)率先獲得資本融資資格,,為保利地產(chǎn)3年后的長足發(fā)展奠定了堅實的基礎(chǔ),,業(yè)績年增長保持30%將更確定,。

近期,,保利地產(chǎn)非公開發(fā)行獲批,。這次非公開發(fā)行擬募集資金不超過80億元,,發(fā)行價格不低于15.89元/股,主要投資于上海保利葉上海,、上海保利林語,、天津保利上河雅頌、長沙麓谷林語等8個項目,。保利集團承諾以不超過15億元現(xiàn)金并與其他機構(gòu)投資者相同的認購價格認購此次發(fā)行的股份,。這將大幅降低保利地產(chǎn)的負債率、提高現(xiàn)金儲備,。

保利地產(chǎn)2009年一季末資產(chǎn)負債率為71.9%,,比2008年末上升1.1個百分點;扣除預(yù)收賬款后的負債率為49%,,凈負債率為105.5%,,分別比2008年末下降3.5和3.9個百分點;賬面現(xiàn)金為61.05億,,短期借款和一年內(nèi)到期的長期借款合計37.5億,,占負債總額的比例不到10%,短期償付能力較強,。一年以上的長期借款和應(yīng)付債券合計占負債總額的47%,,負債結(jié)構(gòu)較為合理。此次非公開增發(fā)完成后,,保利地產(chǎn)的資產(chǎn)負債率將降至63%左右,,財務(wù)狀況更加安全,為保利地產(chǎn)在行業(yè)逆轉(zhuǎn)過程中搶先獲得更多優(yōu)質(zhì)資源提供保障,。

中投證券分析師李少明認為,,募資投入項目盈利將在較短的時間內(nèi)體現(xiàn)。兩到三年年內(nèi),,結(jié)算資源豐富業(yè)績持續(xù)高增長無懸念,。2008年保利地產(chǎn)新增儲備594萬方,,均價1121元/平方米,攤底儲備成本至2000多元,。2008年底可結(jié)算資源1828萬方,,中心城市占89%。在建面積996萬方,,在建擬建項目68個,,2008年剩余未結(jié)收入139億元,加上1-4月銷售款104億元,,為2009-2010年持續(xù)高增長奠定了基礎(chǔ),。

聯(lián)合證券的研究報告表示,保利地產(chǎn)是典型的主動管理周期型公司的代表,,其代表性體現(xiàn)在其能順周期定價去庫存,,同時也能反周期加大資本支出。保利地產(chǎn)已公布融資方案,,如果順利融到資金,,相信保利地產(chǎn)未來的發(fā)展仍可保持在快速車道,。這也將印證聯(lián)合證券的判斷:經(jīng)過一輪周期調(diào)整,,也將是主動管理周期的企業(yè)變得更強大的時候。維持保利地產(chǎn)2009-2010年EPS分別為0.92和1.22元的盈利預(yù)測,,并維持增持評級,。

|